Finanzplan-Guide für Einzelunternehmen und Freelancer

Allein im ersten Halbjahr 2022 wurden in der Schweiz mehr als 8100 Einzelfirmen gegründet. Planen Sie, sich durch den Start einer Einzelfirma ebenfalls selbstständig zu machen? Ohne einen durchdachten Finanzplan kommen Sie in der Regel nicht weit. Die Erstellung eines individuellen Finanzplanes für Einzelunternehmen oder Freelancer ist jedoch keine einfache Aufgabe.

Man kann heutzutage im Internet viele kostenlose Vorlagen finden, mit deren Hilfe man angeblich mit ein paar Klicks das gewünschte Resultat erzielen kann. Basierend auf unserem langjährigen Erfahrungsschatz, werden weniger als 5% dieser Vorlagen von Banken und Investoren akzeptiert. Nachfolgend zeigen wir Ihnen einige der Gründe, wieso das so ist.

Schwachpunkte von Finanz- und Businessplan-Vorlagen

Geschäftsmodell nicht berücksichtigt

Anhand einer Vorlage erzielt man NUR ein sehr grobes Ergebnis ohne Berücksichtigung der Einzelheiten Ihres Geschäftsmodells. Jeder Vorlage hat ihre Eigenarten, Stärken und Schwächen, Verkürzungen und Abstraktionen. Daher ist eine Feinjustierung einer Fachperson, die sich mit der Vorlage perfekt auskennt, sehr zu empfehlen. Ansonsten kann das ziemlich schief herauskommen.

Fehlerhafte Kennzahlen-Interpretation

Es ist keine Seltenheit, dass gewisse Kennzahlen bzw. Input-Felder (meistens Excel) beim Ausfüllen der Standard-Vorlage nicht richtig interpretiert werden. Daraus entstehen Fehler, die sich kumulieren und häufig die Plausibilität des Finanzplanes insgesamt negativ beeinflussen.

Eingeschränkte Beratungs- und Überprüfungsmöglichkeiten

Wichtig ist zudem eine Ansprechperson, von der Sie sich beraten lassen oder ein qualifiziertes Feedback bekommen können. Ein Finanzplan ergibt sich aus den einzelnen Inputs – zu einem vollständigen, integrierten Gesamtergebnis. Sind die Resultate dann wirklich realistisch aus Sicht eines Investors oder einer Bank? Es ist hier sehr wichtig, dass ein Fachmann diese Resultate vorher nochmals einem Reality Check unterzieht und die Plausibilität der Zahlen überprüft. Sie tun sich damit sonst keinen Gefallen.

Im Folgenden finden Sie eine schrittweise Anleitung zu den Vorbereitungs-, Berechnungs- und Darstellungssphasen eines Finanzplans sowie Antworten auf häufig gestellte Fragen zum Thema. Im Vorfeld lohnt es sich, auf die Frage einzugehen, welche Bestandteile ein guter Finanzplan umfassen sollte.

Aufbau eines professionellen Finanzplans: Liegt die Würze in der Kürze?

Das optimale Vorgehen besteht gemäss unserer Erfahrung darin, den Aufbau des Finanzplans simpel, verständlich und übersichtlich zu halten. Wir empfehlen Jungunternehmer daher, dem Prinzip «in der Kürze liegt die Würze» zu folgen und sich bei der Erstellung Ihres Finanzplanes primär auf die unterstehenden Teile zu konzentrieren:

- Ermittlung der Einnahme- und Ausgabequellen (Value Drivers)

- Berechnung von Geschäftsberichten bzw. Planrechnungen

- Darstellung der wichtigsten Inputs & Outputs

Im Folgenden gehen wir auf die einzelnen Schritte der Finanzplanerstellung ein.

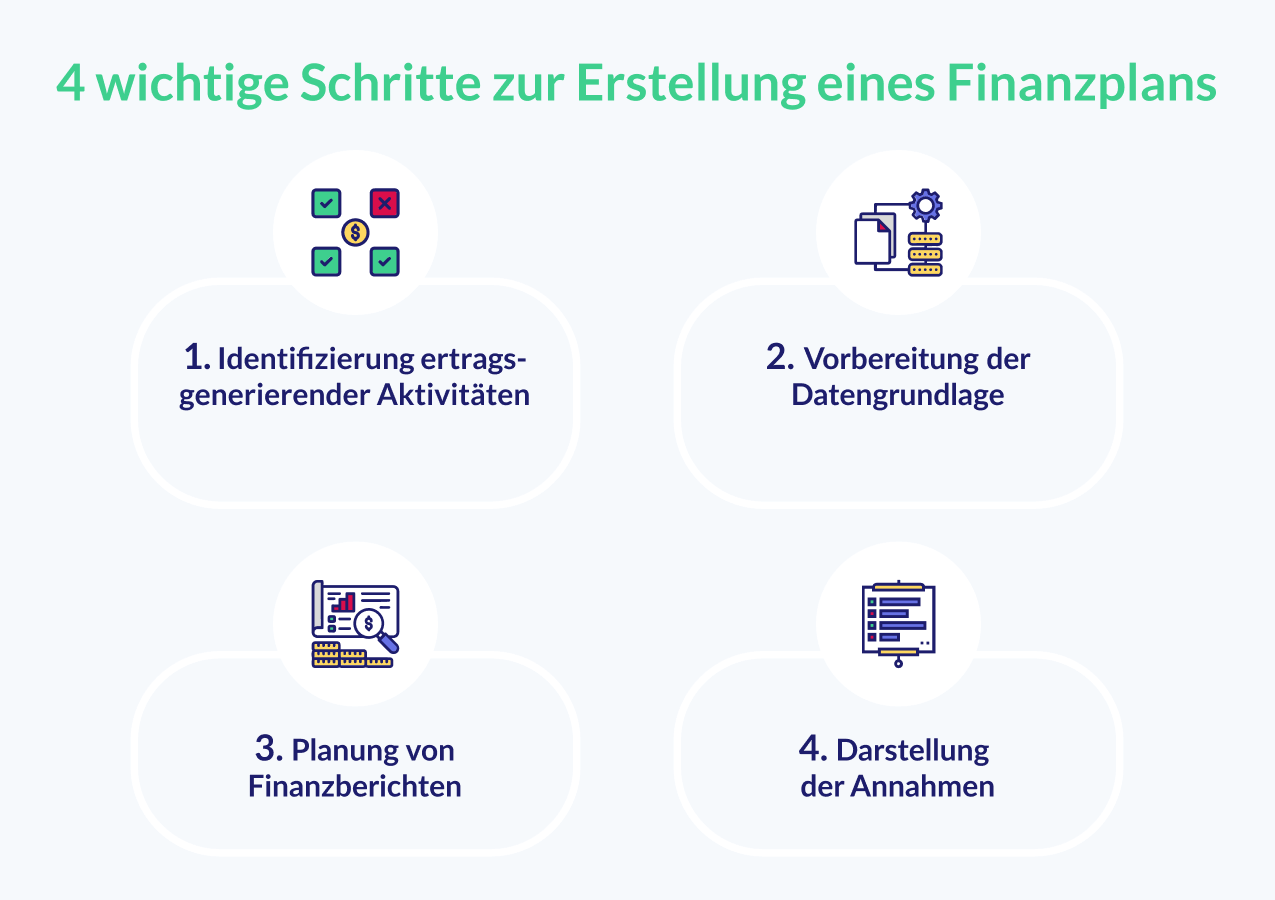

Schritt 1. Identifizierung ertragsgenerierender Aktivitäten

Schritt 1. Identifizierung ertragsgenerierender Aktivitäten

Zuerst sollten Sie festlegen, wie und aus welchen Quellen der Umsatz generiert wird und welche direkten Kosten damit verbunden sind. Ein Beispiel: Als Einzelunternehmer oder Freelancer beabsichtigen Sie, einen Friseursalon zu eröffnen. Innerhalb des Salons möchten Sie neben den «klassischen» Friseurdienstleistungen auch Pflegeservices und Pflegeprodukte anbieten. Eine solche Unterscheidung in dieser Phase ist erfahrungsgemäss äusserst wichtig. Das liegt daran, dass:

- Die Preise und die Anzahl der Kunden in jedem einzelnen Segment in der Regel auf unterschiedlichem Niveau liegen. Dieser Ansatz ermöglicht es Ihnen, die zukünftige Umsatzgenerierung genauer abzuschätzen.

- Die Bereitstellung verschiedener Dienstleistungen oder der Verkauf unterschiedlicher Produktkategorien, selbst innerhalb eines Geschäfts, können mit sehr unterschiedlichen variablen Kosten verbunden sein. Also Kosten, die direkt mit dem Umsatzvolumen zusammenhängen. In unserem Beispiel wären dies Verbrauchsmaterialien für die Erbringung der Friseurdienstleistungen und der Wareneinkauf für die Produkte zum Verkauf. Aus diesem Grund kann die Rentabilität der einzelnen Geschäftsbereiche auch im Rahmen eines Unternehmens erheblich variieren. Die Trennung der Umsatzquellen ermöglicht es Ihnen, die damit verbundenen Kosten genauer zu ermitteln und besser einzuschätzen.

| Geschäftsart | Ertragsgenerierende Aktivitäten | Dazugehörige variable Kosten |

|---|---|---|

| Kita |

|

|

| Friseursalon |

|

|

| Sprachschule |

|

|

| Beratung (IT-Berater) |

|

|

| Restaurant |

Alternativ:

|

|

| Handel |

Alternativ:

|

|

| Bewegungsraum |

|

|

Schritt 2. Vorbereitung der Datengrundlage

Schritt 2. Vorbereitung der Datengrundlage

In dieser Phase geht es darum, eine plausible Grundlage für zukünftige Berechnungen anhand Ihrer Schätzungen zu schaffen. Dabei sollten Freelancer und Einzelunternehmen sich zunächst auf die Festlegung mehrerer unterstehender Parameter konzentrieren, die als Inputs für den Finanzplan dienen:

Umsatzgenerierung

Überlegen Sie sich, wie viel Umsatz pro Monat Ihr Unternehmen je nach Geschäftsrichtung generieren wird. Sie können versuchen, den Umsatz Top-Down zu schätzen, was in den meisten Fällen eher nicht praktikabel ist. Wir empfehlen in der Tendenz eher einen Bottom-Up-Ansatz, also beispielsweise Anzahl erwartete Haarschnitte zu einem Durchschnittspreis von X CHF, multipliziert mit den Anzahl Tagen etc. Vergessen Sie nicht, dass viele Geschäftsbereiche durch saisonale Schwankungen gekennzeichnet sind. Zum Beispiel werden Gracés hauptsächlich im Sommer verkauft, während die Nachfrage nach Skischuhen in dieser Jahreszeit in der Regel geringer ist. Während ebengenannte Saisonalitäten offensichtlich erscheinen, kann es auch sehr subtile Saisonalitäten geben, die man erst mit der Zeit herausfindet. Trotzdem lohnt es sich, sich frühzeitig darüber Gedanken zu machen.

Kostenannahmen

Variable Kosten

Machen Sie sich Gedanken darüber, welche variablen Kosten (Verbrauchsmaterialien, Wareneinkauf, Verpackung etc., die mit dem Umsatzvolumen im direkten Zusammenhang stehen) anfallen werden.

Expertentipp!

Es ist ratsam, die variablen Kosten als Prozentsatz des Umsatzes festzulegen. Beispiel: Wenn Sie ein Pflegemittel für CHF 20 einkaufen und es später für CHF 50 verkaufen, betragen die variablen Kosten 40% des daraus generierten Umsatzes.

Fixe Kosten

Im nächsten Schritt sollten die monatlichen Fixkosten (Kosten, die mit dem Umsatzvolumen kurzfristig nicht direkt korrelieren) kalkuliert werden:

- Mietaufwand

- Nebenkosten

- Versicherung

- Unterhalt, Reparatur, Ersatz (URE)

- Fahrzeugaufwand (Brennstoff, Reparaturen usw.)

- Reinigungs- & Entsorgungsaufwand

- Werbeaufwand

- Internet- & Telefonaufwand

- Buchführung

- Bürobedarf

- Übriger Verwaltungsaufwand

- Firmengründung

- Sonstige einmalige Kosten

Personalaufwand

Zuletzt ermitteln Sie, wie viele Mitarbeiter eingestellt werden müssen, welches Arbeitspensum sie haben und welchen Monatslohn sie erhalten werden. Diese Zahlen dienen dann als Basis für die Berechnung des Personalaufwandes.

Bitte beachten Sie, dass Geld, das Sie aus dem Einzelunternehmen für private Zwecke entnehmen, buchhalterisch nicht als Personalaufwand, sondern als Privatbezüge erfasst wird. Die Ausweisung dieser Privatbezüge erfolgt in den Planrechnungen auf unterschiedliche Weise. Auf diese Frage werden wir im Teil «Erstellung der Planrechnungen» zurückkommen.

Lagerwert & Zahlungsfristen

Einige Parameter, wie zum Beispiel die Höhe der Debitorenforderungen, Kreditorenverbindlichkeiten und Lagervorräte, werden häufig vernachlässigt. Dennoch haben sie häufig einen erheblichen Einfluss auf den CashflowDer Cashflow ist eine betriebswirtschaftliche Kennzahl, die Aufschluss darüber gibt, wie viel Geld in einem bestimmten Zeitraum in einem Unternehmen... Mehr und somit auf die Liquidität des Unternehmens. Sollten Sie Ihren Kunden eine lange Zahlungsfrist gewähren, z.B. für eine Lieferung der Stühle, während Sie den Lieferanten für die Waren im Voraus zahlen müssen, kann dieses Vorgehen die verfügbaren Geldmittel Ihres Unternehmens enorm reduzieren. Es ist daher wichtig, folgende Kennzahlen für Ihr Einzelunternehmen festzulegen, sofern sie relevant sind:

- Lagerwert (in % der Höhe des monatlichen Wareneinkaufs)

- Die von Lieferanten gewährte Zahlungsfrist (Anzahl Tage)

- Die von Ihnen gewährte Zahlungsfrist an Ihre Kunden (Anzahl Tage)

Geplante Investitionen

Obwohl heutzutage mit diesem Begriff viele unterschiedliche Aktivitäten bezeichnet werden, hat er hier eine sehr konkrete Bedeutung und bezieht sich auf die Kosten für den Erwerb oder die Erstellung von Vermögenswerten des Unternehmens. Innerhalb dieses Kontexts lassen sich zwei Hauptarten von Investitionen unterscheiden:

- Sachanlagen (z. B. Renovationen & Innen-Ausbau, Kücheneinrichtung, Lagereinrichtung, Geschäftseinrichtungen & Mobiliar, Werkzeuge, Maschinenwerkzeuge, Geräte, Motorfahrzeuge, Bürogeräte)

- Immaterielle Vermögenswerte (Webseite, Lizenzen usw.)

Theoretisch gibt es eine dritte Art von Investitionen – Finanzanlagen. Allerdings sind solche Investitionen für Einzelunternehmen oder Freelancer äusserst selten. Daher lassen wir diese Option in diesem Zusammenhang ausser Acht.

Finanzierungsquellen

Für die Gründung und den Betrieb eines Unternehmens stehen in der Regel zwei Finanzierungsquellen zur Verfügung:

- Eigenkapital (Ihre Eigenmittel in Form von Bargeld oder Sachwerten)

- Fremdkapital (Finanzmittel von externen Quellen)

Es ist häufig der Fall, dass das vorhandene Eigenkapital eines Freelancers nicht ausreicht, um die geplanten Investitionen und laufenden Betriebskosten in der Anfangsphase zu decken. Als Gründer sind Sie daher gezwungen, den fehlenden Betrag durch die Aufnahme von Fremdkapital, in der Regel in Form von Bankkrediten, auszugleichen. Wenn Sie sich für eine Fremdfinanzierung entschieden haben, müssen Sie die folgenden Finanzierungsparameter in Ihrem Finanzplan berücksichtigen:

- Kreditbetrag

- Zinssatz per anno

- Laufzeit

- Tilgungsform

Unser Formular unterstützt Einzelunternehmen und Freelancer dabei, die erforderlichen Daten schnell vorzubereiten.

Schritt 3. Planung von Finanzberichten

Schritt 3. Planung von Finanzberichten

In dieser Phase besteht die Aufgabe darin, verschiedene Parameter für jedes Geschäftsjahr separat zu berechnen oder am Ende des Geschäftsjahres zu ermitteln. Dann können diese in den Finanzberichten, oder in der Fachsprache, Planrechnungen dargestellt werden.

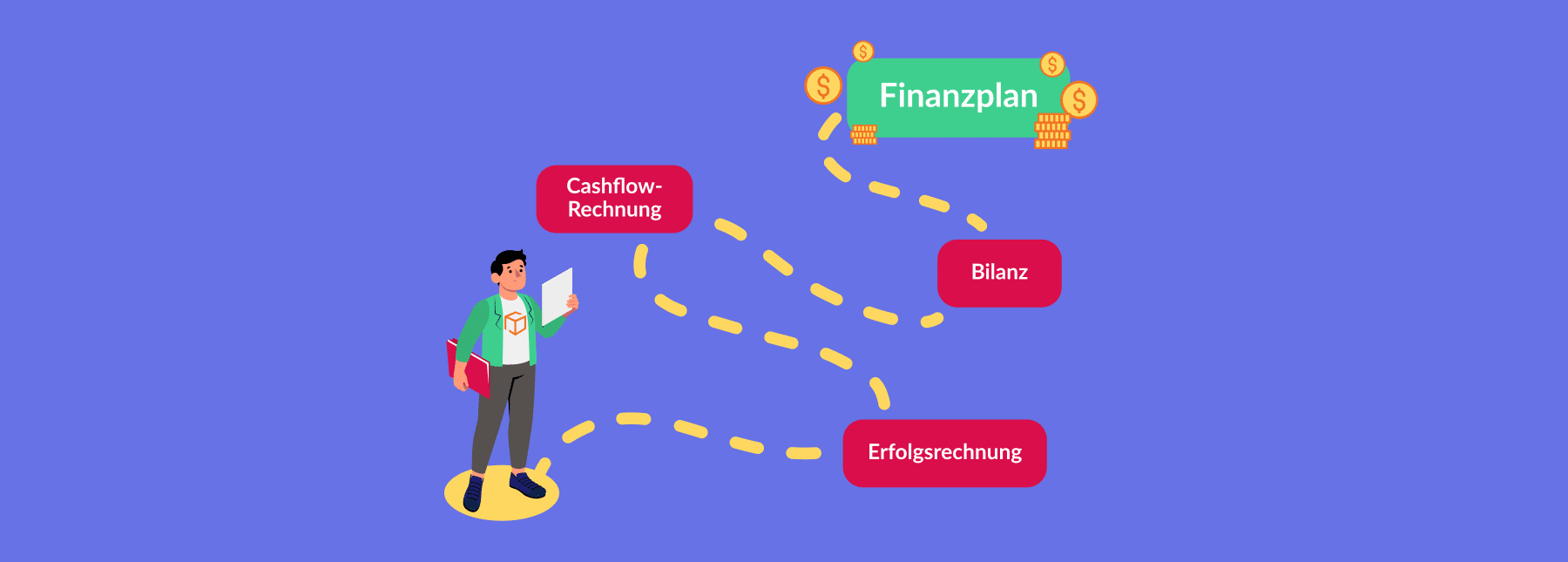

Die grundlegenden Bestandteile der Planrechnungen umfassen drei Komponenten:

- Erfolgsrechnung

- Cashflow-Rechnung

- BilanzDie Bilanz ist eine wichtige Finanzaufstellung, die die Vermögens-, Schulden- und Eigenkapitalverhältnisse eines Unternehmens zum Ende eines Geschäftsjahres darstellt. Sie... Mehr

Oft verlangen Kapitalgeber neben den Basis-Planrechnungen (ErfolgsrechnungEine Erfolgsrechnung ist ein zentraler Bestandteil des Rechnungswesens in Unternehmen. Diese Rechnung wird auch Gewinn- und Verlustrechnung genannt. Sie gibt..., Bilanz und Cashflow-Rechnung) explizit auch eine Liquiditätsplanung, eine Finanzierungsplanung und eine Rentabilitätsvorschau. Sind die Planrechnungen vollständig integriert (d.h. miteinander verlinkt), sind die obengenannten Planungen bereits implizit vorhanden und können leicht dargestellt bzw. abgelesen werden. Beispielsweise sieht man an der Bilanzposition «Kasse» resp. «Bankkonto» bereits die Liquidität über den gesamten Planungshorizont. Wir definieren dann zum Beispiel einen Minimalwert, den die Liquidität nie unterschreiten darf – eine solche integrierte und dynamische Liquiditätsplanung ist einer separaten Berechnung weit überlegen und berücksichtigt auch künftige Änderungen an anderer Stelle sofort.

Schritt 4. Darstellung der Annahmen

Schritt 4. Darstellung der Annahmen

Um sicherzustellen, dass Ihr Finanzplan einen überzeugenden Eindruck hinterlässt, sollten Sie nicht vergessen, die Hauptannahmen übersichtlich darzustellen. Diese umfassen die wichtigsten Inputs, die zur Berechnung der Planrechnungen verwendet wurden sowie die vorhersehbaren Outputs. Durch dieses Vorgehen kann der Leser einerseits die Plausibilität der Grunddaten beurteilen und andererseits schnell einen Überblick über die Realität der prognostizierten Situation Ihres Unternehmens erhalten.

Wichtige Inputs zur Darstellung

- Verkaufsvolumen (Stücke, Aufträge usw.)

- Durchschnittlicher Verkaufspreis

- Durchschnittlicher Monatslohn der MA

- Anzahl der MA

- Finanzierungsstruktur

- Parameter der Fremdfinanzierung (Betrag, Laufzeit, Tilgungsform)

Wichtige Outputs zur Darstellung

- Umsatzentwicklung

- Kostenstruktur

- Erzielter Gewinn / Profitabilität

- Liquidität bzw. Free Cashflow (Cash Inflow und Outflow)

Finanzplanung FAQ

Was ist ein Finanzplan?

Ein Finanzplan ist ein strategisches Dokument, das die finanziellen Ziele und Prognosen eines Unternehmens für einen bestimmten Zeitraum darstellt. Er bietet einen detaillierten Überblick über die finanzielle Lage des Unternehmens.

Wozu benötigt man einen Finanzplan?

Zu den häufigsten Zwecken eines Finanzplans für eine Einzelfirma zählen:

- Bewerbung beim Vermieter

- Bewerbung bei einer Bank für eine Finanzierung

- Interne Analyse

- Anmeldung für eine Aufenthaltsbewilligung

Welchen Planungshorizontdeckt der Finanzplan ab?

Normalerweise umfasst ein guter Finanzplan eine Planungsperiode von 3 bis 5 Jahren.

Was gehört zum Finanzplan?

Ein solider Finanzplan umfasst mehrere Bestandteile:

- Titelseite mit Logo und Firmennamen

- Annahmen zum Finanzplan

- Planrechnungen (Erfolgsrechnung, Bilanz, Cashflow-Rechnung)

- Finanzanalysen (z. B. Szenarioanalyse, Break-Even-Analyse usw.), die jedoch im Falle eines Einzelunternehmens selten angewendet werden.

Wie viele Seiten soll ein Finanzplan für Einzelunternehmen enthalten?

In der Regel umfasst ein Finanzplan für Einzelunternehmen oder Freelancer etwa 6-7 Seiten. Die Anzahl der Seiten hängt stark davon ab, welche Abschnitte bzw. Analysen im Finanzplan enthalten sind.

Welche Anforderungen muss mein Finanzplan erfüllen?

- Die Zahlen sollen logisch, konsistent und verständlich sein. Die Zusammenhänge zwischen den Geschäftsberichten müssen eingehalten werden.

- Das Finanzmodell sollte möglichst flexibel und dennoch robust aufgebaut sein, um ohne grossen Aufwand anpassbar zu sein.

- Die Werttreiber, also die kritischen Stellschrauben des Geschäfts, sollten leicht erkennbar sein.

- Der Finanzplan sollte individuell an Ihr Geschäftskonzept angepasst werden.

- Die Tiefe des Finanzplans sollte dem Zweck entsprechend sein.

Finanzplan für Einzelunternehmen und Kapitalgesellschaften: Gibt es einen Unterschied?

Der Hauptunterschied besteht vor allem in folgenden Punkten:

- Unterschiedliches Vorgehen bei der Gewinnbesteuerung

- Der Lohn des Einzelunternehmers wird nicht als Personalaufwand in der Erfolgsrechnung ausgewiesen, sondern als Privatbezug im Cashflow.

- Keine gesetzliche Mindesthöhe des vom Gründer eingebrachten Eigenkapitals.

- Unterschiedliche Werttreiber, was zu Unterschieden in der Tiefe, Struktur und Vielfalt der Finanzanalysen führt.

Was sind die häufigsten Fehler bei der Erstellung eines Finanzplans?

- Unterschätzung der Timeline beim Umsatz (die Kundengewinnung erfolgt meistens langsamer als geplant)

- Unterschätzung der variablen und fixen Kosten

- Überschätzung der von einem Start-Up durchsetzbaren Preise am Markt

- Zu optimistische Einschätzung der Nachfrage für die Startphase

- Liquiditätsprobleme aufgrund verspäteter Kundenzahlungen

- Nicht ausreichende Konsistenz der Zahlen in den Planrechnungen

Wer erstellt einen Finanzplan?

Gründungs-, Steuer- und Finanzberater sind Dienstleister, mit denen Sie einen Finanzplan erstellen lassen können. Wir empfehlen Ihnen jedoch, sich in erster Linie an Fachkräfte mit Spezialisierung auf die Finanzplanerstellung zu wenden. So erhalten Sie fachliche Unterstützung ohne Sorgen und negative Überraschungen in Bezug auf Zeit- und Kostenaufwand.

10528