Besteuerung bei Dividendenausschüttungen auf Unternehmensebene

Die Ausschüttung und der Erhalt von DividendenDividenden sind die Gewinnausschüttungen, die ein Unternehmen an seine Aktionäre auszahlt. Sie werden aus den erzielten Gewinnen des Unternehmens berechnet... Mehr gehört zum Alltag vieler Unternehmen. In der Praxis kommt es häufig vor, dass sich ein Unternehmen am KapitalKapital ist ein Begriff aus der Finanzwelt und umfasst die verschiedenen Arten von Vermögen, die von Unternehmen oder Einzelpersonen genutzt... Mehr einer anderen Gesellschaft beteiligt und somit Dividenden als Einkommen aus der Beteiligung erhält. Daraus ergibt sich die Frage, wie die erhaltene Dividende auf Unternehmensebene besteuert wird. Sind Sie selbst mit dieser Frage konfrontiert und möchten einen Einblick in dieses Wissensbereich bekommen? In Folgendem erfahren Sie zudem, welche Regeln zu beachten sind, um die Steuerbelastung Ihres Unternehmens zu optimieren.

Steuerpflicht bei der Dividendenausschüttung in der Schweiz

Der Gesetzgeber schreibt vor, dass sämtliche Dividenden in der Schweiz deklarations- und einkommensteuerpflichtig sind. D. h., dass Dividenden als Einkommen mit einem gewissen SteuersatzDer Steuersatz bezieht sich auf den Prozentsatz, zu dem das steuerpflichtige Einkommen einer Person oder eines Unternehmens besteuert wird. In... besteuert werden (Besteuerung immer auf Bruttobetrag).

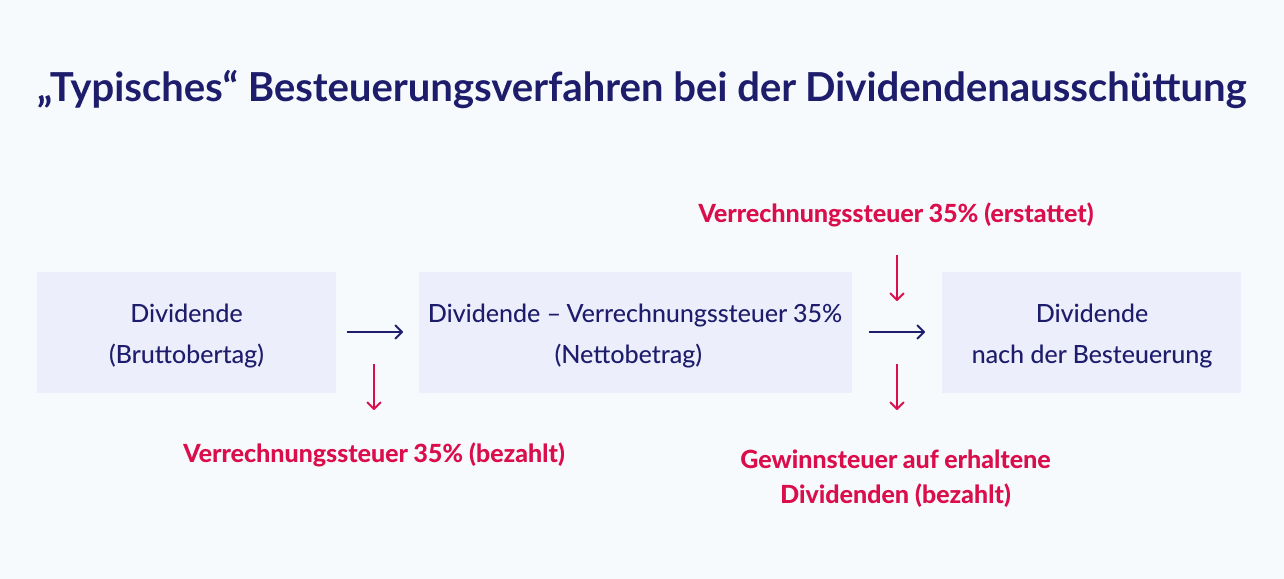

Neben der Gewinnsteuer unterliegen Dividenden der Verrechnungssteuerpflicht, deren Höhe aktuell 35% beträgt. Normalerweise wird die erhobene Verrechnungssteuer zurückerstattet, nachdem entsprechendes Formular mit den Informationen über die Ausschüttung der Dividende an die ESTV eingereicht ist. Im Endeffekt zahlt das Unternehmen lediglich die Gewinnsteuer auf die erhaltene Dividende. Das ganze «typische» Besteuerungsverfahren wird unten präsentiert.

Die Verrechnungssteuer wird von der Kapitalgesellschaft bezahlt, die die Dividende ausschüttet. Die Steuer ist fällig innert 30 Tagen nach Dividendenfälligkeit (sofern der Fälligkeitstermin von Dividenden im GV-Protokoll festgelegt ist). Andernfalls innert 30 Tagen ab dem Tag der Generalversammlung (GV).

Besteuerungsverfahren bei der Ausschüttung von Dividenden

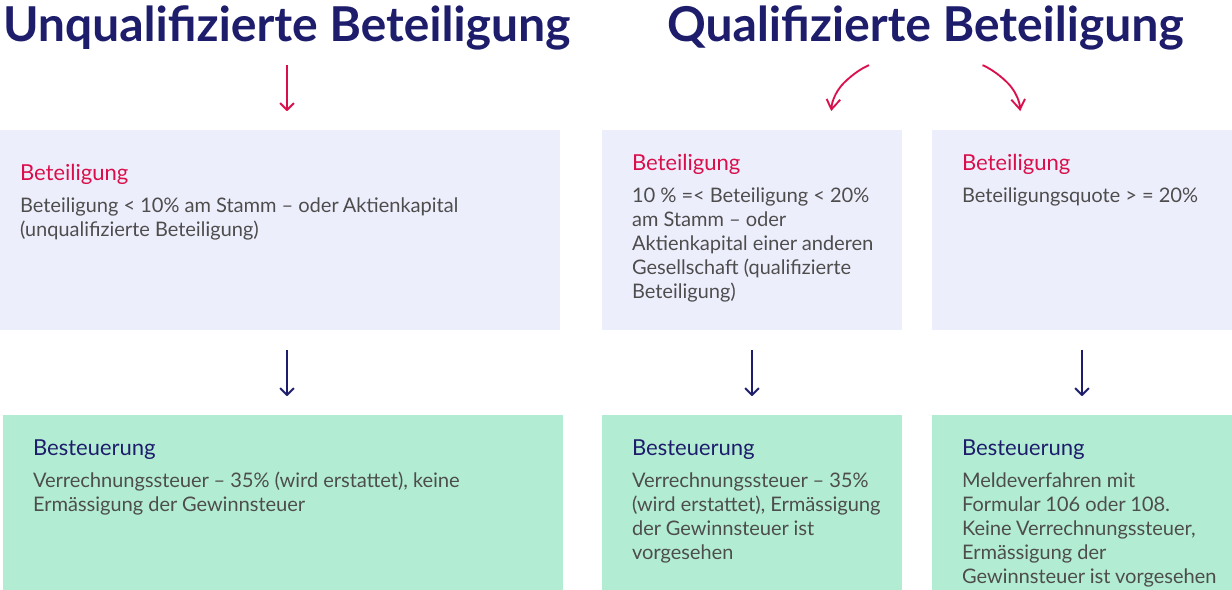

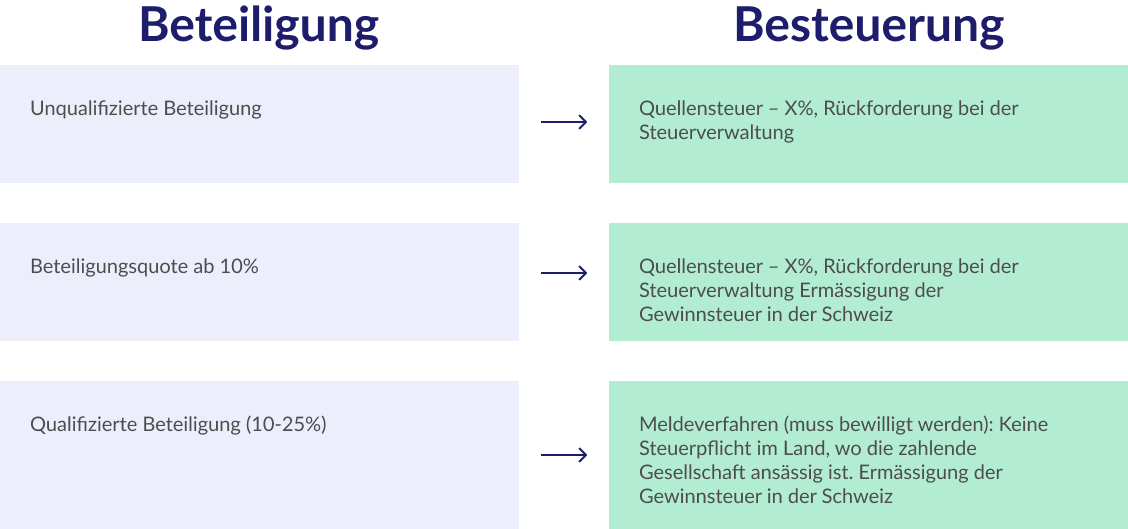

Beim «typischen» Verfahren wird die Dividende doppelt besteuert: Auf Unternehmensebene des Zahlers und danach auf Ebene des Empfängers. Ausserdem hat dies auch einen negativen Einfluss auf die Liquidität des Dividendenempfängers, da das Unternehmen nicht den ganzen Betrag, sondern die Bruttodividende abzüglich der Verrechnungssteuer erhält. Um diese ungewünschten Auswirkungen zu minimieren, sind vom Gesetzgeber die Ermässigung der Gewinnsteuer und das Meldeverfahren vorgesehen. Grundvoraussetzung dafür ist die Höhe der Beteiligungsquote am Kapital der anderen Gesellschaft. Deswegen kann man je nach Höhe der Beteiligungsquote drei Ansätze unterscheiden, wie die Verrechnungs- und Gewinnsteuer auf die erhaltene Dividende erhoben und bezahlt werden.

|

Ansatz 1 |

Ansatz 2 |

Ansatz 3 |

|

|---|---|---|---|

| Verrechnungssteuerpflicht | Verrechnungssteuer von 35% auf den Bruttoausschüttungsbetrag (wird erstattet). | Verrechnungssteuer von 35% auf den Bruttoausschüttungsbetrag (wird erstattet). | n/a |

| Ermässigung der Gewinnsteuer | Nicht vorgesehen | Vorgesehen | Vorgesehen |

| Bestrafung | Die Verzugszinsen von 5%. | Die Verzugszinsen von 5%. | n/a |

| Deklarationspflicht an die ESTV | Formular 103 oder 110 | Formular 103 oder 110 | Formular 106 und 103 / 110 |

Ermässigung der Gewinnsteuer bei der Dividendenausschüttung

Gesellschaften, die Dividenden erhalten, können auf Bundes- und Kantonsebene eine Ermässigung ihrer Gewinnsteuer in Form eines Beteiligungsabzugs geltend machen.

- Mindestens 10% am Grund- oder Stammkapital anderer Gesellschaft.

- Mindestens 10% am Gewinn und an Reserven anderer Gesellschaft.

- Beteiligungsrechte im Verkehrswert von mindestens CHF 1 Million.

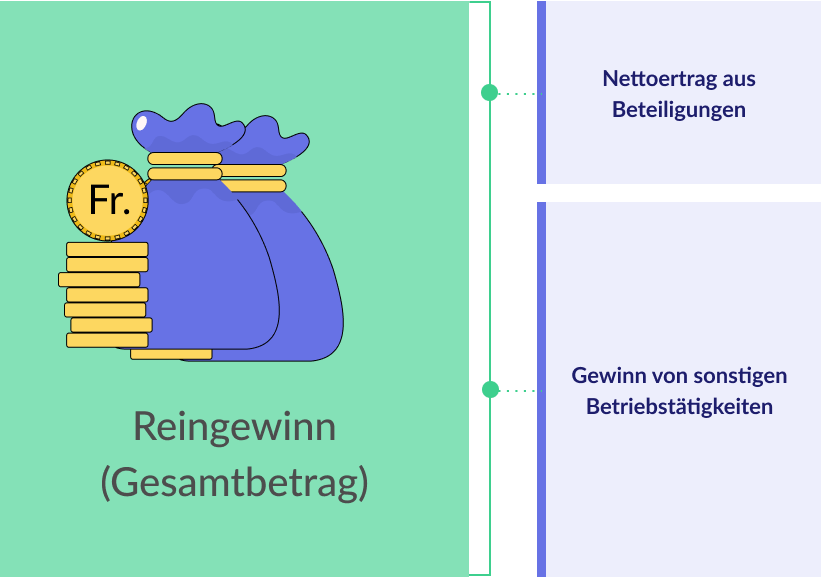

- Die Steuer auf dem Reingewinn wird im Verhältnis des Nettoertrages aus den Beteiligungsrechten zum gesamten Reingewinn reduziert.

- Diese Regel gilt auch für Ausschüttungen von ausländischen Gesellschaften.

Formel der Ermässigung der Gewinnsteuer bei der Dividendenausschüttung

- Nettoertrag aus Beteiligungen = Bruttoertrag der Beteiligungen (Dividende) – Darauf entfallender Finanzierungsaufwand – Darauf entfallender Verwaltungsaufwand

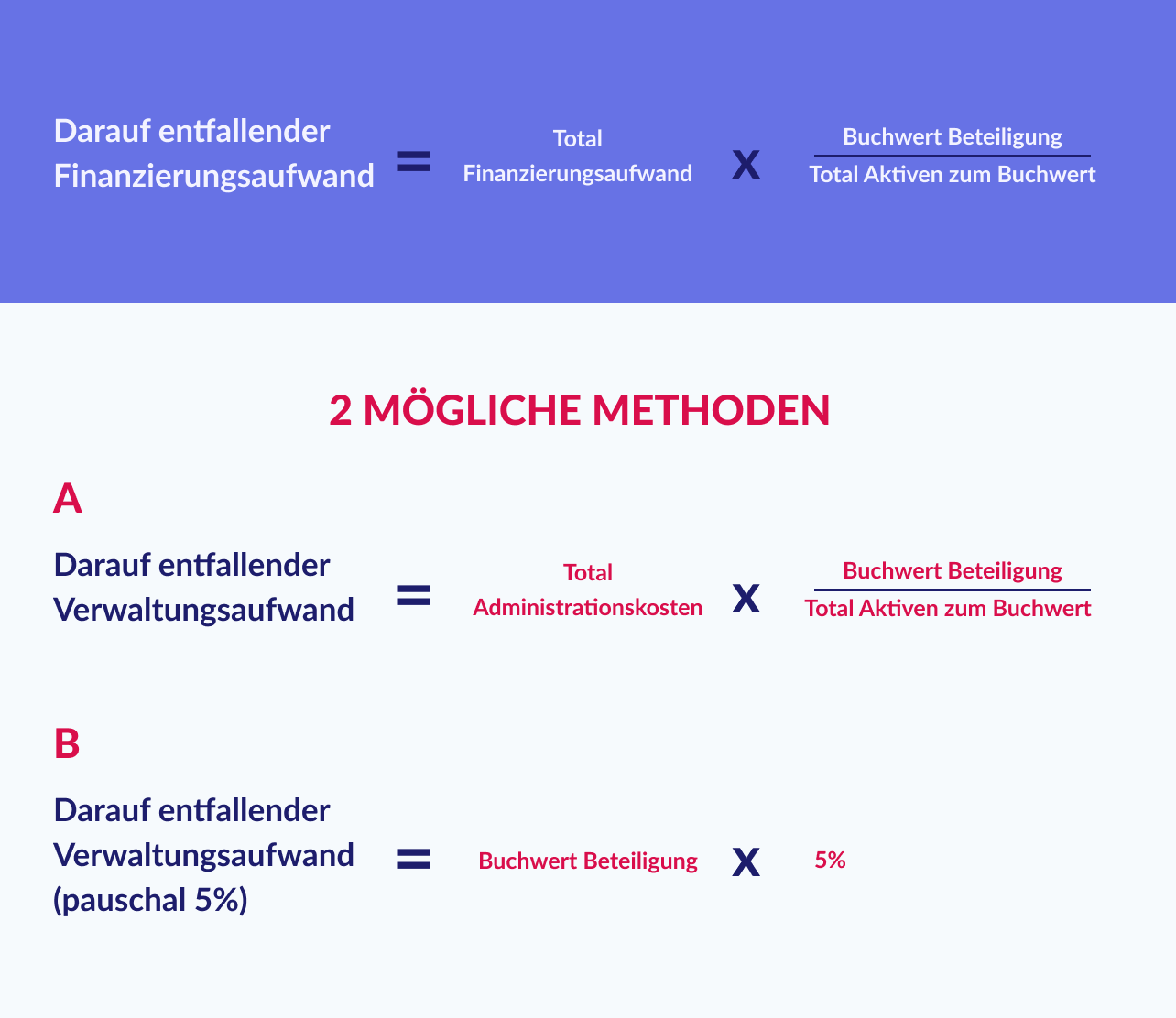

- Darauf entfallender Finanzierungsaufwand = Total Finanzierungsaufwand x (Buchwert Beteiligung / Total Aktiven zum Buchwert)

- Darauf entfallender Verwaltungsaufwand (standardmässig) = Total Administrationskosten x (Buchwert Beteiligung / Total Aktiven zum Buchwert)

- Darauf entfallender Verwaltungsaufwand (pauschal 5%) = Buchwert Beteiligung х 5%

- Ermässigung des Gewinnsteuersatzes = Nettoertrag aus Beteiligungen / Reingewinn

- Ermässigter Gewinnsteuersatz = Gewinnsteuersatz x (1- Nettoertrag aus Beteiligungen / Reingewinn)

Vom Bruttobeteiligungsertrag sind Administrations- und Finanzierungskosten, die auf die Beteiligung entfallen, abzuziehen. Lediglich der Nettobeteiligungsertrag unterliegt dem Beteiligungsabzug.

Der darauf entfallende Finanzierungs- und Verwaltungsaufwand lassen sich folgendermassen kalkulieren:

Der Treuhänder kann Sie nicht nur bei der Berechnung, sondern auch bei der Optimierung der Dividendenausschüttung unterstützen. Finden Sie einen kompetenten Berater auf unserer Website.

Besteuerung von Dividendenausschüttungen: Internationaler Umfang

Es kann auch sein, dass sich ein Schweizer Unternehmen am Kaptal einer anderen Gesellschaft beteiligt, die im Ausland ansässig ist. Daraus entsteht die Frage, wo und wie die ausgeschüttete Dividende besteuert wird. Das Gesetz bietet 3 mögliche Antworten an.

Tipp

Das Meldeverfahren gilt nur, wenn es bewilligt wurde. Der Antrag dafür ist sehr aufwändig und zeitintensiv, da die Steuerämter der Schweiz und des betreffenden Landes involviert sind. In den EU-Länder ist eine Beteiligungsquote von 25% während eines Zeitraums von zwei Jahren vorgesehen, sofern das DBA mit den einzelnen Mitgliedstaaten keine Beteiligungsquote für qualifizierte Beteiligungen enthält.

Grundregeln der Besteuerung von Dividenden im internationalen Umfang

- Der gesamte Reingewinn unterliegt der Gewinnsteuer = steuerbarer Reingewinn.

- Dividenden unterliegen der Verrechnungssteuer 35% (QuellensteuerDie Quellensteuer ist eine in der Schweiz erhobene Steuer, die auf Einkommen und Vermögen von Personen und Unternehmen erhoben wird.... Mehr in den anderen Ländern).

- Das Besteuerungsrecht steht in der Regel dem Empfängerstaat zu.

- Dividenden können jedoch auch im Vertragsstaat, in dem die die Dividenden zahlende Gesellschaft ansässig ist, besteuert werden. Als Beispiel dafür ist das DBA zwischen Deutschland und der Schweiz

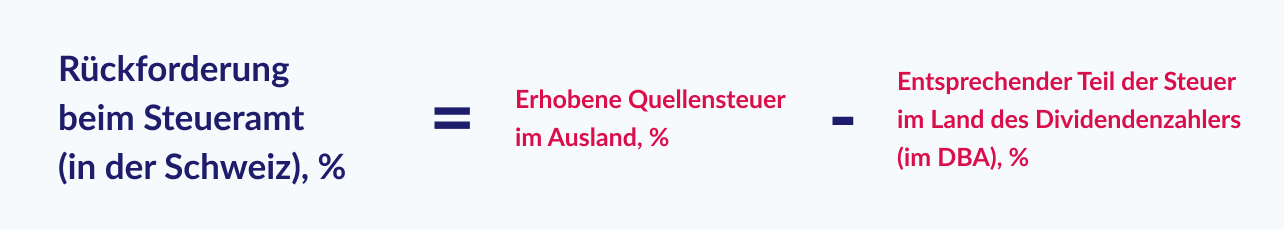

Rückforderung der erhobenen Steuer auf Dividenden im internationalen Verhältnis

Für dieses Verfahren gelten folgende Grundregeln:

- Die Differenz (die Quellensteuer abzüglich eines Teils der Steuer) kann beim Steueramt zurückgefordert werden.

- Die Rückforderung der bezahlten Quellensteuer erfolgt in der Regel durch die entsprechende Anrechnung der Gewinnsteuer. Der Empfänger von Dividenden bekommt somit die Erstattung als Ermässigung der Gewinnsteuer.

- Die Anträge bestehen in der Regel aus einem Formularsatz, der zusätzlich Erläuterungen enthält.

- Dieser Antrag muss in jedem Fall das Visum der zentralen Steuerbehörde jenes Kantons aufweisen.

- Vollständige Rückforderung von ausländischen Behörden ist möglich, lohnt sich jedoch selten, weil diese relativ aufwändig ist.

Hier finden Sie Formulare zur Rückerstattung der ausländischen Quellensteuer.

FAQ zur Besteuerung der Dividendenausschüttung

Wie werden Dividenden in der Schweiz besteuert?

Sämtliche Dividenden in der Schweiz sind einkommensteuerpflichtig. D.h., dass Dividenden als Einkommen mit einem bestimmten Steuersatz besteuert werden (Besteuerung immer auf Bruttobetrag). Daneben wird normalerweise die Verrechnungssteuer erhoben, die später wieder erstattet wird.

Wann sind Dividenden zu versteuern?

Die Verrechnungssteuer ist fällig innert 30 Tagen nach Dividendenfälligkeit (wenn der Fälligkeitstermin von Dividenden im GV-Protokoll festgelegt ist). Andernfalls innert 30 Tagen ab dem Tag der Generalversammlung (GV). Die Gewinnsteuer auf die erhaltene Dividende ist als Anteil am Gesamtbetrag – die Gewinnsteuer des Unternehmens – erst ab Jahresabschluss zu bezahlen.

Wann bekommt der Empfänger seine Dividende ausgezahlt?

Der Fälligkeitstermin von Dividenden wird normalerweise im GV-Protokoll bestimmt. Andernfalls werden diese sofort nach Beschluss der Generalversammlung zur Auszahlung fällig.

Wie bekommt man die im Ausland erhobene Quellensteuer in der Schweiz zurück?

Die Rückforderung der bezahlten Quellensteuer erfolgt in der Regel durch die entsprechende Anrechnung der Gewinnsteuer. Dafür muss man beim Steueramt die Rückforderung mittels Antragsformulars beantragen.

Wann darf das Unternehmen die Quellensteuer auf die ausgeschüttete Dividende nicht zahlen?

Wenn die Beteiligungsquote hoch genug ist (gemäss DBA) und dieses Verfahren bewilligt wurde, darf das Unternehmen, das die Dividende ausschüttet hat, den Gesamtbetrag (Bruttodividende) an den Dividendenempfänger überweisen.

Weitere interessante Artikel zum Thema finden Sie hier:

34797

Hallo Experten

Mir ist nicht so klar, warum man den Nettoertrag aus Beteiligungen bei der Berechnung der Steuerlast einkalkulieren muss. Welche Idee steckt da dahinter?

Guten Tag Herr Sonderegger

Der Grund dafür liegt in der korrekten Ermittlung des steuerpflichtigen Teils aus der Beteiligung. Wenn man bestimmte Einkünfte erzielt, entstehen damit auch bestimmte Kosten. Der Gesetzgeber geht davon aus, dass, wenn man eine Fremdfinanzierung einsetzt und sich finanziell an einem Unternehmen beteiligt, man den entsprechenden Anteil der Finanzierungskosten berücksichtigen muss. Das Gleiche gilt für den Verwaltungsaufwand.

Im Endeffekt erhält man einen Nettoertrag aus Beteiligungen, der sich mit dem Reingewinn des Unternehmens vergleichen lässt. Auf diese Weise wird die Berechnung der Reduzierung des Gewinnsteuersatzes korrekt durchgeführt.

Wir hoffen, dass wir Ihnen weiterhelfen konnten.