Mehrwertsteuer: Grenzüberschreitende Lieferungen vom und ins Ausland

Stellen Sie sich vor, ein Kunde aus Italien bestellt bei Ihnen (in der Schweiz) neues Büromobiliar. Zur Freude über den Auftrag gesellt sich die Unsicherheit der Rechnungsstellung. Wie muss die Rechnung ausgestellt werden? Muss die MwSt. berechnet werden und wenn ja, von welchem Land? Antworten auf diese Fragen gibt unser Artikel oder ein Treuhänder aus unserer Datenbank.

Die Regelung des Warenverkehrs zwischen der Schweiz und der EU basiert auf dem „Bestimmungslandprinzip“. In diesem Fall werden Waren nur und ausschliesslich im Bestimmungsland besteuert. Die Grenzen überschreiten die Waren zunächst unversteuert.

Lieferungen ins Ausland

Prozessablauf im Inland

Sobald die Waren die Grenze überschreiten, fallen nicht nur Zollabgaben, sondern auch die MehrwertsteuerDie Mehrwertsteuer (MwSt.) ist eine Steuer, die auf den Mehrwert eines Produkts oder einer Dienstleistung erhoben wird und somit den... Mehr des Landes an, in das die Waren eingeführt werden (die sogenannte ausländische Einfuhrumsatzsteuer). In der Regel werden die anfallenden Kosten von der importierenden Firma getragen.

Bei Lieferungen von der Schweiz ins Ausland sind die exportierte Waren von der Schweizer Mehrwertsteuer befreit. Von dieser Steuerbefreiung profitieren sämtliche an der Lieferung beteiligten Lieferanten (nach Art. 23 Abs. 3 Mehrwertsteuergesetz). Eine solche grenzüberschreitende Lieferung muss jedoch anhand der Verzollungspapiere nachgewiesen werden. Sind mehrere Lieferanten gleichzeitig an der Ausfuhr der Waren beteiligt, reicht es, wenn jeder über eine Kopie der Veranlagungsverfügung der EZV verfügt. Da normalerweise die vergangenen fünf Steuerperioden im Zuge einer Mehrwertsteuerprüfung überprüft werden, beträgt die Aufbewahrungsfrist für solche Dokumente insgesamt sechs Jahre (das aktuelle Jahr sowie die fünf Vorjahre).

Als Nachweis dafür können folgende Dokumente berücksichtigt werden:

- elektronische Ausfuhrveranlagungsverfügung mit digitaler Signatur;

- zollamtlich gestempelte Kopie der Zollanmeldung für Rohtabak und Tabakfabrikate (Form. 11.44);

- zollamtliches Dokument, nach dem ein Zollverfahren der vorübergehenden Verwendung im Inland ordnungsgemäss abgeschlossen wurde oder mit dem ein Gegenstand nach der vorübergehenden Verwendung im Ausland veranlagt und das Verfahren innert der festgesetzten Frist nicht ordnungsgemäss abgeschlossen wurde;

- zollamtlich bestätigtes „Ausfuhrdokument im Reiseverkehr».

Ist es nicht möglich, die Lieferung ins Ausland mit einem der oben genannten Dokumente oder mit anderen Unterlagen zu belegen, unterliegt diese Lieferung in der Schweiz der Mehrwertsteuer.

Wenn ein ausländisches Unternehmen von einem Steuerpflichtigen in der Schweiz Waren abnimmt, die vor dem Export ins Ausland von einem oder mehreren anderen Steuerpflichtigen verarbeitet (z. B. montiert oder verpackt) werden müssen, werden diese als im Ausland erbrachte Leistungen betrachtet. Entsprechend fällt in der Schweiz keine Umsatzsteuer an (nach MwSt. -Info 06 Erfüllungsort, Abschnitt 7.2). In diesem Fall muss Formular Nr. 1304 verwendet werden. In diesem Formular muss jeder Lieferant seine Leistungen ausweisen. Damit wird auch die Ausfuhr der verarbeiteten Waren präzisiert.

Finden Sie mehr als 2600 Treuhänder, die sich um Ihre Mehrwertsteuer, Unternehmenssteuern, Jahresabschlüsse und vieles mehr kümmern.

Prozessablauf im Ausland

In den meisten EU-Ländern gibt es für ausländische Unternehmen im Gegensatz zur Regelung in der Schweiz kein Umsatzschwelle bezüglich der Umsatzsteuer-Verpflichtung. Entsprechend muss sich das ausländische (z.B. Schweizerische) Unternehmen als Importeur in dem jeweiligen EU-Land mehrwertsteuerlich registrieren lassen. Die Einfuhr der Waren im Namen des Lieferanten löst eine Registrierungspflicht und gleichzeitig eine Pflicht zur Abrechnung der Umsatzsteuer im entsprechenden Land aus.

Als alternative Lösung empfiehlt sich eine sogenannte EU-Verzollung. Diese Alternative ist besonders hilfreich, um die Zahlung der Umsatzsteuer zu regeln, wenn Auslandslieferungen in mehrere EU-Länder erfolgen. In diesem Fall ist zwangsläufig eine umsatzsteuerliche Registrierung im jeweiligen EU-Land erforderlich. Die Einfuhrverzollung wird in dem EU-Land vollzogen, in dem das Unternehmen mit seiner Umsatzsteueridentifikationsnummer (USt-IdNr.) registriert ist. In diesem Fall erfolgt die Lieferung für den Lieferanten einfuhrsteuerfrei. Nach der Einfuhr in die EU werden die Waren direkt in das EU-Land weitergeliefert, wo sich der Empfänger der Waren befindet. Dabei handelt es sich um eine sogenannte steuerfreie innergemeinschaftliche Zustellung (Reihengeschäft). Die Versteuerung erfolgt anschliessend durch den Warenempfänger.

In einigen Ländern reicht es jedoch, sich an einen lokalen Fiskalvertreter zu wenden. Die USt-IdNr. des Schweizer Lieferanten (bzw. Name, Adresse und USt-IdNr. des Fiskalvertreters) sowie die seines Kunden müssen in der Rechnung angegeben werden. Darüber hinaus muss in der Rechnung deutlich ausgewiesen sein, dass es sich um eine innergemeinschaftliche Lieferung handelt.

Tipp

Grundsätzlich liegt der Umsatzsteuersatz in den meisten EU-Ländern bei rund 20 Prozent.

Einfuhr von Waren in die Schweiz

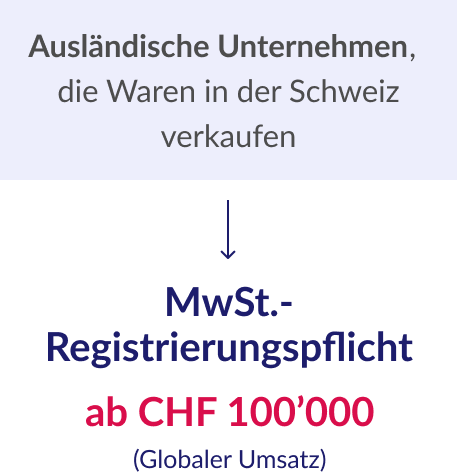

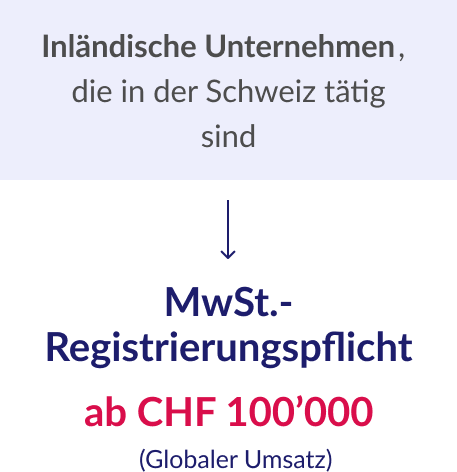

Werden Waren in die Schweiz geliefert und verbleiben endgültig im Land, wird zusätzlich zu den allfälligen Zollabgaben eine Einfuhrsteuer fällig. Diese ist in der Regel vom inländischen Käufer (Importeur) zu zahlen. Die Höhe der Einfuhrsteuer entspricht der Mehrwertsteuer und beträgt derzeit 7,7% des Warenwertes. Ausländische Lieferanten, die Waren in die Schweiz liefern, müssen sich in der Schweiz unabhängig vom Wert der importierten Waren grundsätzlich für die Mehrwertsteuer registrieren. Diese Pflicht entfällt nur im Ausnahmefall, falls das Lieferant die jährliche Umsatzschwelle von CHF 100’000 netto (bzw. der Gegenwert in Fremdwährung) für sämtliche globalen Verkäufe nicht überschreitet. Für reine Versandhändler gilt eine leicht angepasste Regelung, siehe unten.

Waren, die nicht für den Verkauf bestimmt sind, einen unbedeutenden Wert aufweisen oder mit einem geringfügigen Steuerbetrag (maximal CHF 5 pro Lieferung) sind in der Schweiz von Zollabgaben und der Einfuhrsteuer befreit (nach Art. 53 Abs. 1 MWSTG). Zu den Kategorien, die von der Einfuhrsteuer grundsätzlich befreit sind, gehören:

Ab dem 1. Januar 2019 gilt für Versandhändler, die mit Kleinlieferungen, die einen Steuerbetrag von CHF 5.– pro Lieferung nicht überschreiten jedoch einen Umsatz von mindestens CHF 100’000 pro Jahr erzielen, dass sie sich in der Schweiz für die Mehrwertsteuer registrieren lassen müssen.

Werden die Waren nicht auf den Namen des Importeurs, sondern auf den Namen des Lieferanten in die Schweiz eingeführt, kann sich das Unternehmen alternativ selbst in das Schweizer Mehrwertsteuerregister eintragen lassen. Voraussetzung hierfür ist jedoch ein eigenes Lager in der Schweiz oder eine sogenannte «Unterordnungserklärung im Ausland».

Weitere interessante Artikel zum Thema finden Sie hier:

57926

Hallo! Ich habe eine kleine Werbeagentur und jetzt möchte ich meine Dienstleistungen auch in Nachbarländern anbieten. Bis jetzt haben wir immer die SSS-Methode angewendet. Aber wenn ich mich nicht irre, unterliegen Übersetzungsdienstleistungen einem anderen Steuersatz als Werbemassnahmen. Was soll ich machen? Die neuen Dienstleistungen mit dem alten Steuersatz abrechnen oder für jede Art der Dienstleistung einen eigenen Steuersatz verwenden?

Freundliche Grüsse

Guten Tag. Vielen Dank für Ihre Frage. Wenn eine Person MwSt-pflichtig ist und zwei Tätigkeiten ausübt, können zwei SSS bewilligt werden. Voraussetzung dafür ist, dass die Anteile der einzelnen Tätigkeiten am Gesamtumsatz an steuerlichen Leistungen voraussichtlich je mehr als 10% betragen. Hier ist eine Diskussion zu diesem Thema: https://treuhand-suche.ch/forum/d/356-coronavirus-krise-gilt-die-10-regel-bei-der-zuteilung-der-saldosteurs-tze.

Im Zweifelfall wenden Sie sich an einen MWST-Experten. Auf treuhand-suche.ch finden Sie viele Treuhänder, die sich auf MWST-Fragen spezialisiert haben.

Guten Tag! Gelten die gleichen MwSt.-Regeln für alle Länder? Oder gibt es spezielle Verträge zwischen der Schweiz und anderen Länder? Freundliche Grüsse

Guten Tag. Danke für Ihre Frage. Die MWST-Regeln sind bei grenzüberschreitenden Geschäften relativ kompliziert. Grundsätzlich sind sie zwar vergleichbar, können sich jedoch in Details wesentlich unterscheiden. Deswegen kann diese Frage nicht allgemein beantwortet werden. Im Zweifelsfall wenden Sie sich an einen MWST-Experten. Filtern Sie die Spezialgebiete nach diesem Begriff und suchen Sie einen Spezialisten in Ihrer Nähe: https://treuhand-suche.ch/companies.

Guten Tag,

als im Handelsregister eingetragenes Schweizer Einzelunternehmen verkaufe ich einen Neuwagen aus der Schweiz nach Litauen. Soll ich die Rechnung mit oder ohne Schweizer MWST ausstellen? Wer (ich oder die Firma in Litauen) bekommt die Schweizer MWST zurück? Wie funktioniert dieser Prozess?

Vielen Dank und freundliche Grüsse

Guten Tag Daria

Die Mehrwertsteuer muss generell nur in einem Land gezahlt werden. Wenn Sie an einen Kunden ins Ausland liefern, entfällt die Mehrwertsteuer. Leider muss man sich mit den Regelungen von Litauen auseinandersetzen, um festzustellen, welche Verpflichtungen dort bestehen. Werden Waren z.B. in die Schweiz geliefert und verbleiben endgültig, wird zusätzlich zu den eventuellen Zollabgaben eine Einfuhrsteuer fällig.

Als Einzelfirma mit kleinem Umsatz (<100.000chf) bin ich in der CH MWST befreit. Wie muss ich aber vorgehen wenn ich meine Waren direkt and Privatkäufer ins Ausland (beispielsweise Italien) versende? Kann ich einfach per Post die Waren versenden und der Empfänger begleicht dann bei Erhalt die Zollabgaben + MWST selbsständig ohne dass ich hierführ eine MWST-Nr. im Zielland eröffne? Und was passiert wenn ich die selben Waren an eine Firma im Ausland versende die die Waren weiterverkaufen will? Muss ich dann eine MWST Nummer im Ausland eröffnen und die Waren selbst verzollen?

Danke für die Auskunft!

Guten Tag, ich habe als Privatperson einen Duftflacon in Italien gekauft. Preis 114 CHF. Ist es korrekt, dass ich der Lieferfirma DHL Mehrwertsteuer und Kosten für Zusatzleistung bezahlen muss?