12 Tipps zur Steueroptimierung für GmbH und AG (Teil 1)

Die Möglichkeiten zum Sparen von Steuern sind vielfältig. Eine langfristig tiefe Steuerbelastung trägt bedeutend zum nachhaltigen Erfolg und Überleben jeder Unternehmung bei. Entscheide mit dem Ziel der Steueroptimierung sollten langfristig und gut bedacht werden – denn häufig stehen langfristige erhebliche Steuerersparnisse im Zielkonflikt mit Aspekten wie Sicherheit oder kurzfristiger Steueroptimierung. Steuern sind aus betriebswirtschaftlicher Sicht Kosten, die minimiert oder besser eliminiert werden müssen. Wir zeigen Ihnen anschaulich, wie Sie nachhaltig Steuern sparen.

1. Saubere Buchhaltung

Am einfachsten sparen Sie Steuern, indem Sie strikte sämtliche Aufwandsbelege sammeln und mit deren aufwandswirksamen Verbuchung Ihren Firmengewinn und schliesslich die Steuerbelastung reduzieren. Selbst wenn Sie von Steueroptimierung nichts verstehen – hier können Sie einen wichtigen Beitrag leisten, indem Sie einfach Ordnung halten und Belege rasch einscannen, um jederzeit eine Sicherungskopie zur Hand zu haben. Jeder abhanden gekommene Aufwandbeleg ist wie verlorenes Geld. Das Schlimmste daran: Sie verlieren gleich doppelt:

- Weniger Aufwand – höherer Unternehmensgewinn – höhere Steuern. Keine Buchung ohne Beleg!

- Vorsteuer geht unwiederbringlich verloren. Die meisten Unternehmen rechnen die MehrwertsteuerDie Mehrwertsteuer (MwSt.) ist eine Steuer, die auf den Mehrwert eines Produkts oder einer Dienstleistung erhoben wird und somit den... Mehr effektiv ab, sprich einmal im Quartal. Diese Unternehmen können bezahlte Mehrwertsteuer (Vorsteuer) von der eigenen Mehrwertsteuer-Zahllast abziehen. Falls der Beleg fehlt, darf die Vorsteuer auf keinen Fall gebucht bzw. gutgeschrieben werden.

2. Bilanzierung von sämtlichen Vermögenswerten

Je höher das Geschäftsvermögen, desto höher ist das Potenzial für Abschreibungen und damit tieferen Gewinn für die kommenden Geschäftsperioden. Das bedeutet, dass auch Vermögenswerte von geringerem Wert in die BilanzDie Bilanz ist eine wichtige Finanzaufstellung, die die Vermögens-, Schulden- und Eigenkapitalverhältnisse eines Unternehmens zum Ende eines Geschäftsjahres darstellt. Sie... Mehr und nicht als Aufwand gebucht werden sollten. Steueroptimierung heisst, Aufwände und Ertrage über die Zeit hinweg zu glätten und kurzfristige Spitzen zu vermeiden. Genau das erreichen Sie mit jährlichen, planbaren Abschreibern und weniger mit zufällig anfallenden Aufwänden.

Generell gilt bei Jungunternehmen, dass Aufwände und Abschreibungen wenn möglich in die Zukunft zu verschieben sind, da die Gewinne in den ersten Jahren eher gering ausfallen, falls überhaupt schwarze Zahlen geschrieben werden.

Falls der Unternehmer privates Eigentum wie Computer, Auto oder andere Infrastruktur für die Unternehmung einsetzt, ist meist der Verkauf an die Unternehmung und die nachfolgende Abschreibung steuertechnisch sinnvoll. Geht es der Unternehmung finanziell gut, kann der ausgehandelte Preis etwas grosszügiger ausfallen, sollte aber nicht allzu weit weg vom Marktpreis sein.

3. Eigenkapitalausstattung

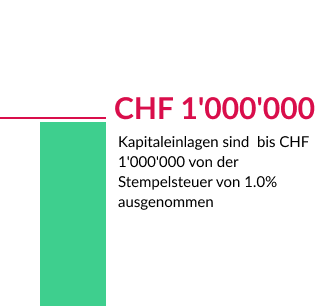

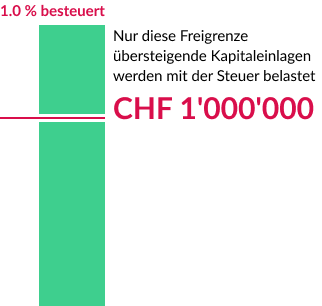

Bei Gründung wird die Kapitaleinlage mit der Stempelsteuer von 1.0% besteuert. Allerdings sind Kapitaleinlagen bis CHF 1’000’000 von dieser Steuer ausgenommen. Nur diese Freigrenze übersteigende Kapitaleinlagen werden mit der Steuer belastet. Falls das Geschäftsmodell eine gewisse Flexibilität in der Kapitalausstattung zulässt, sollte die Freigrenze nicht überschritten werden.

4. BVG Beiträge für TeilzeitmitarbeiterInnen

Eine BVG-Anschlusspflicht besteht für Mitarbeiter mit einem jährlichen Bruttolohn von CHF 21’510 (Stand 2021) oder mehr. Überlegen Sie sich, ob es bei Mitarbeitern, welche diese Betragsgrenze nur marginal überschreiten (werden), nicht eine andere Möglichkeit der Kompensation für den «überschiessenden» Lohnteil gibt. Ein grosszügiges Spesenreglement oder die Übernahme von Kosten für das Home Office wären mögliche Beispiele einer alternativen Entschädigung, die nicht zum Bruttolohn zählen. Damit spart die Firma erhebliche Kosten für das BVG. Selbstverständlich muss abgewogen werden, inwiefern dies die Arbeitgeberattraktivität belastet.

5. Steuerfreie Gehaltsnebenleistungen statt Lohn

Eine Lohnzahlung ist die direkteste Art der Mitarbeiterentschädigung – aber leider auch die mit Abgaben am stärksten belastete Kompensationsform. Im Kanton Zürich führt eine Lohnzahlung von CHF 10’000 zu Sozialversicherungsabgaben von CHF 1’453 – das sind fast 15% der gesamten Lohnkosten (Bruttolöhne + Arbeitgeberbeiträge), die vom Arbeitgeber bzw. -nehmer finanziert werden müssen – die Kosten für die Pensionskassen, Unfalldeckung und Krankentaggeldversicherung sind da nicht einmal eingerechnet.

Ab 2021 gelten folgende Sozialversicherungsansätze:

| Beiträge an | % | Basis | Beitrag Arbeitnehmer | Beitrag Arbeitgeber | Beitrag gesamt |

|---|---|---|---|---|---|

| AHV/IV/EO | 10.60 | 10’000 | 530.00 | 530.00 | 1’060.00 |

| Familienausgleichskasse | 1.20 | 10’000 | 120.00 | 120.00 | |

| Arbeitslosenversicherung bis CHF 148’200.00 | 2.20 | 10’000 | 110.00 | 110.00 | 220.00 |

| Verwaltungskosten in % des AHV/IV/EO Beitrages | 5.00 | 1’060 | 53.00 | 53.00 | |

| Beiträge in CHF | 640.00 | 813.00 | |||

|

Total Beiträge in CHF (durch Arbeitgeber abzurechnen) |

1’453.00 |

||||

(Quelle: SVA Zürich, 21.12.2020)

Vom Arbeitnehmer wird der Nettolohn selbstverständlich als Einkommen versteuert – bei einem hohen Grenzsteuersatz infolge Progressionseffekt eine schmerzhafte Analyse.

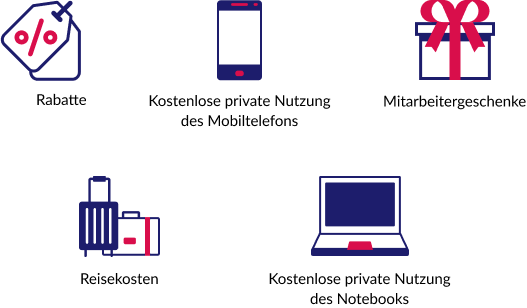

In manchen Fällen ist es daher für beiden Seiten attraktiver, statt Lohnerhöhungen besser Fringe Benefits auszurichten. Bleibt der Wert der Fringe Benefits innerhalb gewisser Limiten, werden keine Sozialversicherungsabgaben darauf fällig und der Arbeitnehmer zahlt keine Einkommenssteuern. Selbstverständlich kann aber der Arbeitgeber die entstandenen Kosten der ErfolgsrechnungEine Erfolgsrechnung ist ein zentraler Bestandteil des Rechnungswesens in Unternehmen. Diese Rechnung wird auch Gewinn- und Verlustrechnung genannt. Sie gibt... belasten.

Folgende Gehaltsnebenleistungen sind empfehlenswert und nicht steuerbar:

- Rabatte für Wertgutscheine, die CHF 600 Gegenwert pro Kalenderjahr nicht übersteigen, z.B. REKA Wertgutscheine. Der Rabatt darf jährlich nicht höher als CHF 600 sein.

- Kostenlose private Nutzung des Mobiltelefons, Notebooks, etc. (ausgenommen private Nutzung des Geschäftsautos).

- Mitarbeitergeschenke, die den Wertbetrag von CHF 500 pro Ereignis nicht überschreiten. In Frage kommen Geschenke für Geburtstag, Heirat, Weihnachten, Geburt und ähnlich wichtige Anlässe.

- Finanzierung von Mitgliedsbeiträgen für Fach- bzw. Berufsverbände (unlimitiert)

- Erstattung der Reisekosten des Ehegatten/-gattin bzw. PartnerIn, falls mit dem/der ArbeitnehmerIn gereist wird.

- Halbtaxabonnemente für den öffentlichen Verkehr.

- Kostenlose Parkplätze am Firmendomizil.

- Branchenübliche Rabatte auf bzw. kostenlos abgegebene Waren oder Dienstleistungen für die Mitarbeitenden.

Weitere Gehaltsnebenleistungen können der Wegleitung zum Ausfüllen des Lohnausweises entnommen werden.

6. Sitz der Unternehmung

Die Wahl eines besonders steuergünstigen Standorts senkt die Steuerbelastung nachhaltig – gleichzeitig ist die Umsetzung sehr aufwändig.

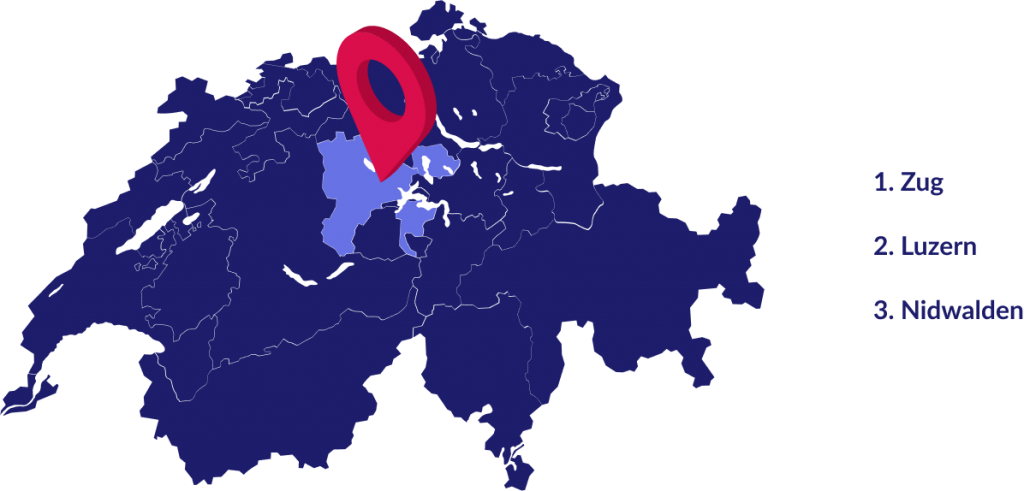

Für das Jahr 2021 glänzen folgende drei Innerschweizer Kantone mit den am Kantonshauptort tiefsten Staats- und Gemeindesteuern für juristische Personen:

7. Wohnsitz des Unternehmers

Ein steuergünstiger Wohnsitz des Unternehmers trägt neben einem steuergünstigen Firmensitz am meisten zu einer tiefen Steuerbelastung bei.

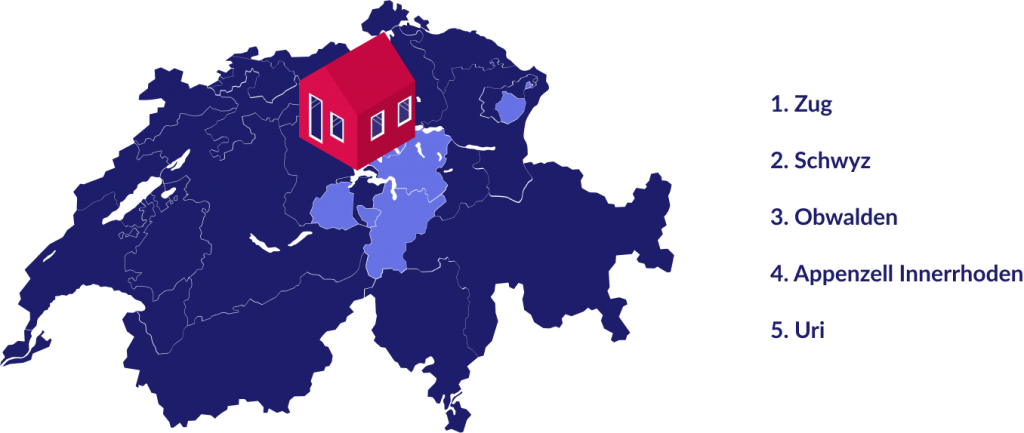

Die besten Steuerkonditionen für natürliche Personen bieten 2021 folgende Kantone – wobei sich je nach Einkommenshöhe der eine oder andere Kanton als besonders attraktiv erweist:

Das Recht zur Besteuerung obliegt immer dem Kanton, in dem die Privatperson per 31. Dezember den Wohnort hat (sog. Zuzugsprinzip). Es reicht also im Dezember in den gewünschten Kanton zu ziehen – und das Einkommen des ganzen Jahres wird mit dem tieferen SteuersatzDer Steuersatz bezieht sich auf den Prozentsatz, zu dem das steuerpflichtige Einkommen einer Person oder eines Unternehmens besteuert wird. In... besteuert. Der Wegzugskanton hat kein Besteuerungsrecht mehr. Diese Regelung gilt aber nur für natürliche Personen.

Selbstverständlich spielt die Wahl der Gemeinde ebenfalls eine wichtige Rolle – doch an dieser Stelle wollen wir nicht detailliert auf diese Frage eingehen.

Brauchen Sie einen Expertenmeinung? Unsere Treuhänder sind immer bereit, Sie zu beraten!

8. Unternehmerlohn

Ein hoher Unternehmerlohn erhöht den geschäftsmässig begründeten Aufwand, unterliegt nicht der Doppelbesteuerung wie Dividendenzahlungen und ermöglicht auf privater Ebene Optimierungen im Zusammenhang mit der Vorsorge. Generell ist es empfehlenswert, nicht unnötig hohe liquide Mittel in der Unternehmung zu belassen. Im Falls eines Konkurses fallen diese Vermögenswerte in die Konkursmasse und sind meist gänzlich verloren. Wäre das Geld schon auf dem Privatkonto des Unternehmers, wäre es vor dem Zugriff der Forderungen der Gläubiger geschützt. Zudem lässt sich für sog. «leichte» Firmen mit geringem Cashbestand einfacher ein Käufer finden.

9. Sparen mit der Vorsorge (2. und 3. Säule)

Ein hoher Lohn kann genutzt werden um Einkäufe in die Pensionskasse (BVG, 2. Säule) zu tätigen und Beitragslücken zu schliessen. Idealerweise erfolgen die Einzahlungen gestaffelt über mehrere Jahre. Bei Staffelung ist die kumulierte Steuerersparnis grösser als bei einem grossen Einkauf. Die Einkäufe in die Pensionskasse sind vom steuerbaren Einkommen in Abzug zu bringen und ermöglichen dadurch eine bedeutende Reduktion der Einkommenssteuer.

Einkäufe sollten allerdings gut überlegt sein. Ist das Geld erst einmal in der Pensionskasse, kann es nur unter strengen Auflagen frühestens drei Jahre nach der Einzahlung wieder entnommen werden (z.B. Erwerb für selbstbewohntes Wohneigentum, Start in die berufliche Selbständigkeit), wobei künftig von einer weiteren Verschärfung auszugehen ist.

Einzahlungen in die Säule 3a sind selbstverständlich auch möglich und bis zum Betrag von CHF 6’826 (2020; für Arbeitnehmer mit Pensionskasse) vom steuersatzbestimmenden Einkommen abziehbar.

Erst bei Auszahlung dieser Vorsorgegelder erfolgt die Besteuerung, allerdings zu einem niedrigen Sondertarif.

Der Vollständigkeit halber sei gesagt, dass Selbständige ohne Pensionskasse bis zu maximal CHF 34’128 (2020) in die Säule 3a einzahlen können und dieser Betrag vollumfänglich vom satzbestimmenden Einkommen abziehbar ist.

Auf jeden Fall muss die Frage eines sinnvollen Unternehmerlohns im Kontext der Dividendenstrategie und einer gesetzeswidrigen Gewinnvorwegnahme betrachtet werden (bei einem stark überhöhten Unternehmerlohn).

10. Optimale Dividendenstrategie

Dividendenzahlungen unterliegen der Doppelbesteuerung, erst unterliegt der Periodengewinn der Gewinnsteuer, dann erfolgt die zweite Runde mit der Einkommenssteuer beim Aktionär bzw. Stammanteilsinhaber.

DividendenDividenden sind die Gewinnausschüttungen, die ein Unternehmen an seine Aktionäre auszahlt. Sie werden aus den erzielten Gewinnen des Unternehmens berechnet... Mehr aus sog. qualifizierten Beteiligungen (Besitzanteile von minimal 10% des Grundkapitals) werden beim Dividendenempfänger zwar privilegiert besteuert, eine Handlungsempfehlung lässt sich daraus aber nicht ableiten. Die Steuerlast der Doppelbesteuerung ist von zahlreichen Faktoren abhängig, jeder Fall muss individuell geprüft werden. Die Sozialversicherungsabgaben von minimal 14.5% müssen ebenfalls berücksichtigt werden und haben einen signifikanten Einfluss auf das Ergebnis. Folgende vereinfachende Aussagen können erste Anhaltspunkte geben:

- In Kantonen mit relativ tiefen Gewinnsteuern und relativ hohen Einkommenssteuern sind höhere Dividenden hohen Löhnen in der Regel vorzuziehen.

- In Kantonen mit relativ hohen Gewinnsteuern und relativ tiefen Einkommenssteuern sind höhere Löhne hohen Dividenden in der Regel vorzuziehen.

- In Kantonen mit relativ tiefen Gewinnsteuern und relativ tiefen Einkommenssteuern sind die Unterschiede in der Steuerbelastung zwischen hohen Dividenden/tiefen Löhnen und tiefen Dividenden/hohen Löhnen in der Regel marginal.

- In Kantonen mit relativ hohen Gewinnsteuern und relativ hohen Einkommenssteuern sind die Unterschiede in der Steuerbelastung zwischen hohen Dividenden/tiefen Löhnen und tiefen Dividenden/hohen Löhnen in der Regel marginal.

Löhne und Dividenden können aber nicht beliebig festgelegt werden. Werden zu tiefe und damit nicht marktgerechte Löhne ausbezahlt, kann die kantonale Ausgleichskasse eine Umqualifizierung der Dividende oder Teilen davon in Lohn vornehmen, falls die Dividende höher als 10% des Unternehmenswerts ausfällt. Folglich müssen dann zusätzliche Lohnbeiträge entrichtet werden.

11. Betriebskredit an die Unternehmung

Als am Unternehmen beteiligte Person können Sie die Möglichkeit nutzen, der Unternehmung einen verzinslichen Betriebskredit zu gewähren. Dabei darf bei Darlehensbeträgen bis CHF 1 Mio. der Zinssatz nicht höher als 3.0% pro Jahr betragen. Bei höheren Beträgen darf die Verzinsung nur maximal 1.0% p.a. betragen. Für Holding- und Vermögensverwaltungsgesellschaften – wie auch für Immobilienkredite – gelten andere Werte. In jedem Fall ist es ratsam, das alljährliche Rundschreiben der ESTV mit der Bezeichnung «Steuerlich anerkannte Zinssätze 202X für Vorschüsse oder Darlehen in Schweizer Franken» zu konsultieren, bevor die Konditionen festgelegt werden. Für Kredite in Fremdwährung existiert ein analoges Rundschreiben.

Der Zinsaufwand ist einerseits ertragsmindernder Geschäftsaufwand, andererseits ist das Zinseinkommen lediglich einkommenssteuerpflichtig, nicht aber sozialversicherungsabgabepflichtig.

Weiter zu beachten

Das Verhältnis von Fremd- zu Eigenfinanzierung sollte nicht höher als 75%/25% sein. Bei höherem Fremdfinanzierungsgrad kann die Steuerbehörde einen Teil des Fremdkapitals als Eigenkapital umqualifizieren (sog. verdecktes Eigenkapital), diesen «überschiessenden» Teil der Kapitalsteuer unterstellen und den anteiligen Schuldzins auf den Gewinn aufrechnen, da ein überhöhter Zinsaufwand unterstellt wird.

Selbstverständlich muss aus einer Risikosicht beurteilt werden, ob mit dem Gewähren eines Kredits das persönliche Risiko bzw. das gesamte finanzielle «Exposure» (Eigen- und Fremdkapital) in die Unternehmung unvertretbar hoch wird. Aus einer isolierten steuerlichen Sicht ist ein Passivdarlehen sicher ein probates Mittel, um die Unternehmerbezüge steuereffizient zu erhöhen.

12. Anstellung des (Ehe-)Partners

Partner ohne Erwerbstätigkeit

Typischerweise leisten Personen ohne Erwerbstätigkeit jährlich einen minimalen AHV-Beitrag, um keine Beitragslücken entstehen zu lassen. Im Jahr 2020 beträgt dieser minimale Beitrag CHF 496, was einem Bruttojahreslohn von CHF 4’701 entspricht. Ist der Ehe- bzw. Lebenspartner ohne Erwerbstätigkeit, bietet sich eine pro-forma Anstellung mit einem Lohn in dieser Höhe an. Damit können die AHV-Beiträge als Geschäftsaufwand geltend gemacht werden, die Bezahlung aus bereits einkommensversteuerten Mitteln entfällt. Selbstverständlich kann das Gehalt auch üppig ausfallen, damit sind Steuerplanungsmöglichkeiten im Vorsorgebereich gegeben.

Unverheiratete Partner im gleichen Haushalt

Mit der pro-forma Anstellung des unverheirateten Lebenspartners und einer sinnvollen Aufteilung des eigenen (hohen) Unternehmerlohns auf zwei Personen kann die Steuerprogression massiv gebrochen werden, insbesondere dann, wenn der Partner nicht erwerbstätig ist oder aus einer anderen Anstellung nur einen geringen Lohn bezieht.

Nicht verpassen! Hier geht es zum Teil 2 unserer beliebten Steuerspartipps

Weitere interessante Artikel zum Thema finden Sie hier:

54964

Nicht verpassen! Hier geht es zum Teil 2 unserer beliebten Steuerspartipps