Geschäftsfahrzeug mit Privatanteil oder Privatauto mit Autospesen?

Verfügen Sie über ein Geschäftsfahrzeug und dürfen Sie dieses auch privat nutzen? Oder umgekehrt – nutzen Sie Ihr privates Auto für geschäftliche Zwecke? Benutzen Sie das Geschäfts- oder Privatauto für den Weg zum Arbeitsplatz? Wenn Sie sich für eine der beiden Varianten entscheiden müssen, sollten Sie die Vor- und Nachteile gründlich abwägen. Denn es gibt einiges wie beispielsweise Privatanteil, Eintragung in den Lohnausweis und Besteuerung zu berücksichtigen. Wir haben die wichtigsten Aspekte zu diesem Thema im folgenden Artikel zusammengefasst und einen Leitfaden für die richtige Entscheidung vorbereitet.

Die aktuell gültige Regelung des Privatanteils liegt bei monatlich 0.8% des Autowerts exklusive MehrwertsteuerDie Mehrwertsteuer (MwSt.) ist eine Steuer, die auf den Mehrwert eines Produkts oder einer Dienstleistung erhoben wird und somit den... Mehr. Eine wie im Text beschriebene Änderung auf 0.9% pro Monat wird frühestens per 01.01.2022 erfolgen und befindet sich derzeit in der politischen Diskussion.

Geschäftsfahrzeug mit Privatanteil oder Privatauto mit Autospesen?

So sieht die wahrscheinlichste Regelung ab 01.01.2022 aus!

Exkurs: Einzelfirma

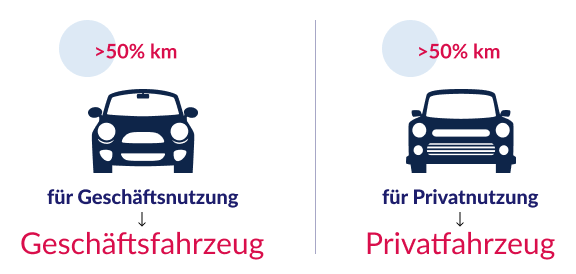

Welcher Kategorie (Privat- oder Firmenwagen) kann das Auto eines Selbständigen zugeordnet werden?

Ganz einfach: Wenn Sie mehr als 50% der Kilometer geschäftlich zurücklegen, gilt das Auto als Geschäftsfahrzeug und wird dem Geschäftsvermögen Ihrer Einzelfirma zugeordnet (Präponderanzmethode). Dementsprechend wird für privat zurückgelegte Kilometer ein Privatanteil gebildet.

Welche Variante zahlt sich für mich als Arbeitnehmer aus: Ein Firmenwagen oder ein Privatfahrzeug?

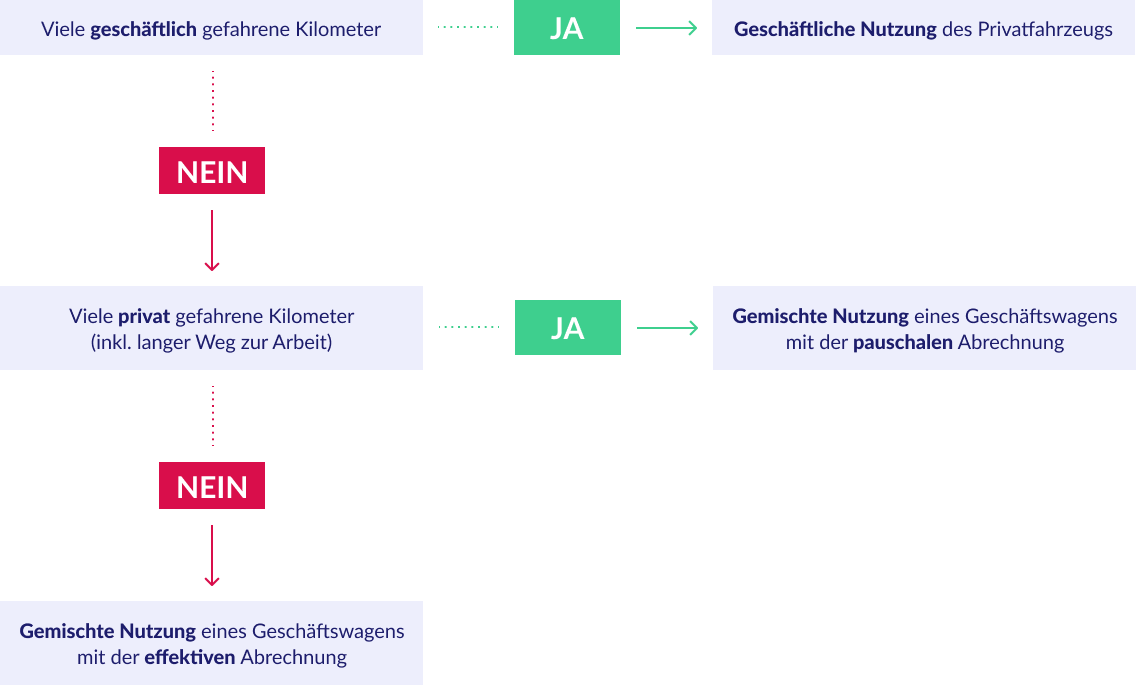

Um nachzuvollziehen, welche Option (Privatwagen oder Firmenwagen) sich für den Arbeitnehmer unter steuerlichen Gesichtspunkten empfiehlt, sollten folgende Faktoren berücksichtigt werden:

Unter Berücksichtigung dieser Faktoren können drei Szenarien in Betracht gezogen werden.

Warum empfiehlt sich die Nutzung des Privatfahrzeugs für häufige Geschäftsfahrten?

Der Arbeitnehmer muss für die Kostenerstattung weder Steuern noch Sozialversicherungsbeiträge entrichten. D.h., je mehr Kilometer Sie geschäftlich zurücklegen, desto höher sind die steuerfreien Entgelte, die Sie dafür erhalten.

In diesem Fall spielt der Fahrzeugtyp eine wichtige Rolle.

Der Schlüssel für eine profitable Rechnung ist der Einsatz eines günstigen Fahrzeugs. Wenn Sie nämlich ein Luxusauto fahren, können Sie schnell in die roten Zahlen rutschen, da die vom Unternehmen erhaltene Ausgleichzahlung meistens nicht ausreicht, um die hohen Betriebskosten des Fahrzeugs zu decken.

Und was ist damit, wenn das Fahrzeug mehrheitlich für persönliche Zwecke genutzt wird?

In einem solchen Fall empfiehlt sich ein Geschäftsfahrzeug mit einer pauschalen Berechnung des Privatanteils. Eine detaillierte Berechnung der zurückgelegten Kilometer ist dabei nicht erforderlich.

Tipp

Theoretisch setzt der Gesetzgeber eine mehrheitlich geschäftliche Nutzung für die Anschaffung eines Geschäftsfahrzeug voraus. Die Kontrolle dieser Voraussetzung ist aber kaum möglich. Dennoch ist von der Anschaffung eines Geschäftsfahrzeugs und einer missbräuchlich mehrheitlichen Privatnutzung unbedingt abzuraten.

In welchen Fällen sollte die Pauschalmethode nicht verwendet werden?

Wenn Sie das Auto kaum für private Zwecke nutzen, zahlt sich die pauschale Methode zur Berechnung des Privatanteils nicht aus. In diesem Fall lohnt es sich, die genaue Anzahl der zurückgelegten Kilometer im Fahrtenbuch zu dokumentieren (effektive Abrechnung).

Schauen wir uns diese Methoden genauer an.

Nutzung des Geschäftsfahrzeugs für private Zwecke

Nutzung des Geschäftsfahrzeugs für private Zwecke

Wenn Sie das Firmenfahrzeug für private Zwecke nutzen dürfen, handelt es sich um eine gemischte Nutzung. Zahlen Sie dafür keinen Ausgleich oder ist die Höhe des Ausgleichs unerheblich, gilt das als geldwerter Vorteil (sogenannter «Fringe Benefit»), der als Einkommen besteuert werden muss. Der Privatanteil des Geschäftsfahrzeugs wird dem Arbeitnehmer als steuerpflichtiges Einkommen aufgerechnet und in der Finanzbuchhaltung des Unternehmens dem Fahrzeugaufwand abgezogen und wirkt daher aufwandmindernd.

Dieser Privatanteil kann mit zwei Methoden ermittelt werden: pauschal oder effektiv.

Ab 01.01.2022 wird der Privatanteil höchstwahrscheinlich mit 0,9% (Stand bis 31.12.2021: 0,8%) des Kaufpreises des Autos (exkl. MWST) pro Monat (= 10,8% pro Jahr (vorher 9,6%)), mindestens aber mit 150.- pro Monat (= 1’800.- pro Jahr) berechnet.

Neu: Eine Aufrechnung in der SteuererklärungEine Steuererklärung ist eine Dokumentation, die von Steuerzahlern eingereicht wird, um ihre Einkommenssteuer gegenüber den Steuerbehörden zu erklären. Die Steuererklärung... für den mit dem Geschäftsfahrzeug zurückgelegten Arbeitsweg findet nicht mehr statt.

Zwei Beispiele:

* Bei Leasingfahrzeugen tritt anstelle des Kaufpreises der im Leasingvertrag festgehaltene Barkaufpreis des Fahrzeuges (exkl. Mehrwertsteuer), eventuell der im Leasingvertrag angegebene Objektpreis (exkl. Mehrwertsteuer).

Der Privatanteil wird berechnet, indem die Zahl der privat gefahrenen Kilometer (ohne Arbeitsweg) mit dem entsprechenden pauschalen Kilometeransatz von CHF 0.70 multipliziert wird. Daher muss eine klare Trennung zwischen privater und geschäftlicher Nutzung stattfinden. Dazu müssen Sie ein Fahrtenbuch führen, in dem die geschäftlichen Fahrten inkl. Arbeitsweg einerseits und die privat gefahrenen Kilometer andererseits dokumentiert werden.

Beispiel:

Die effektive Abrechnung der hohen privaten Kilometerleistung wirkt sich in diesem Fall nachteilig für den Arbeitnehmer aus.

Eine andere berechtigte Frage ist, ob bei dieser intensiven privaten Nutzung die Prämisse des mehrheitlichen geschäftlichen Gebrauchs überhaupt erfüllt ist.

In der Praxis wird die pauschale Methode am häufigsten verwendet, da die Eingabe jeder Fahrt in das Fahrtenbuch zeitaufwändig ist und oft vergessen wird.

Der Privatanteil ist in Feld 2.2 des Lohnausweises des Arbeitnehmers einzutragen.

Tipp

Bei Poolfahrzeugen (Fahrzeuge, die von verschiedenen Mitarbeitern genutzt werden) oder Fahrzeugen, die aufgrund ihrer Ausstattung nicht für den privaten Gebrauch geeignet sind (Personen- oder Sachtransporter, Last- oder Lieferwagen), wird kein Privatanteil berechnet, da der private Gebrauch nicht zweckmässig erscheint.

Fahrkosten zwischen Wohn- und Arbeitsort

Fahrkosten zwischen Wohn- und Arbeitsort

Die Kosten für den täglichen Arbeitsweg müssen Sie (der Arbeitnehmer) normalerweise selbst übernehmen.

Verwenden Sie ein Geschäftsfahrzeug für den Arbeitsweg oder werden Sie per (Sammel-) Taxi abgeholt, ohne dafür den Arbeitgeber angemessen zu entschädigen (mindestens 0.70 CHF je Kilometer), kommen Sie damit in den Genuss einer geldwerten Leistung, da Sie selbst Kosten sparen.

Bei der effektiven Berechnung des Privatanteils wird die Zahl der Kilometer für den Arbeitsweg nicht berücksichtigt, da dieser nicht als private Nutzung gilt. Übernimmt Ihr Arbeitgeber diese Kosten, muss er das in Ihrem Lohnausweis entsprechend kennzeichnen und das Feld F «unentgeltliche Beförderung zwischen Wohn- und Arbeitsort» anzukreuzen.

In der Finanzbuchhaltung kann der Arbeitgeber den finanziellen Aufwand für ihren Arbeitsweg verbuchen, im Grundsatz ist dies eine Form der Mitarbeiterentschädigung.

Benötigen Sie ein Spesenreglement oder eine Beratung zum Thema SpesenSpesen sind Ausgaben, die im Rahmen einer Geschäftsreise oder beruflich bedingten Tätigkeit anfallen und vom Arbeitgeber erstattet werden. Sie dienen... Mehr? Unsere Datenbank enthält über 2600 Treuhänder, die Ihnen bei der Pauschalspesen- und Steueroptimierung helfen können.

Nutzung des Privatfahrzeugs für geschäftliche Zwecke

Nutzung des Privatfahrzeugs für geschäftliche Zwecke

Wenn Sie Ihr privates Auto für geschäftliche Fahrten einsetzen, tragen Sie alle Fahrzeugkosten wie Garagierung, Benzin, Reparaturen, Motorfahrzeugsteuer und Autoversicherung selbst. Schliesslich nutzen Sie das Auto primär unabhängig von Ihrer beruflichen Tätigkeit. Der Arbeitgeber muss Ihnen in dem Fall der geschäftlichen Nutzung Autospesen (den sogenannten Geschäftsanteil am Fahrzeug) erstatten und damit einen Teil der Kosten übernehmen. Diese Autospesen erhalten Sie als Kostenentschädigung und sind darum nicht AHV-pflichtig.

Die Geltendmachung des Abzugs für den Arbeitsweg bleibt in der privaten Steuererklärung weiterhin möglich, denn die Kompensation der geschäftlichen Nutzung deckt den Arbeitsweg nicht ab.

Diese geschäftlichen Fahrten werden dabei immer effektiv (also über das Fahrtenbuch) abgerechnet und in der Buchhaltung des Unternehmens als Ausgabe erfasst. Eine pauschale Abgeltung mittels monatlichen pauschalen Autospesen ist denkbar, die Genehmigung im Rahmen eines Pauschalspesenreglements durch die Steuerverwaltung ist zu empfehlen.

Tipp

In seltenen Fällen erstattet der Arbeitgeber diese Kosten nicht. Ist dies der Fall, können Sie diese Auslagen in der Steuererklärung als Abzüge angeben. Die zurückgelegten Geschäftsfahrten sind anhand eines Bordbuchs genau zu dokumentieren und mit der Steuererklärung einzureichen (Geltendmachung von effektiven Berufskosten).

Begrenzung des Pendlerabzuges

Begrenzung des Pendlerabzuges

Auf Bundessteuerebene gilt derzeit ein maximales Limit von CHF 3‘000 pro Jahr. Dies entspricht einem Arbeitsweg von rund 9 km (2 x 9 km = 18 km x 240 Arbeitstage x CHF 0.70/Kilometer). Für die Kantons- und Gemeindesteuern ist die Höhe der Abzüge unterschiedlich geregelt.

* Kantone wie Appenzell IR, Freiburg, Glarus, Graubünden, Jura, Neuenburg, Solothurn, Tessin, Uri, Waadt und Wallis kennen aktuell keine Begrenzung.

** max. GA 2. Klasse

Weitere interessante Artikel zum Thema finden Sie hier:

67949

Guten Tag zusammen!

Vielen Dank für diesen nützlichen und ausführlichen Artikel. Ich habe eine Frage zum Thema Privatanteil. Ich habe ein eigenes Unternehmen, in dem auch meine Frau beschäftigt ist. Wir nutzen zwei Autos (eines für betriebliche und das andere für repräsentative Zwecke). Beide Fahrzeuge werden in der Bilanz des Unternehmens ausgewiesen. Grundsätzlich sollten wir beide den Privatanteil im Lohnausweis ausweisen und als steuerpflichtiges Einkommen aufrechnen. Wie sollen wir in dem Fall vorgehen, wenn ich mir keinen Lohn auszahle? Vielen Dank im Voraus.

Guten Tag Stefan! Vielen Dank für Ihre Anfrage. In diesem Fall sollten Sie den Privatanteil im Lohnausweis Ihrer Frau berücksichtigen. Somit werden Ihr zwar zwei Privatanteile zugerechnet, aber aus meiner Sicht sollte das passen, da sie beide eine gemeinsame Steuererklärung einreichen.

Hallo, danke für den Überblick. Bei der Pauschalen Abrechnungsmethode des Privatanteils sollte noch erwähnt werden dass diese Methode nur bei minimal 50% Geschäftsnutzung des Autos zugelassen ist. Bei mehrheitlichem Privateinsatz muss der Privatanteil effektiv ermittelt werden….my 50 cents…

Ich bin Autohändler und kann mir mein Geschäftsfahrzeug im Prinzip jede Woche neu aussuchen aus unserem kleinen Showroom. Wie muss bei mir der Privatanteil abgerechnet werden?

Guten Tag Dema Munio

Danke für ihre spannende Frage!

Bei gewerblichen Autohändler funktioniert die Aussonderung des Privatanteils tatsächlich etwas speziell.

Die Berechnung läuft so:

Durchschnittlicher Einkaufspreis der Fahrzeuge exkl. MwSt. * 9.6% = jährlicher Privatanteil inkl. MwSt. (ab 1.1.2022 gilt 10.8%!)

Der durchschnittliche Bezugspreis ist jeweils pro Jahr zu berechnen.

Meine Empfehlung: Berechnen Sie den Privatanteil erst Ende Jahr und nicht pro Quartal, dann haben Sie signifikant weniger Rechen- bzw. Korrekturaufwand.

Freundliche Grüsse

Roger Frei

Guten Tag

ich würde die Frage gerne dahingehend ergänzen, wie die Betrachtung aussieht, wenn das Firmenfahrzeug unterjährig wechselt, der angestellte CEO im Winter (Okt. – Feb.) ein SUV für 50 TCHF fährt und im Sommer (Mär. – Sept.) ein Cabrio für 100TCHF ? D.h. das Cabrio ist im Winter abgemeldet, am 31.12. in den Büchern der Firma jedoch vom angestellten CEO nicht gefahren.

Ich habe gehört, dass das Fahrzeug, dass am 31.12. gefahren wird, das massgebliche für den Steuerausweis des CEO ist?

Ich gehe davon aus, dass dies bei den selbständigen oder angestellten Geschäftsführerm im Forum keine abwegige Kombination ist?

Danke für Euer Feedback

Guten Tag Herr Moser

Spannende Frage.

Die Situation ist ungewöhnlich.

1) Es sind zwei Fahrzeuge, deren kombinierter Kaufpreis von 150TCHF die Schwelle zum Luxusfahrzeug (100TCHF) klar überschreitet und sich die Frage stellt, ob eine geschäftliche Erfordernis oder nur persönliches Wohlergehen des CEOs gegeben ist. Folglich ist fraglich, ob sämtliche Kosten als Geschäftsaufwand geltend gemacht werden können, das betrifft Kosten für die Anschaffung und den Betrieb.

2) Beim Cabrio ist die Frage, ob die Voraussetzung der hauptsächlichen geschäftlichen Nutzung gegeben ist, da das Fahrzeug rund ein halbes Jahr stillgelegt ist.

3) Beim SUV stellt sich auch die Frage nach der hauptsächlichen Nutzung, denn das Fahrzeug wird im Sommer (zumindest aus geschäftlichen Gründen) wenig bewegt.

4) Zwei Fahrzeuge für eine Person wirft immer die Frage nach einer «Überversorgung» auf, die zu begründen ist.

Kurzum, es ist sehr empfehlenswert, diese komplizierte Ausgangslage detailliert der Steuerverwaltung zu schildern und ein Ruling zu erbitten. Dann gibt es auch keine «bösen» Überraschungen.

Viele Grüsse

Roger Frei

Hallo zusammen!

Ich habe von der Verpflichtung eines Unternehmens gehört, die Vorsteuerkorrektur bei der Anrechnung des Privatanteils vorzunehmen. Verstehe ich es richtig, dass dies nur für Unternehmen mit der effektiven MWST-Abrechnungsmethode gilt? Unternehmen mit der Saldosteuersatzmethode haben jedoch keine Vorsteuer zu deklarieren.

Hallo. Danke für Ihre Frage. Wenn der Kündigungstermin in die Zeit vor der Niederkunft fällt, verliert die Arbeitnehmerin automatisch den Anspruch auf die Mutterschaftsentschädigung. Deshalb würde ich empfehlen, die Kündigung per Ende der 16-wöchigen Schutzfrist zu legen.

Mehr Informationen dazu finden Sie in unserem Forum-Beitrag unter folgendem Link:

https://treuhand-suche.ch/forum/d/182-mutterschaftsentsch-digung-k-ndigungsfristen

Toller Artikel, dennoch hätte ich eine Frage.

Wie sollten Geschäftsfahrzeuge welche ausschliesslich privat genutzt werden behandelt werden? Sprich Verbuchung in den Finanzen, Berechnung Lohnbestandteil und Deklaration Lohnausweis?

Diese Fahrzeuge stehen nur aufgrund der «speziellen» Stellung im Betrieb den entsprechenden Mitarbeitendenden zu. Zum Teil werden diese für den Arbeitsweg benutzt bei einigen aber ausschliesslich Privat.

Wie verhält es sich bei der Auszahlung von Autospesen anstelle eines Geschäftsfahrzeuges? Spezielle Deklaration auf Lohnausweis notwendig oder einfach Teil des Lohnbestandteils?

Vielen Dank im Voraus.

Sehr komplexe Frage

Guten Tag

Wir geben unseren Mitarbeiter jeweils die Möglichkeit, Geschäftsfahrzeuge nach Ablauf des Leasings jeweils zum Restwert zu übernehmen. Dieser Wert ist häufig deutlich niedriger als der Eurotaxwert. Nun stellt sich die Frage ob wir die differenz auf dem Lohnausweis der Mitarbeiter aufführen müssen?

Ja, insbesondere, wenn der Restwert massiv tiefer als der Marktpreis liegt.

Da Sie den Mitarbeitern Fahrzeuge unter Marktwert verkaufen, stellt dies eine geldwerte Leistung dar, die für den Mitarbeiter Einkommen darstellt und steuerbar ist.

Sie sollten aber prüfen, ob der Eurotaxwert einen Real-Life-Vergleich standhält und vergleichbare Modelle auf den gängigen Autobörsen suchen. Der Eurotaxwert ist nicht in jeder Marktsituation und nicht für jedes Modell das Mass aller Dinge.

Darf ich hier noch eine Frage anschliessen?

Wir haben ein Leasingfahrzeug für ca. 100’000 CHF seit 7 Jahren in den Büchern, welches praktisch vollständig privat gefahren wird. Der Privatanteil ist bisher mit 8000/Jahr berechnet worden. Das Leasing läuft aus und wir können das Fahrzeug für 8500 von der Leasingfirma übernehmen. Vielleicht auch wichtig: Es wird sehr viel gefahren, ca. 25-30tkm pro Jahr. Mir ist nun nicht ganz klar: Ist es für den Mitarbeiter interessanter, das Fahrzeug zum genannten Preis von der Firma abzukaufen oder soll es in der Firma bleiben und er fährt weiter damit rum?

Grundsätzlich handelt es sich in ihrem Fall mit klar mehrheitlicher Privatnutzung nicht um ein Geschäftsauto. Die Voraussetzung an ein Geschäftsfahrzeug ist die mehrheitliche Geschäftsnutzung, was in ihrem Fall nicht erfüllt ist. Wird dieser Umstand bei einer Steuerprüfung festgestellt, werden sämtliche Aufwände als Lohn des Nutzers qualifiziert, sämtliche Lohnbeiträge sind darauf zu entrichten, die Vorsteuer (bezahlte Mehrwertsteuer auf die Aufwände) wird gestrichen und der Nutzer muss das Einkommen zusätzlich versteuern. Zudem muss ihre Unternehmung das Auto verkaufen.

Danke für diese Antwort. Und wie wäre Deine Antwort, wenn man diese Punkte mal beiseite lässt und von einem echten Geschäftsfahrzeug ausgeht?

Wenn das Auto in der Firma bleibt, dann hat der Mitarbeiter folgende Vorteile:

Benzin/Diesel, Unterhalt, Versicherung, Strassenverkehrsabgaben und Garagierung zahlt die Firma. Da es sich um ein Luxusfahrzeug handelt, werden nach 7 Jahren die Reparaturen recht teuer werden, da das Auto aus sämtlichen Garantiedeckungen «raus» ist und die Teilekosten hoch sind, insbesondere bei einer hohen Laufleistung pro Jahr.

Nachteil: Der Privatanteil bleibt unverändert, eine Leasingübernahme führt nicht zu einer Reduktion des zugrundeliegenden Kaufpreises für den Privatanteil.

Guten Tag allerseits

Eine sehr interessante Seite, ausführlich und verständlich erklärt. Vielen Dank!

Einige Fragen zur Nutzung eines privaten Fahrzeuges für geschäftliche Zwecke. Erwägt wird ein Wechsel von Geschäftsfahrzeug mit pauschalem Abzug zu einem privaten Fahrzeug, das für Geschäftszwecke verwendet wird. Es interessiert die monatliche pauschalen Abgeltung der Autospesen. Gibt es Richtlinien für die Festlegung der Höhe des monatlichen Pauschalbetrages und gibt es Bedingungen die für die Genehmigung des Pauschalspesenreglements durch die Steuerverwaltung erfüllt sein müssen? Sind die monatlichen pauschalen Spesen steuerpflichtig?

Vielen Dank und beste Grüsse,

Daniel Hubli

Werden Pauschalspesen ohne zugrundeliegendes bewilligtes Spesenreglement ausbezahlt, müssen sie dem Arbeitnehmer als Lohn angerechnet werden und sind dementsprechend sozialversicherungs- und einkommenssteuerpflichtig. Ohne Bewilligung lohnt sich das also nicht.

Der beantragte Betrag für den monatlichen «Autoanteil» an den Pauschalspesen sollte die durchschnittlich pro Monat gefahrene Kilometeranzahl mal CHF 0.70 betragen. Wichtig: Sie dürfen hier nur die Kilometer berücksichtigen, die sich ausserhalb des Ortsrayons (also ausserhalb eines 30 km Radius vom Ausgangsort) befinden. Fahrten innerhalb des Ortsrayons sind mit der Ausrichtung der Pauschalspesen schon abgegolten. Die weiteren Voraussetzungen an Pauschalspesen werden von den Steuerämtern in den Muster-Spesenreglementen ganz genau definiert, die sind online ersichtlich, auf jeden Fall z. B. von der Steuerverwaltung Kt. Zürich, an denen Sie sich orientieren können.

Vielen Dank für die ausführliche Erklärung.

Meine frage richtet sich an die Bemessungsgrundlage der kosten für Geschäftsfahrzeuge mit privater Pauschaleabgabe. Werden die 0,9% auf den tatsächlichen Kaufpreis berechnet (Gebrauchtwagen) oder auf dessen Neupreis?

Vielen Dank!

Bemessungsgrundlage ist der effektive Kaufpreis exklusive Mehrwertsteuer.

Bei Leasingfahrzeugen gilt aber: Wird das Fahrzeug nach x Jahren mittels Zusatzzahlung von der Leasingfirma abgekauft, gilt für die Bemessungsgrundlage des Privatanteils weiterhin der Barkaufspreis des Fahrzeugs zu Leasingbeginn exkl. MwSt.