Abschreibungsmethoden sind beim Jahresabschluss eine mühsame Arbeit, sondern sie können gezielt zur Gewinnoptimierung eingesetzt werden. Zum Beispiel kann eine höhere degressive Abschreibung den Gewinn eines Unternehmens reduzieren, was zu einer Verringerung der Steuerzahlungen führt. Eine weitere Möglichkeit, die Abschreibungsmethode zur Gewinnoptimierung zu nutzen, besteht darin, den Restwert eines Vermögenswerts niedriger anzusetzen, was zu einer höheren Abschreibung und damit zu niedrigeren Steuerzahlungen führt. Bei der Wahl der Abschreibungsmethode sind unbedingt die gesetzlichen Vorschriften zu beachten, um unerwünschte Konsequenzen zu vermeiden. Im folgenden Artikel beantworten wir Ihnen die wichtigsten Fragen.

Abschreibungen sind jedoch letztendlich nur eine Verschiebung von Kosten und haben keinen direkten Einfluss auf den Gewinn. Daher sollten Abschreibungen nicht nur aus steuerlichen Gründen vorgenommen werden, sondern auch in Bezug auf die tatsächliche Nutzungsdauer des Vermögensgegenstandes und die finanzielle Situation des Unternehmens sorgfältig geplant werden.

Welche Abschreibungsmethoden gibt es?

Die Abschreibung ist eine Methode zur Verteilung des Wertverlusts eines Vermögenswerts über seine Lebensdauer. Arten von Vermögenswerten, die abgeschrieben werden müssen, sind beispielsweise Gebäude, Fahrzeuge, Maschinen, Patente und Lizenzen. Die Abschreibung wird normalerweise als Betriebsaufwand in der Gewinn- und Verlustrechnung ausgewiesen und reduziert dadurch den Gewinn des Unternehmens.

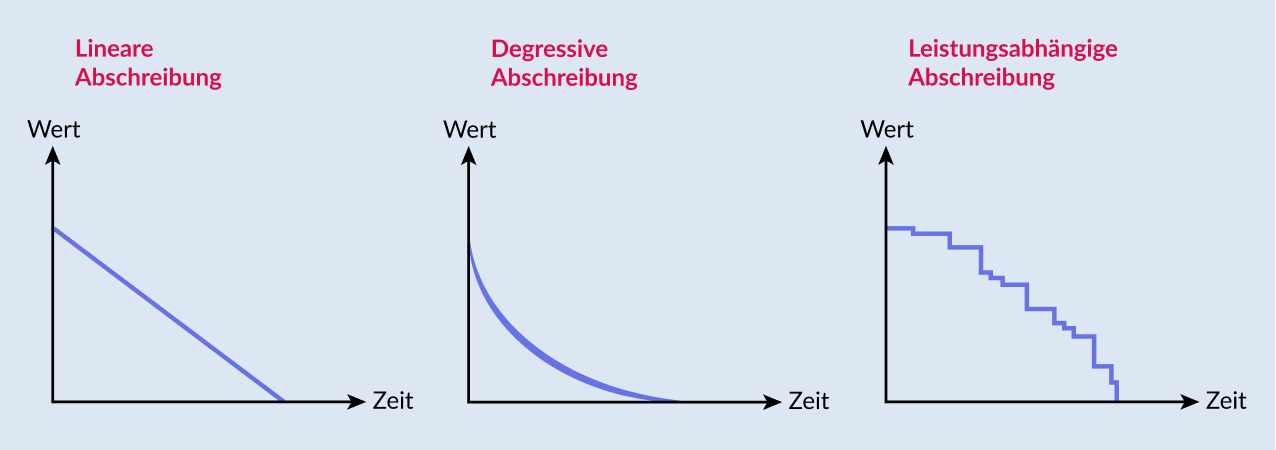

Es gibt verschiedene Methoden, um Abschreibungen in der Buchhaltung vorzunehmen. Die häufigsten Methoden sind:

Wie funktioniert die lineare Abschreibungsmethode?

Wie funktioniert die lineare Abschreibungsmethode?

Die lineare Abschreibungsmethode ist eine der häufigsten Methoden zur Abschreibung von Vermögenswerten in der Buchhaltung. Sie ist einfach anzuwenden und basiert auf der Annahme, dass ein Vermögenswert über seine Nutzungsdauer hinweg gleichmässig an Wert verliert.

Die Berechnung der linearen Abschreibung erfolgt in vier Schritten:

- Bestimmung des Anschaffungswerts: Der Anschaffungswert umfasst alle Kosten, die mit dem Kauf, der Installation und der Inbetriebnahme des Vermögenswerts verbunden sind.

- Abschreibungsdauer: Die Abschreibungsdauer ist die Zeit, über die der Vermögenswert genutzt wird. Sie wird durch das Unternehmen basierend auf den erwarteten wirtschaftlichen Nutzungen des Vermögenswerts bestimmt.

- Restwert: Der Restwert ist der voraussichtliche Wert des Vermögenswerts am Ende seiner Abschreibungsdauer.

- Berechnung der Abschreibung: Die lineare Abschreibung berechnet sich durch Subtraktion des Restwerts vom Anschaffungswert und Dividieren durch die Abschreibungsdauer.

Die Formel lautet:

Jährliche Abschreibung = (Anschaffungswert - Restwert) / Abschreibungsdauer

Die jährliche Abschreibung wird dann in der Buchhaltung auf das entsprechende Konto gebucht und reduziert den Buchwert des Vermögenswerts in der BilanzDie Bilanz ist eine wichtige Finanzaufstellung, die die Vermögens-, Schulden- und Eigenkapitalverhältnisse eines Unternehmens zum Ende eines Geschäftsjahres darstellt. Sie... Mehr des Unternehmens. Am Ende der Abschreibungsdauer entspricht der Buchwert dem Restwert des Vermögenswerts.

Die lineare Abschreibungsmethode ist eine einfache und transparente Methode zur Abschreibung von Vermögenswerten. Sie ist jedoch möglicherweise nicht die beste Wahl für Vermögenswerte mit variabler Nutzung oder ungleichmässiger Abnutzung. In diesen Fällen können alternative Methoden wie die degressive Abschreibung oder die Leistungsabschreibung in Betracht gezogen werden.

Wann lohnt sich die degressive Abschreibung?

Wann lohnt sich die degressive Abschreibung?

Die degressive Abschreibungsmethode ist eine Methode der planmässigen Abschreibung von Vermögenswerten in der Buchhaltung. Im Gegensatz zur linearen Abschreibungsmethode wird bei der degressiven Methode der Buchwert eines Vermögenswerts jedes Jahr um einen festgelegten Prozentsatz des Restwerts reduziert. Dies bedeutet, dass die Höhe der Abschreibung im Laufe der Zeit abnimmt und der Buchwert des Vermögenswerts schneller sinkt.

Die Berechnung der Abschreibung erfolgt auf der Grundlage des Anschaffungswerts und der Abschreibungsdauer. Der Prozentsatz der Abschreibung wird durch die Abschreibungsdauer und den Faktor der degressiven Abschreibungsmethode bestimmt, den das Unternehmen gewählt hat. Dieser Faktor kann je nach Geschäftspraktiken und Branche unterschiedlich sein.

Die Formel zur Berechnung der degressiven Abschreibung lautet:

Jährliche Abschreibung = Anfangswert des Vermögenswerts x Faktor der degressiven Abschreibungsmethode / Abschreibungsdauer

Der Faktor der degressiven Abschreibungsmethode wird wie folgt berechnet:

Faktor der degressiven Abschreibungsmethode = 1 / Abschreibungsdauer x 2

Beispiel:

Ein Unternehmen kauft eine Maschine für 100’000 CHF, mit einer erwarteten Nutzungsdauer von 5 Jahren und einem degressiven Faktor von 2.

Im ersten Jahr beträgt die Abschreibung:

100'000 CHF x (1 / 5 x 2) = 40'000 CHF

Im zweiten Jahr beträgt die Abschreibung:

(100'000 CHF - 40'000 CHF) x (1 / 5 x 2) = 24'000 CHF

Und so weiter, bis zur vollständigen Abschreibung des Vermögenswerts.

Die degressive Abschreibungsmethode wird oft von Unternehmen verwendet, um die Kosten von Vermögenswerten zu reduzieren, die im Laufe der Zeit an Wert verlieren, wie Maschinen und Ausrüstungen. Es ist jedoch wichtig zu beachten, dass die degressive Abschreibungsmethode nicht für alle Arten von Vermögenswerten geeignet ist und dass Unternehmen in der Lage sein müssen, die Höhe der Abschreibung genau zu planen, um ihre Buchhaltung richtig zu führen.

Wie funktioniert die leistungsabhängige Abschreibung?

Wie funktioniert die leistungsabhängige Abschreibung?

Die leistungsabhängige Abschreibungsmethode ist eine Methode der Abschreibung von Anlagevermögen, bei der die Höhe der Abschreibung von der tatsächlichen Nutzung oder Leistung des Vermögensgegenstands abhängt.

Im Gegensatz zur linearen Abschreibung, bei der der jährliche Abschreibungsbetrag gleich bleibt, oder der degressiven Abschreibung, bei der der jährliche Abschreibungsbetrag im Laufe der Zeit abnimmt, variiert der Abschreibungsbetrag bei der leistungsabhängigen Abschreibungsmethode je nach Nutzung des Vermögensgegenstands.

Um die leistungsabhängige Abschreibung zu berechnen, müssen folgende Schritte durchgeführt werden:

- Ermittlung der Anschaffungskosten des Vermögensgegenstands einschliesslich aller damit verbundenen Kosten wie z.B. Transport- und Installationskosten.

- Ermittlung der erwarteten Gesamtnutzungsdauer des Vermögensgegenstands, entweder in Betriebsstunden oder in anderen messbaren Einheiten.

- Berechnung der Abschreibung pro Einheit, indem die Anschaffungskosten durch die erwartete Gesamtnutzungsdauer geteilt werden.

- Ermittlung der tatsächlichen Nutzung oder Leistung des Vermögensgegenstands in einer bestimmten Periode.

- Multiplikation der tatsächlichen Nutzung oder Leistung mit der Abschreibung pro Einheit, um den jährlichen Abschreibungsbetrag zu berechnen.

Diese Methode eignet sich insbesondere für Vermögensgegenstände, deren Nutzungsgrad oder Leistung im Laufe der Zeit abnimmt, wie beispielsweise Maschinen oder Fahrzeuge.

Welche Abschreibungsmethode ist die beste?

Die Wahl der Abschreibungsmethode hängt von verschiedenen Faktoren ab, einschliesslich der Art des Vermögenswerts, seiner erwarteten Lebensdauer, der Geschäftspolitik des Unternehmens und den gesetzlichen Vorschriften. Merkblätter des Bundes zu Abschreibungen auf dem Anlagevermögen finden sie hier.

Verbuchung von Abschreibungen

Die Buchung von Abschreibungen hängt von der Methode ab, die für das Anlagevermögen verwendet wird. Hier sind die Buchungen für die drei gängigsten Methoden:

Lineare Abschreibung

Lineare Abschreibung

Die Buchung für die lineare Abschreibung erfolgt in der Regel am Jahresende. Angenommen, das Unternehmen hat eine Maschine für CHF 10’000 und die Nutzungsdauer beträgt 5 Jahre. Die jährliche Abschreibung würde somit CHF 2’000 betragen. Die Buchung würde wie folgt aussehen:

Anlagevermögen CHF 2'000 an kumulierte Abschreibungen CHF 2'000

Degressive Abschreibung

Degressive Abschreibung

Die degressive Abschreibung wird in der Regel am Jahresanfang berechnet. Angenommen, das Unternehmen hat eine Maschine für CHF 10’000, eine Nutzungsdauer von 5 Jahren und einen Abschreibungssatz von 20%. Die Buchung würde wie folgt aussehen:

Anlagevermögen CHF 2'000 an kumulierte Abschreibungen CHF 2'000

Für das nächste Jahr würde die Buchung jedoch folgendermassen aussehen:

Anlagevermögen CHF 1'600 an kumulierte Abschreibungen CHF 3'600

Leistungsabhängige Abschreibung

Leistungsabhängige Abschreibung

Die Buchung für die leistungsabhängige Abschreibung hängt von der Einheit ab, die zur Messung der Leistung verwendet wird. Angenommen, das Unternehmen hat ein Fahrzeug für CHF 20’000 mit einer erwarteten Kilometerleistung von 100’000 km und einer Restwert von CHF 5’000. Wenn das Fahrzeug in einem Jahr 20’000 km zurückgelegt hat, würde die Abschreibung für dieses Jahr wie folgt berechnet:

Abschreibung = (CHF 20'000 - CHF 5'000) / 100'000 km x 20'000 km = CHF 3'000

Die Buchung würde dann folgendermassen aussehen:

Anlagevermögen CHF 3'000 an kumulierte Abschreibungen CHF 3'000

Bei der Buchung von Abschreibungen kommt es auch auf die Verwendung des korrekten Kontos an, insbesondere wenn das Unternehmen verschiedene Arten von Anlagevermögen besitzt.

Beeinflusst die Abschreibung die Unternehmenssteuern?

Abschreibungen können steuerliche Auswirkungen haben. In der Schweiz können Abschreibungen als Betriebsausgaben von den Steuern abgezogen werden, was zu einer Reduzierung der steuerpflichtigen Gewinne des Unternehmens führt. Durch die ordnungsgemässe Verwendung von Abschreibungen können Unternehmen den Wertverlust von Vermögenswerten über ihre Lebensdauer hinweg berücksichtigen und ihre finanzielle Stabilität und Rentabilität verbessern.

Steuern optimieren mit Abschreibungen

Abschreibungen können dazu genutzt werden, um die Steuerlast eines Unternehmens zu optimieren. Dabei gibt es verschiedene Möglichkeiten:

Weitere interessante Artikel zum Thema finden Sie hier:

16758

Beispiel:

Ein Unternehmen kauft eine Maschine für 10’000 CHF, die voraussichtlich 5 Jahre genutzt wird. Der Restwert wird auf 2’000 CHF geschätzt. Die jährliche Abschreibung beträgt somit (10’000 CHF – 2’000 CHF) / 5 Jahre = 1’600 CHF.