Die Bezugsteuer: Alles, was Sie wissen müssen

Was muss ein ausländischer Leistungserbringer beachten?

Bestellen Sie Dienstleistungen im Ausland? Wenn die Antwort «Ja» lautet, sollten Sie auf eine Rechnung mit 0% MehrwertsteuerDie Mehrwertsteuer (MwSt.) ist eine Steuer, die auf den Mehrwert eines Produkts oder einer Dienstleistung erhoben wird und somit den... Mehr (MWST) gestossen sein und dort möglicherweise das «Reverse-Charge-Verfahren» bemerken. Gehen Sie nicht zu schnell davon aus, dass Sie keine steuerlichen Verpflichtungen haben. Unabhängig davon, ob Sie eine natürliche oder eine juristische Person sind, können Sie der Bezugsteuer unterliegen.

Die Bezugssteuer ist komplexer als viele denken und die Ausnahmen sind zahlreich. Lassen Sie sich von einem Profi helfen und vermeiden Sie das Schlimmste.

Was ist die Bezugsteuer und warum wird sie erhoben?

Die Bezugsteuer ist im Prinzip die Mehrwertsteuer, die auf die Einfuhr von Dienstleistungen erhoben wird und im Mehrwertsteuergesetz (MWSTG) geregelt wird.

Erhalten Sie eine Nettorechnung (d.h. ohne MWST) von einem ausländischen Anbieter, unterliegen seine Leistungen nicht der Schweizer Mehrwertsteuer. In diesem Fall sind die Dienstleistungen ausländischer Lieferanten im Vergleich zu Inländischen günstiger, da in ihren Preisen keine Mehrwertsteuer enthalten ist. Das ist unfair. Um ausländische Dienstleister hinsichtlich der Mehrwertsteuer und damit dem Gesamtpreis ihrer Dienstleistungen auf das Niveau ihrer Schweizer Wettbewerber zu heben, wird eine Bezugsteuer erhoben.

Wann entsteht die Bezugsteuer?

Wichtig

Die Bezugsteuer fällt an, wenn der Dienstleister ein Unternehmen mit folgenden Eigenschaften ist:

- Sitz im Ausland

- Nicht im Schweizer Register der mehrwertsteuerpflichtigen Personen eingetragen

- Globaler Umsatz kleiner als CHF 100’000

Die Schweiz verpflichtet ausländische Waren- und Leistungserbringer, sich in das Schweizer MWST-Register einzutragen, wenn ihr weltweiter Umsatz (einschliesslich des Umsatzes in der Schweiz) CHF 100’000.- pro Kalenderjahr übersteigt. Dann muss der ausländische Anbieter MWST in der Rechnung ausweisen und diese an die ESTV (Eidgenössische Steuerverwaltung) entrichten.

Welche Leistungen unterliegen der Bezugsteuer?

Folgende Leistungen werden in der Schweiz mit Bezugsteuer besteuert:

1. Dienstleistungen eines ausländischen Anbieters, die dem Empfängerortsprinzip unterliegen und deren Erfüllungsort sich in der Schweiz befindet

Nach dem Empfängerortsprinzip ist der Dienstleistungsort der Ort, an dem der Empfänger den Hauptsitz seiner wirtschaftlichen Tätigkeit, eine Betriebsstätte oder den Wohnort (Privatperson) hat.

Dem Empfängerortsprinzip unterliegen beispielsweise:

- Kauf und Verkauf von immateriellen Rechten (Lizenzen und/oder Software-Abos)

- Werbeleistungen (Google Ads, Facebook Werbung)

- Beratungsleistungen von Steuerberatern, Treuhändern, Anwälten, Notaren etc.

- Leistungen auf dem Gebiet der Datenverarbeitung

- Managementdienstleistungen

- Personalverleih

- Telekommunikations- oder elektronische Dienstleistungen (Telefonie, Internet, Roaming, Internetfernsehen, Bereitstellen von Webseiten, Webhosting etc.), jedoch nur wenn der Leistungsempfänger steuerpflichtig ist.

Wichtig

Das Empfängerortsprinzip gilt nicht immer. Einige Dienstleistungen werden von den Steuerbehörden anders qualifiziert. Dann gelten folgende Regeln:

- Erbringerort ist der Ort, an dem die dienstleistende Person den Sitz ihrer wirtschaftlichen Tätigkeit oder eine Betriebsstätte hat.

Erbringerort gilt bei Dienstleistungen, die typischerweise unmittelbar gegenüber physisch anwesenden natürlichen Personen erbracht werden, auch, wenn sie ausnahmsweise aus der Ferne erbracht werden. Typische Beispiele: Heilbehandlungen, Therapien, Pflegeleistungen, Körperpflege, Ehe-, Familien- und Lebensberatung, Sozialleistungen und Sozialhilfeleistungen. Auch Dienstleistungen von Reisebüros fallen in diese Kategorie. - Tätigkeitsort ist der Ort, wo diese Tätigkeiten tatsächlich ausgeübt oder erbracht werden. Der Tätigkeitsort gilt bei Dienstleistungen auf dem Gebiet der Kultur, der Künste, des Sportes, der Wissenschaft, des Unterrichts oder der Unterhaltung. Auch bei gastgewerblichen Leistungen ist der Tätigkeitsort entscheidend.

- Ort der zurückgelegten Strecke ist der Ort, an dem die Beförderung gemessen an der zurückgelegten Strecke tatsächlich stattfindet. Dies gilt bei Personenbeförderungsleistungen.

- Ort der Sache ist der Ort, an dem sich das Grundstück befindet. Dies gilt bei Dienstleistungen im Zusammenhang mit einem Grundstück.

Zu diesen Dienstleistungen gehören:- Vermittlung, Verwaltung, Begutachtung und Schätzung des Grundstückes

- Dienstleistungen im Zusammenhang mit der Vorbereitung oder der Koordinierung von Bauleistungen wie Architektur-, Ingenieur- und Bauaufsichtsleistungen

- Dienstleistungen im Zusammenhang mit dem Erwerb oder der Bestellung von dinglichen Rechten am Grundstück

- Überwachung von Grundstücken und Gebäuden

- Beherbergungsleistungen

Für mehr Information lesen Sie die entsprechende Info-Broschüre der Eidgenössischen Steuerverwaltung

2. Einfuhr von Datenträgern ohne Marktwert mit den darin enthaltenen Dienstleistungen und Rechten in die Schweiz

3. Lieferungen von unbeweglichen Gegenständen in der Schweiz, sofern sie nicht der Einfuhrsteuer unterliegen und die Gegenstände nicht zum Gebrauch oder Nutzen bereitgestellt werden

Tatsache ist, dass Arbeiten im Zusammenhang mit unbeweglichen Gegenständen wie Umbauten, Renovierungen, Reparaturen, Abbau- und Abbrucharbeiten, Wartungen sowie Instandhaltungen (Maler- und Reinigungsarbeiten) in der Schweiz als Lieferung und nicht als Dienstleistung gelten. Daher erheben die Zollbeamten bei der Einfuhr von Gegenständen eine Einfuhrsteuer auf den Warenwert sowie den damit verbundenen werkvertraglichen Arbeiten. Andernfalls wird eine Bezugsteuer erhoben.

Wenn ein italienischer Maler beispielsweise beim Anstreichen eines Hauses bei einem Schweizer Kunden aus Italien importierte Farbe verwendet, zahlt der Kunde eine Einfuhrsteuer auf die Höhe des Wertes der Farbe und die geleistete Arbeit. Wenn die Farbe jedoch in der Schweiz gekauft wird, wird die Einfuhrsteuer nicht erhoben, die Malerarbeiten unterliegen in diesem Fall der Bezugsteuer.

Finden Sie mehr als 2600 Treuhänder, die sich um Ihre Mehrwertsteuer, Unternehmenssteuern, Jahresabschlüsse und vieles mehr kümmern.

4. Lieferung von Elektrizität, Gas und Fernwärme an steuerpflichtige Personen in der Schweiz

Erfolgt die Lieferung an einen nicht mehrwertsteuerpflichtigen Leistungsempfänger, unterliegt die Lieferung der Inlandsteuer.

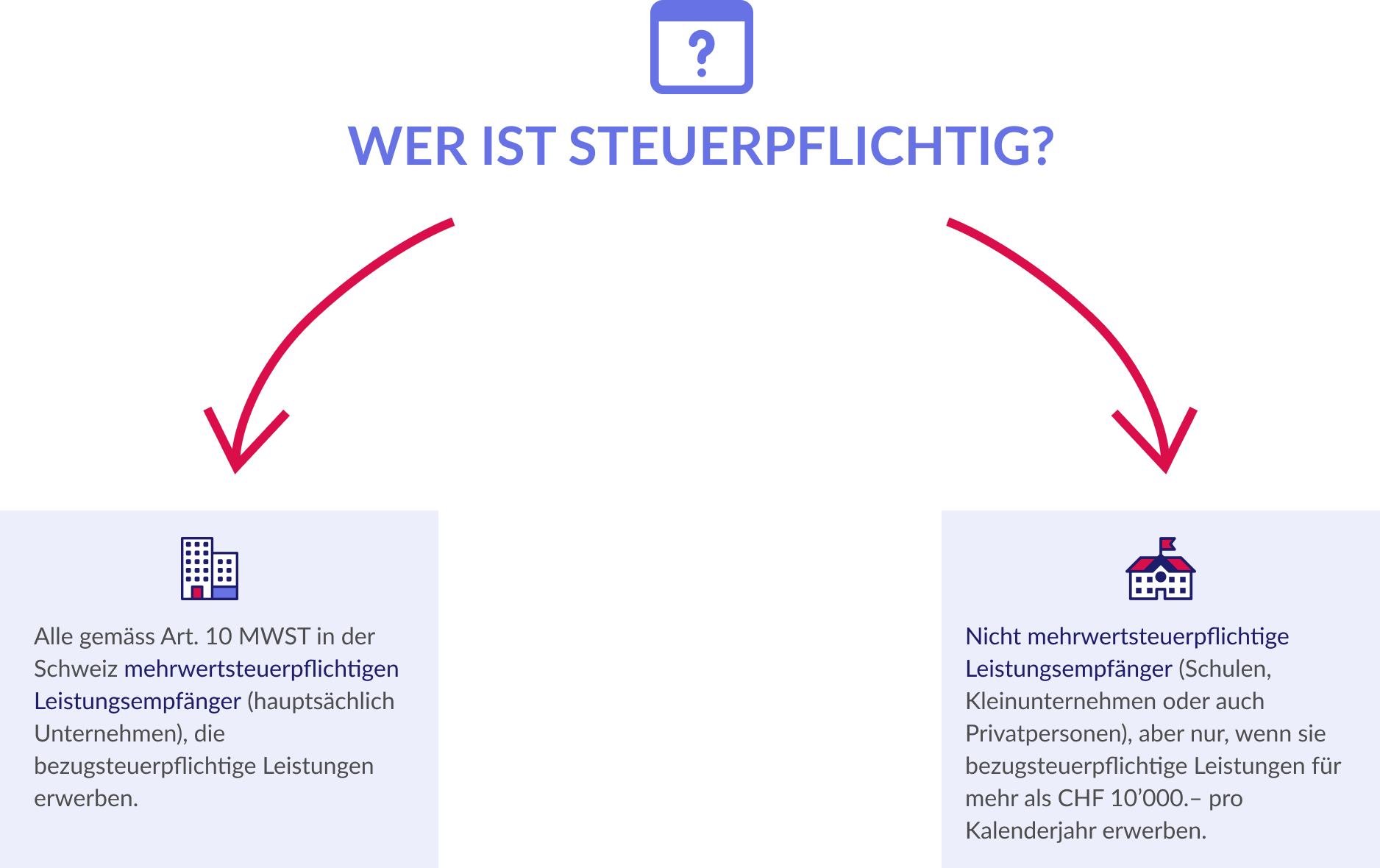

Wer ist steuerpflichtig?

Bezugsteuersubjekte sind juristische sowie natürliche Personen mit Sitz, Wohnsitz oder Betriebsstätte in der Schweiz. Sie können in 2 Gruppen eingeteilt werden (Art. 45 Absatz 2 MWST).

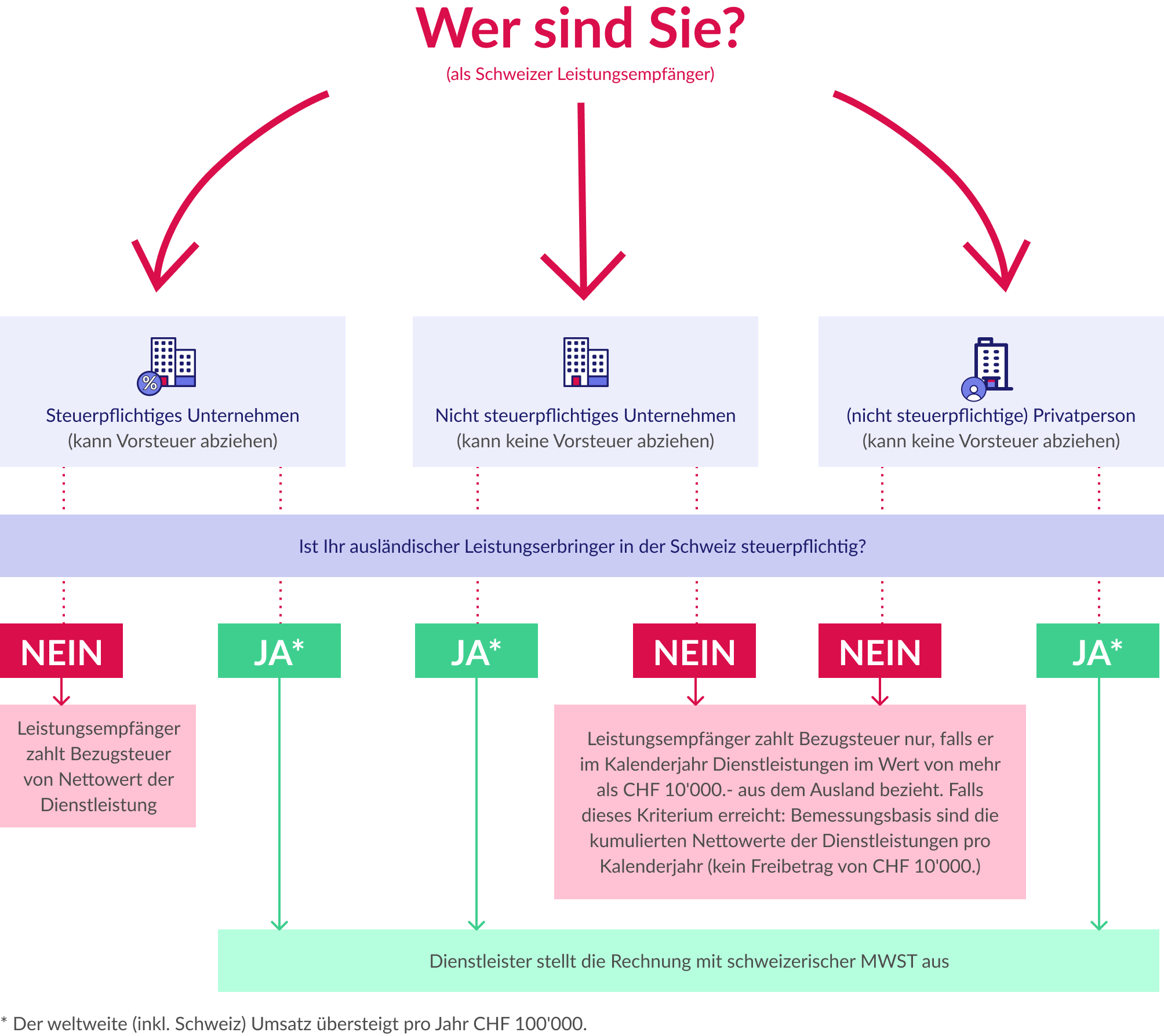

Abrechnung der Bezugsteuer

Mehrwertsteuerpflichtige Leistungsempfänger in der Schweiz müssen der Bezugsteuer unterliegende Leistungsbezüge in ihren MWST-Abrechnungen deklarieren. Abhängig von der Abrechnungsart (effektiv / Saldosteuersatz) kann es unterschiedliche Szenarien geben.

Effektive Abrechnung

Die deklarierte Bezugsteuer kann in der gleichen Abrechnung, soweit die Voraussetzungen für das Vorsteuerabzugsrecht erfüllt sind, als Vorsteuer deklariert und von der MWST-Zahllast in Abzug gebracht werden (Nullsummenspiel).

Saldosteuersatz

Die Bezugsteuer ist mit 7.7% MWST und nicht zum Saldosteuersatz zu deklarieren und muss vollumfänglich entrichtet werden.

Die nicht steuerpflichtigen Leistungsempfänger aus der zweiten Gruppe müssen innerhalb von 60 Tagen nach Ende des Kalenderjahres der ESTV schriftlich mitteilen, dass sie die Wertgrenze von CHF 10’000.- überschritten haben.

Steuer- und Abrechnungsperiode (Art. 47 MWST)

| Bezugsteuersubjekten | Steuerperiode | Abrechnungsperiode |

|---|---|---|

| Mehrwertsteuerpflichtige Leistungsempfänger | Kalenderjahr |

|

| Nicht mehrwertsteuerpflichtige Leistungsempfänger, die bezugsteuerpflichtige Leistungen für mehr als CHF 10’000.– pro Kalenderjahr erhalten | Kalenderjahr | Kalenderjahr |

Wo ist der Ort der Besteuerung?

Die Marketingagentur «M» aus Paris bietet Werbedienstleistungen weltweit an. Die Marketingagentur «M» ist kein Schweizer Mehrwertsteuerzahler, d.h. sie stellt einem Schweizer Kunden eine Rechnung ohne Mehrwertsteuer aus (Nettorechnung).

Betrachten wir zwei Fälle:

- Das in Luzern ansässige Unternehmen «K», das mehrwertsteuerpflichtig ist, hat bei der Marketingagentur «M» Werbedienstleistungen bestellt.

- Das nicht mehrwertsteuerpflichtige Unternehmen «C» mit Sitz in Bern bestellt regelmässig Website-Entwicklungsdienste von der Marketingagentur «M».

Lösung:

Für diese Werbedienstleistungen ist nach dem Empfängerortsprinzip der Ort der Dienstleistung die Schweiz (Luzern bzw. Bern).

In Fall a. muss das Schweizer Unternehmen «K» die Bezugsteuer in seiner MWST-Abrechnung rechtzeitig deklarieren und abrechnen. Wenn das Unternehmen «K» eine effektive Abrechnungsart anwendet, kann es den Bezugsteuerbetrag in der gleichen MWST-Abrechnung im Rahmen seiner zum Vorsteuerabzug berechtigten Tätigkeit als Vorsteuer deklarieren und in Abzug bringen.

In Fall b. muss das Berner Unternehmen «C» für die erbrachte Dienstleistung nur dann Steuern zahlen, wenn es derartige Dienstleistungen in einem Kalenderjahr im Umfang von über CHF 10’000.- kauft. In diesem Fall hat sich das Unternehmen «C» innerhalb von 60 Tagen nach Ende des Kalenderjahres schriftlich bei der ESTV zu melden und die Bezugsteuer anzumelden. Übersteigt der Betrag der gekauften Dienstleistungen jedoch keine CHF 10’000.-, hat das Schweizer Unternehmen «C» keine Steuerverbindlichkeiten.

A. Das gleiche Schweizer Unternehmen «K» (ist im Schweizer MWST-Register eingetragen) möchte seine Liegenschaft in Italien verkaufen. Dazu ist ein Liegenschaftsvermittler «W» aus Italien beauftragt.

Lösung:

Da diese Dienstleistung eine Ausnahme darstellt und nicht unter das Empfängerortsprinzip fällt, liegt der Ort der Erbringung dieser Dienstleistung dort, wo sich die Liegenschaft befindet, d.h. in Italien. Daher unterliegt diese Leistung nicht der Bezugsteuer. «W» stellt eine Rechnung mit italienischer Umsatzsteuer aus.

B. Das Luzerner Unternehmen «K» plant den Bau eines neuen Lagers in der Schweiz. Für die Bauplanung ist ein kleines Architekturbüro «A» aus Berlin beteiligt.

Lösung:

In diesem Fall gilt die Dienstleistung als in der Schweiz erbracht und unterliegt daher der Bezugsteuer. Das heisst, das Architekturbüro «A» stellt eine Rechnung ohne Mehrwertsteuer aus und das Schweizer Unternehmen «K» muss die Bezugsteuer in seiner MWST-Abrechnung rechtzeitig deklarieren und bezahlen.

Ein spanisches Unternehmen «S» mit einem Jahresumsatz von EUR 200’000 führt Malerarbeiten für das Schweizer Unternehmen «K» durch und kauft dafür Farben in der Schweiz.

Lösung:

Malerarbeiten sind Lieferungen von unbeweglichen Gegenständen. Da sie durch ein Unternehmen mit Sitz im Ausland erbracht werden, das nicht im Mehrwertsteuerregister eingetragen ist, unterliegen sie der Bezugsteuer.

Der weltweite Umsatz des spanischen Unternehmens «S» von EUR 200’000, der CHF 100’000 übersteigt, verpflichtet es jedoch, sich in das Schweizer Mehrwertsteuerregister einzutragen. Dies bedeutet, dass «S» nun in der Schweiz steuerpflichtig ist und eine Rechnung inklusive Mehrwertsteuer ausstellen und diese entrichten muss. In diesem Fall tritt an die Stelle der Bezugsteuer die Mehrwertsteuer.

Weitere interessante Artikel zum Thema finden Sie hier:

44605

Guten Tag. Muss ich die Bezugsteuer bezahlen, wenn ich nicht MWST-pflichtig bin? Ich bin selbstständig und mein Jahresumsatz liegt unter 100´000 CHF. Viele Grüsse.

Guten Tag. Danke für Ihre Frage. Ja, es ist möglich, dass Sie Bezugsteuer zahlen müssen, obwohl Sie nicht MWST-pflichtig sind. Dafür müssen folgende Bedingungen erfüllt sein:

1. Der Bezugswert beträgt umgerechnet mehr als insgesamt CHF 10’000 pro Kalenderjahr.

2. Der Dienstleister hat seinen Sitz im Ausland und ist in der Schweiz nicht im Register der MWST-pflichtigen Unternehmen eingetragen. Kontrolle: https://www.uid.admin.ch

3. Die Dienstleistung ist in der Schweiz eine MWST-pflichtige Leistungen und wird nach dem Empfängerortprinzip kalkuliert.

Lesen eine Diskussion zu diesem Thema auf unserem Forum oder fragen Sie unsere Experten:

https://treuhand-suche.ch/forum/d/34-bezugsteuer-bezahlen-f-r-dienstleistungen

Viele Grüsse

Sandra

Grüezi. Wie soll ich wissen, ob ich Bezugsteuer zahlen muss? Kann ich das irgendwie aus der Rechnung ersehen? LG

Guten Tag. Danke für Ihre Frage. Ja, häufig steht diese Information direkt auf der Rechnung. Oft wird dazu geschrieben „Übertrag der Steuerschuld auf den Rechnungsempfänger“ oder ähnliches.

Viele Grüsse

Sandra

Guten Tag. Wovon hängt es ab, ob ich die Bezugsteuer im Ziffer 400 oder im 405 als Vorsteuer geltend mache? Ich habe eine Abrechnung vor mir, von mein Vorgängerin, hier wurde es aufgeteilt, aber ich weiss es nicht genau, warum. Die Bezugsteuer ist bezüglich Leistungen von Ausland (zwei Rechnungen, beide Beratungsleistungen).

Vielen Dank im Voraus, liebe Grüsse

Guten Tag.

400 – auf Aufwände, die zu Cost of Sales gehören (4***)

405 – Rest

Viele Grüsse

Sandra

Guten Tag. Vielen Dank für Ihre Arbeit – der Blog ist wirklich spannend. Was ich aber nicht verstehe: Warum braucht man überhaupt die Bezugsteuer, wenn es doch die Einfuhrsteuer gibt? Viele Grüsse

Guten Tag. Danke für Ihre Frage. Das sind zwei unterschiedliche Steuerarten, die von unterschiedlichen Behörden zu verschiedenen Situationen erhoben werden. Hier können Sie eine Diskussion zu diesem Thema lesen: https://treuhand-suche.ch/forum/d/370-unterschied-zwischen-mehrwertsteuer-einfuhrsteuer-und-bezugsteuer

Viele Grüsse

Sandra

Guten Tag

Muss ich als Schweizer Privatperson die MwSt (21%) auf einer spanischen Anwaltrechnung addressiert an mich in die Schweiz (für die Hilfe bei einem Hypethekenabschluss in Spanien) bezahlen? Besten Dank und freundliche Grüsse

Höchstwahrscheinlich ja, weil das zu Grunde liegende Geschäft eine Immobilie in Spanien ist. Daher ist die Anwaltsberatung kein Leistungsexport, sondern wird als lokaler «Leistungsverbraucht» gewertet. So die Logik der Mehrwertsteuer.

Guten Tag

Vielen Dank für die sehr nützlichen Hinweise auf Ihrer Site!

Konkret suche ich die Info, ob ich für die Rechnung einer ausländischen Spedition, die uns Ware von einem Lieferanten aus der EU geliefert hat, Bezugsteuer buchen muss.

Für die Ware wurde Einfuhrsteuer entrichtet – ist klar, – dazu wurde die Handelsrechnung vom Lieferant als Basis genommen.

Der Spediteur stellt für seine Leistungen aber eine separate Rechnung aus und hier frage ich mich, ob ich für diese RE Bezugsteuer buchen muss?

Besten Dank vorab für Ihre Antwort!

J. Schneider

Vielen Dank für Ihre Antwort. Grundsätzlich lautet das Prinzip folgendermassen: Auf die Einfuhr von Waren wird die Importsteuer erhoben, während die Bezugsteuer auf Leistungen zu zahlen ist. Es ist uns nicht bekannt, dass derartige Leistungen von der Steuerpflicht befreit sind. Deshalb müssen Sie u.e. für die separate Rechnung des Spediteurs die entsprechende Bezugsteuer buchen.

Vielen Dank für diesen tollen Artikel!

Meine Firma hat freiberufliche Programmierer über Upwork eingestellt (eine Plattform, auf der man freie Mitarbeiter finden kann und über die man sie bezahlen kann). Wir haben nie einen Gewinn gemacht, aber etwa 50’000 CHF in einem Jahr an Zahlungen an Freelancer ausgegeben (die Personen sind in Asien, Upwork muss in den USA sein). Müssen wir über diesen Betrag hinaus Bezugssteuer zahlen?

Besten Dank, Anna, für Ihre praxisbezogene Frage. Eine der Voraussetzungen für das Entstehen der Bezugsteuer ist der Standort des Leistungserbringers im Ausland. Da Sie über die Plattform zahlen, gibt es keine Gewissheit über den konkreten Standort des Leistungserbringers. Dennoch sind wir der Meinung, dass es in diesem Fall die Bezugsteuer anfällt. Das liegt daran, dass die Plattform im Ausland gegründet und registriert ist.

Hallo, danke für den tollen Artikel! D.h ich muss für eine online + telefonische Dienstleistungen (Beratung, Training, Coaching) mit Sitz in DE an den Kunden in der Schweiz, die Rechnung bei Unternehmen und bei Privatpersonen beides in netto ohne Mwst. berechnen im Reverse Charge Verfahren?

Und die Bezugsteuer regelt das Unternehmen bzw. Privatpersonen selber in der Schweiz?

Ja, Sie haben Recht. Man soll jedoch die Schwelle der MWST-Pflicht in der Schweiz berücksichtigen. Wenn der weltweit erzielte Umsatz 100K CHF netto überschreitet, sind Sie automatisch dazu verpflichtet, sich für die MWST-Registrierung anmelden zu lassen. Dann müssen Sie Ihre Rechnungen an Kunden mit der Schweizer MWST ausstellen.

Guten Tag, der Bezug von Dienstleistungen rund um das Thema Patenten exkl. Gebühren gegenüber Beamten unterliegen der Bezugsteuer, liege ich hier richtig? Was meinen Sie?

Wir wären Ihnen sehr dankbar, wenn Sie die erwähnten Dienstleistungen präzisieren könnten. Unter Berücksichtigung Ihrer Informationen können wir feststellen, dass in Ihrem Fall die Bezugsteuer zu buchen ist.