Wegleitung zum Abzug von Krankheitskosten in der Steuererklärung

Falls Sie über das Jahr hinweg Krankheits- und Unfallkosten selbst übernommen haben, können Sie diese Kosten später in ihrer Steuererklärung abziehen. Dennoch sollten Sie einige Regeln beachten, die Sie beim Ausfüllen der Steuererklärung berücksichtigen müssen. Die Schweizer Steuerregeln unterscheiden zwischen Krankheits- und Unfallkosten sowie behinderungsbedingten Kosten.

Krankheits- und Unfallkosten

Bei abzugsfähigen Kosten handelt es sich um Positionen, die bei Ihnen oder bei von Ihnen unterhaltenen Personen entstanden sind und nicht durch eine Versicherung (AHV, IV, Krankenkasse, Unfallversicherung, Ergänzungsleistungen, Haftpflichtversicherung usw.) gedeckt sind.

Tipp

Um Krankheits- und Unfallkosten abzugsfähig zu gestalten, müssen die entsprechenden Belege (Arztzeugnisse und Rechnungen) der Steuererklärung beigefügt werden.

Ein Abzug kann geltend gemacht werden, falls ihre eigenen Abgaben für Krankheits- und Unfallkosten auf Bundeslevel mehr als 5% des Reineinkommens überschreiten.

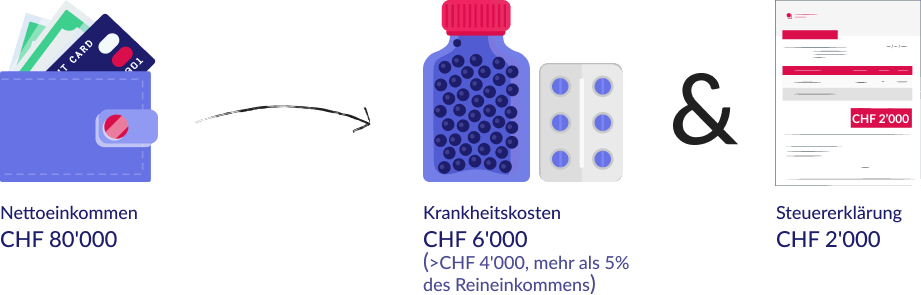

Beispiel

Im Jahre 2020 belief sich Ihr Nettoeinkommen auf CHF 80’000. Entsprechend werden nur Kosten abgezogen, die CHF 4’000 übersteigen. Lägen ihre tatsächlichen Krankheitskosten bei CHF 6’000, würden Sie CHF 2’000 in der Steuererklärung abziehen.

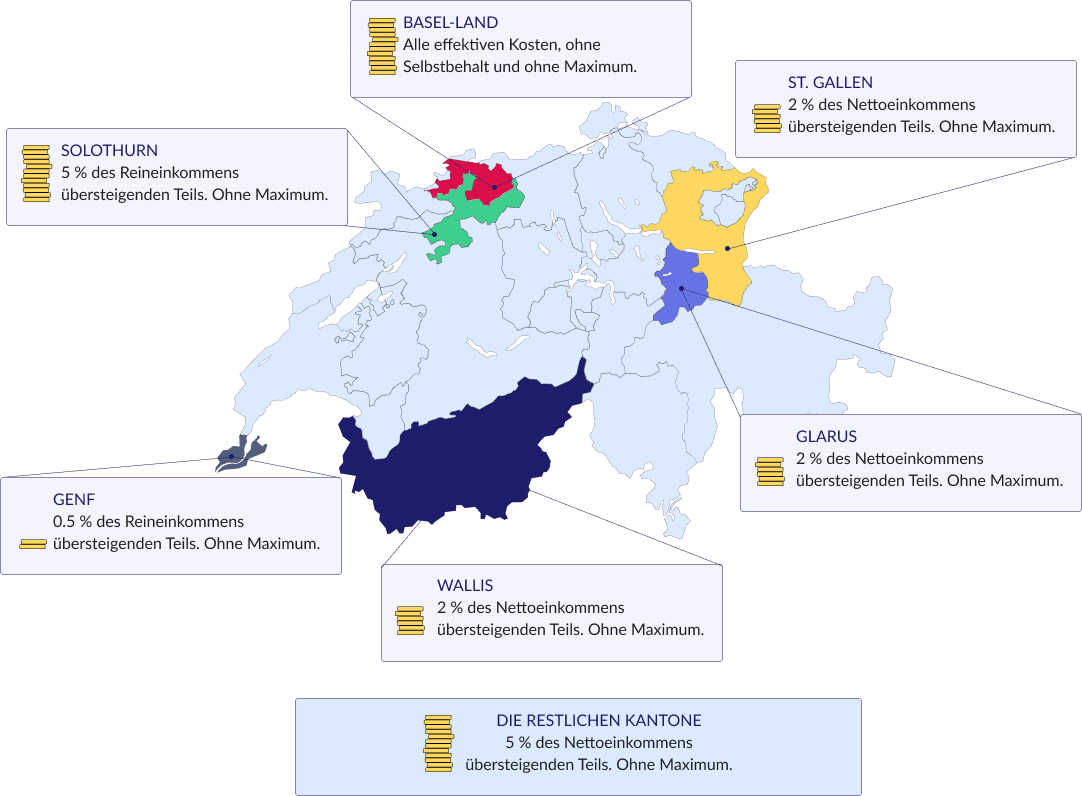

Die meisten Kantone folgen diesen Kalkulationen, dennoch gibt es einige Unterschiede.

Kantonale Übersicht des Abzugs von Krankheits- und Unfallkosten in der Steuererklärung

| Kanton | Regelung |

|---|---|

|

5 % des Nettoeinkommens übersteigenden Teils. Ohne Maximum. |

|

2 % des Nettoeinkommens übersteigenden Teils. Ohne Maximum. |

|

2 % des Nettoeinkommens übersteigenden Teils. Ohne Maximum. |

|

5 % des Reineinkommens übersteigenden Teils. Ohne Maximum. |

|

Alle effektiven Kosten, ohne Selbstbehalt und ohne Maximum. |

|

0.5 % des Reineinkommens übersteigenden Teils. Ohne Maximum. |

Weitere Abzüge in der Steuererklärung: Kita-Kosten richtig abziehen

Welche Krankheitskostenkategorien sind in der Steuererklärung abzugsfähig?

Aufwendungen, die im Zusammenhang mit der Erhaltung oder Wiederherstellung der körperlichen oder geistigen Gesundheit stehen, sind erstattungsfähig. Trotzdem sollten Sie vorsichtshalber prüfen, ob ihre Ausgaben zu den abzugsfähigen Kategorien gehören.

Arzt-, Spital- und Medikamentenkosten

Arzt-, Spital- und Medikamentenkosten

Gemäss dieser Kategorie können Sie sowohl Arztkosten und Medikamentenkosten für staatlich anerkannte Ärzte als auch die Kosten für einen Naturheilpraktiker abziehen, sofern er einen anerkannten komplementärmedizinischen Ausbildungsabschluss nachweisen kann.

Zahnbehandlungskosten

Zahnbehandlungskosten

Die Kosten für die Behebung von Zahnkrankheiten, Zahnkorrekturen, Dentalhygiene und Zahntechniker sind abzugsfähig.

Dennoch sind bei Behandlungen rein kosmetischer Art die Kosten nicht abzugsfähig.

Kosten für medizinische Apparate und Hilfsmittel

Kosten für medizinische Apparate und Hilfsmittel

Dazu gehören die Kosten für notwendige und ärztlich verordnete Geräte wie Brillen, Kontaktlinsen, Hörgeräte, Inhalationsapparate, Prothesen.

Die Kosten für Luxusgeräte wie z. B. Luxusbrillen lassen sich nicht in Abzug bringen.

Besondere Heilmassnahmen

Besondere Heilmassnahmen

In dieser Kategorie können Sie Massnahmen wie Massagen, Bestrahlungen, Heilbäder, Kuraufenthalte, Physiotherapien, Ergotherapie, Logopädie, Psychotherapie, usw. abziehen.

Achten Sie darauf, dass die Massnahmen von einem Arzt verordnet und von diplomierten Personen durchgeführt werden müssen.

Pflegekosten

Pflegekosten

Kosten für ambulante Pflege zu Hause sind abziehbar. Unwesentlich ist dabei, wer diese Pflegeleistungen erbringt (Krankenschwester, Spitexorganisationen, private Pflegekräfte etc.).

Nicht abziehbar ist der Anteil der Kosten, der auf die Haushaltführung bzw. Unterkunft und Verpflegung entfällt.

Bei Residenz in Alters- und Pflegeheimen werden die krankheits- bzw. behinderungsbedingten Kosten je nach Pflegeintensität verrechnet. Dafür wird ein 12 Stufen-System vorbereitet, das sich BESA-System nennt.

Personen, die zur Pflegestufe 1-3 gehören und geringe Hilfe benötigen, können die Kosten als Krankheitskosten in der Steuererklärung abziehen.

Ab Pflegestufe 4 (regelmässige Hilfe) gelten die Kosten für Alters- und Pflegeheime als behinderungsbedingte Kosten (lesen Sie unten).

Kosten für Diäten oder Spezialnahrung

Kosten für Diäten oder Spezialnahrung

Kosten für Diäten oder Spezialnahrung – sofern ärztlich angeordnet – sind ebenso abziehbar. Beispielweise darf man bei Laktose und Diabetes effektive Mehrkosten abziehen.

Zöliakiepatienten dürfen einen Pauschalabzug von CHF 2’500 geltend machen, sofern die Krankheit durch ein ärztliches Zeugnis attestiert wird.

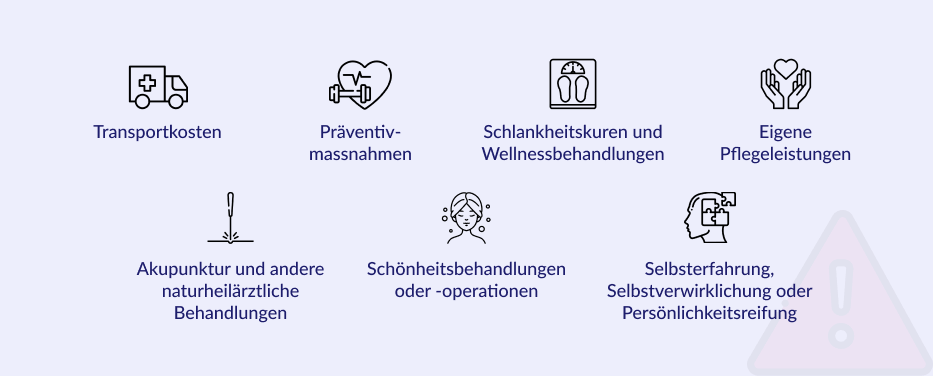

Welche Krankheitskostenkategorien sind in der Steuererklärung nicht abzugsfähig?

-

Transportkosten

-

Präventivmassnahmen

-

Schlankheitskuren und Wellnessbehandlungen

-

Eigene Pflegeleistungen

-

Akupunktur und andere naturheilärztliche Behandlungen

-

Schönheitsbehandlungen oder -operationen

-

Selbsterfahrung, Selbstverwirklichung oder Persönlichkeitsreifung

Abzug von behinderungsbedingten Kosten

«Behinderungsbedingte Kosten» in der Steuererklärung unterscheiden sich von Krankheit- und Unfallkosten meistens über ihre Dauerhaftigkeit. Ist infolge einer Behinderung die Person zu einer gesundheitlichen Beeinträchtigung gekommen, die es kompliziert oder unmöglich gestaltet, Aktivitäten des täglichen Lebens durchzuführen, soziale Kontakte zu halten, sich zu bewegen, sich aus- oder weiterzubilden, eine Erwerbstätigkeit nachzugehen, spricht man von «behinderungsbedingten Fällen».

Im Fall der Behinderung kann eine Person beispielsweise eine Kapitalleistung für künftige behinderungsbedingte Kosten von der Versicherungsgesellschaft beziehen. Die Steuerabzüge können jedoch nur dann geltend gemacht werden, wenn nachgewiesen wird, dass die tatsächlichen Kosten die oben genannte Entschädigungssumme übersteigen.

Welche behinderungsbedingten Kosten sind in der Steuererklärung abzugsfähig?

Assistenzkosten

Assistenzkosten

Zu dieser Kategorie gehören sämtliche notwendigen Kosten für Pflege, Betreuung und Begleitung, die bei der alltäglichen Verrichtung, dem Beibehalten persönlicher Kontakte, der Aus- und Weiterbildung und sowie den notwendigen Beobachtungen entstehen.

Kosten für Haushalthilfe und Kinderbetreuung

Kosten für Haushalthilfe und Kinderbetreuung

Dazu ist es nötig, einen ärztlichen Nachweis zu besitzen.

Kosten für den Aufenthalt in Tagesstrukturen

Kosten für den Aufenthalt in Tagesstrukturen

Zu dieser Kategorie gehören die Kosten für den Besuch von Tageszentren und Beschäftigungsstätten exklusive der Aufwände für Verpflegung.

Kosten für Heim- und Entlastungsaufenthalte

Kosten für Heim- und Entlastungsaufenthalte

Man kann die Pflegekosten eines Alters- oder Pflegeheims abziehen, sofern die behinderte Person der Pflegestufe grösser 4 angehören.

Kosten für anerkannte heillpädagogische Therapien

Kosten für anerkannte heillpädagogische Therapien

Die Kosten für heilpädagogische Therapien wie heilpädagogisches Reiten, Musiktherapien, Erlernen der Blindenschrift, Low-Vision Training für Sehbehinderte, Ableseunterricht für Hörbehinderte oder einen Therapiehund – sofern ärztlich verordnet – sind abzugsfähig.

Tipp

Diese Dienstleistungen, genau wie die in der Steuererklärung als Krankheitskosten anerkannten Leistungen, sollten nur von zugelassenen medizinischen Fachkräften erbracht werden.

Kosten für Hilfsmittel, Pflegeartikel und Kleider

Kosten für Hilfsmittel, Pflegeartikel und Kleider

Kosten für Anschaffung oder Miete von Hilfsmitteln wie z. B. Windeln oder Stoma-Artikeln, Anwendungstrainings, Reparaturen und Unterhalt von Hilfsmitteln, Installationen notwendiger Alarmanlagen, Mehrkosten für Spezialanfertigungen von Kleidern oder Schuhen, die die Folgen der Behinderung zu minimieren helfen, sind abzugsfähig.

Wohnkosten

Wohnkosten

Hierzu gehören Kosten, die infolge eines behinderungsbedingten Umbaus, der Anpassung oder dem Unterhalt einer Unterkunft entstehen.

Kosten für Privatschulen

Kosten für Privatschulen

Die Kosten, die infolge des Besuchs einer Privatschule entstehen, werden nur dann abgezogen, falls die Zusage des kantonalen schulpsychologischen Dienstes existiert, dass eine Ausbildung eines behinderten Kindes in einer öffentlichen Schule nicht möglich ist.

Transportkosten

Transportkosten

Unter Transportkosten versteht man die Ausgaben für öffentliche Verkehrsmittel und Behindertenfahrdienste zum Arzt, zu Therapien, zu Tagesstätten und sind abzugsfähig. Man darf auch die Kilometerentschädigung eines privaten Autos geltend machen, falls oben genannte Varianten wegen der Behinderung nicht möglich sind.

Zu dieser Kategorie gehören auch die Kosten einer Veränderung des Fahrzeugs.

- Kosten für Freizeitfahrten sind nicht abziehbar.

- Kosten zum Arbeitsplatz werden als Berufskosten abgezogen.

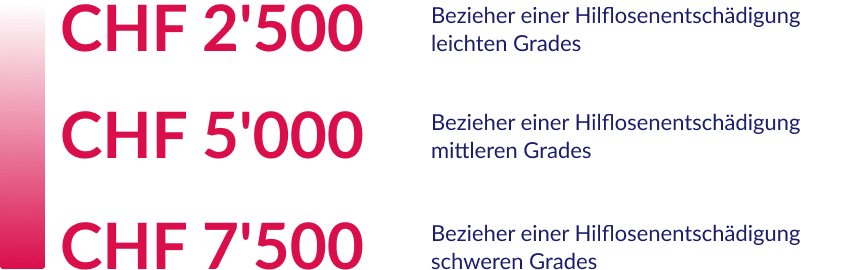

Pauschalabzüge

Anstatt die tatsächlichen Krankheitskosten in der Steuererklärung zu addieren, dürfen behinderte Personen einen Pauschalabzug gelten machen.

- CHF 2’500 — Bezieher einer Hilflosenentschädigung leichten Grades

- CHF 5’000 — Bezieher einer Hilflosenentschädigung mittleren Grades

- CHF 7’500 — Bezieher einer Hilflosenentschädigung schweren Grades

Behinderte Personen, die zu der Gruppe der Gehörlosen oder Nierenkranken gehören, die sich einer Dialyse unterziehen müssen, können einen Pauschalabzug in Höhe von CHF 2’500 geltend machen.

Weitere interessante Artikel zum Thema finden Sie hier:

41790

Möchten Sie sich zur Vorbereitung Ihrer Steuererklärung beraten lassen?