MWST Anmeldung: Saldosteuersatz oder effektive Methode?

Wir erklären Ihnen kurz und knapp, welche Methode für Sie die Richtige ist – ob Sie Ihre Firma mit dem Saldosteuersatz oder der effektiven Methode bei der MWST anmelden sollen – oder es gar bleiben lassen sollten. Die MWST Anmeldung ist eine kurze Sache – wenn Sie aber die falsche Methode wählen, wird Sie das für lange Zeit begleiten. Ein Wechsel von der effektiven Methode zum Saldosteuersatz ist frühestens nach drei Jahren möglich. Ein Wechsel vom Saldosteuersatz zur effektiven Methode ist jedes Jahr möglich – per Jahresbeginn.

Viele Start-ups treffen diesen Entscheid überhastet und ohne Recherche. Machen Sie diesen Fehler nicht!

Nachteile des Saldosteuersatzes:

Warum diese Methode hohe Risiken birgt

Auch wenn Sie Ihre Firma für den Saldosteuersatz bei der MWST anmelden, können Sie an Lieferanten bezahlte Mehrwertsteuern zurückfordern, allerdings in pauschalierter Form und nur begrenzt. Der für jede Branche individuell definierte Saldosteuersatz limitiert Ihre Möglichkeit, «Vorsteuern» zurückzufordern, auch wenn er ein Mindestmass an Rückforderung garantiert. In Phasen mit hohen Investitionen ist dies sehr ärgerlich.

Die Bezugssteuer und die Einfuhrsteuer (MehrwertsteuerDie Mehrwertsteuer (MwSt.) ist eine Steuer, die auf den Mehrwert eines Produkts oder einer Dienstleistung erhoben wird und somit den... Mehr auf aus dem Ausland importierten Dienstleistungen und Produkte) müssen bei Anwendung des Saldosteuersatzes zwingend entrichtet werden und können nicht wie mit der effektiven Methode als Vorsteuer geltend gemacht werden. Ein weiterer bedeutender Nachteil des Saldosteuersatzes.

Das Risiko, einmal deutlich mehr Mehrwertsteuer als mit der effektiven Methode bezahlen zu müssen, wiegt schwer. Der meist geringfügig höhere Aufwand für die Administration der effektiven Methode fällt kaum ins Gewicht.

Insbesondere für jüngere Firmen, deren Geschäftsmodell noch flexibel und dynamisch ist und im Vergleich zum Umsatz hohe Investitionen anfallen, ist die Wahl der effektiven Methode in jedem Fall vorzuziehen.

Erst wenn das Geschäftsmodell «gereift» ist und die Einnahmen und Ausgaben für die Zukunft relativ genau prognostiziert werden können, sollte der Einsatz der Saldosteuersatzmethode erwogen werden, selbstverständlich immer im Vergleich zur bisherigen effektiven Methode.

Finden Sie mehr als 2600 Treuhänder, die sich um Ihre Mehrwertsteuer, Unternehmenssteuern, Jahresabschlüsse und vieles mehr kümmern.

Abrechnungsart der Mehrwertsteuer wählen:

Vereinbart oder vereinnahmt?

Die Abrechnungsart bestimmt den Zeitpunkt, zu dem Sie die eingenommenen Mehrwertsteuern an die ESTV entrichten müssen bzw. Vorsteuern anmelden können. Auch hier gibt es eine Möglichkeit, die Steuern zu optimieren, es geht aber nicht direkt um eine Steuerreduktion, sondern auf einen zeitlichen Aufschub.

Die vereinbarte Abrechnungsart besagt, dass die Mehrwertsteuer im Quartal zu deklarieren ist, in welches das Rechnungsdatum fällt. Gleiches gilt für die Vorsteuer, das Datum auf der Lieferantenrechnung ist massgebend.

Da im normalen, gesunden Geschäftsbetrieb die Mehrwertsteuer-Zahlungen die Mehrwertsteuer-Gutschriften (Vorsteuern) deutlich übersteigen, führt die Anwendung der vereinbarten Abrechnungsart zu verfrühten Mittelabflüssen aus der Firma sowie zu einer möglichen höheren administrativen Belastung, wenn Mehrwertsteuern aus nicht bezahlten Kundenrechnungen zurückgefordert werden müssen.

Vergleich der MWST Abrechnungsmethoden mit einfachem Anwendungsfall

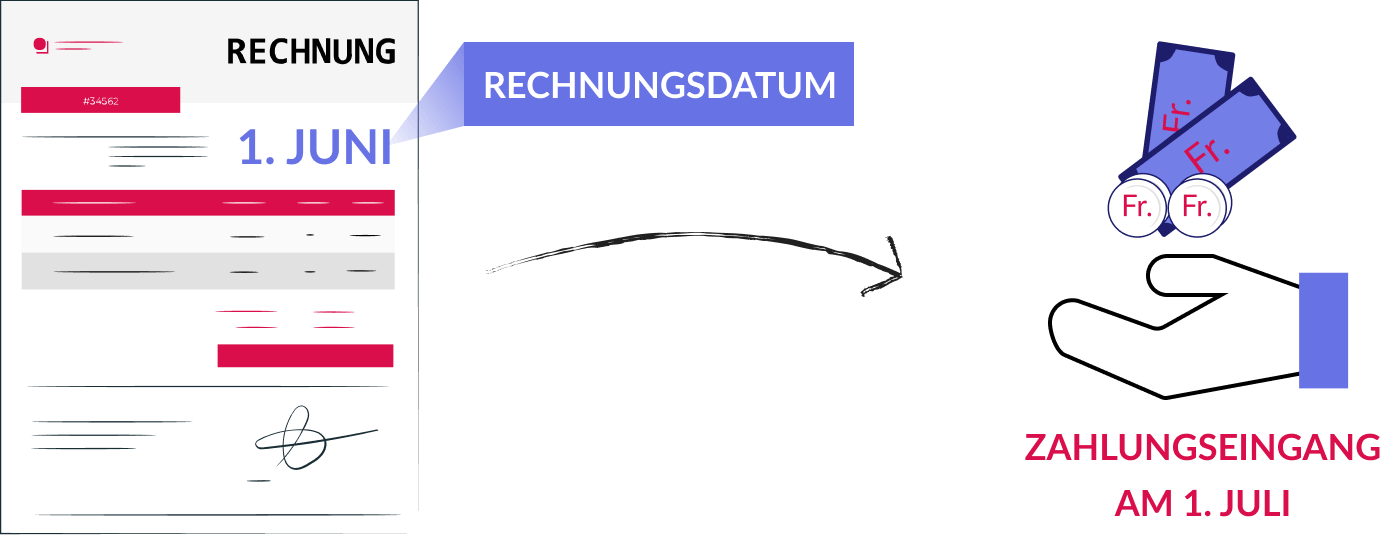

Dem Kunden wird am 1. Juni eine Rechnung geschickt (= Rechnungsdatum). Der Zahlungseingang erfolgt am 1. Juli.

Mit welcher MWST Methode bzw. MWST Abrechnungsart muss wann die MWST Entrichtung an die Eidgenössische Steuerverwaltung ESTV erfolgen?

Option 1

Anwendung der effektiven Methode

mit vereinbarten Entgelten

Dieser Umsatz muss gemäss dem Rechnungsdatum im 2. Quartal auf dem Mehrwertsteuer-Formular deklariert werden.

Will man Verzugszinsen vermeiden, so müssen die Deklaration und Entrichtung der Mehrwertsteuer bis spätestens am 31. August erfolgen.

Option 2

Anwendung der effektiven Methode

mit vereinnahmten Entgelten

Da bei der vereinnahmten Abrechnungsart das Datum des Zahlungseingangs relevant ist, muss der Umsatz erst im 3. Quartal deklariert werden. Die Deklaration und Entrichtung müssen erst bis spätestens 30. November erfolgen, ohne Verzugszinsen zu riskieren.

Die Unternehmung gewinnt mit der effektiven, vereinnahmten Methode einen Zahlungsaufschub von drei vollen Monaten. Diesen Cash-Flow Vorteil sollte man sich nicht entgehen lassen.

Anwendung des Saldosteuersatzes

Option 3

Anwendung des Saldosteuersatzes

mit vereinbarten Entgelten

Deklaration und Entrichtung muss bis spätestens am 31. August erfolgt sein.

Option 4

Anwendung des Saldosteuersatzes

mit vereinnahmten Entgelten

Deklaration und Entrichtung muss bis spätestens am 28./29. Februar des Folgejahres erfolgt sein.

Mit dem Saldosteuersatz kann die positive Wirkung des stark verzögerten Liquiditätsabflusses am konsequentesten ausgeschöpft werden. Vorbehalten bleiben andere potenzielle Nachteile des Saldosteuersatzes, wie z.B. die zu entrichtende Bezugsteuer oder die nur pauschalierte Vorsteuer (was bei branchenunüblich tiefen Vorsteuern wiederum ein Vorteil ist).

Problem von unbezahlten Kundenrechnungen

Ein weiterer wichtiger Vorteil der vereinnahmten Methode ergibt sich bei Rechnungen, die von Kunden oder Interessenten überhaupt nicht bezahlt werden. Erst wenn die Betreibung eines Kunden zu keinem Ergebnis führt, kann die schon voreilig bezahlte Mehrwertsteuer durch eine Quartalskorrektur, Jahresabstimmung oder durch eine Ertragsminderung in einer späteren Periode zurückgefordert bzw. an die Mehrwertsteuerlast künftiger Perioden angerechnet werden. Es bleibt ein Restrisiko, dass zu viel Mehrwertsteuer bezahlt wird für einen Umsatz, der nie erzielt wurde.

Tipp

Eine frustrierende Arbeit, die administrativ aufwändig ist. Durch die Wahl der vereinnahmten Abrechnungsart wird dies leicht umgangen.

Der Vollständigkeit halber muss gesagt sein, dass die Vorsteuer ebenfalls erst im Quartal der effektiven Bezahlung geltend gemacht werden kann.

Nicht verwunderlich ist hingegen, dass der von der Eidgenössischen Steuerverwaltung ESTV empfohlene Standard die effektive Abrechnungsmethode nach vereinbarten Entgelten ist. Empfehlungen der Steuerbehörden sollte man stets kritisch hinterfragen und keinesfalls blind Folge leisten.

Fazit: Effektive Methode oder Saldosteuersatz – so gelingt die MWST Anmeldung!

| Methode | Art | Frequenz | Liquiditäts-vorteil | Risiko | Administrativer Aufwand | Urteil |

|---|---|---|---|---|---|---|

| Effektiv | vereinbart | quartalsweise |

|

gering | mittel - hoch |

|

| Effektiv | vereinnahmt | quartalsweise |

|

gering | mittel |

|

| Saldosteuersatz | vereinbart | halbjährlich |

|

mittel | gering - mittel |

|

| Saldosteuersatz | vereinnahmt | halbjährlich |

|

mittel | gering |

|

Einfache Entscheidungshilfen: Mehrwertsteuer Anmeldung

- Je länger die Zahlungsfristen, desto mehr lohnt sich die Abrechnung nach vereinnahmten Entgelten.

- Je unsicherer der Zahlungseingang, desto mehr lohnt sich die Abrechnung nach vereinnahmten Entgelten.

- Aufpassen bei Dienstleistungsimporten: Nur weil diese Rechnungen keine Mehrwertsteuer enthalten, heisst das nicht, dass keine Mehrwertsteuer anfällt. Anwender des Saldosteuersatzes müssen bei Dienstleistungsimporten aus dem Ausland die sog. Bezugssteuer entrichten, das sind 7.7% auf den Preis der Dienstleistung und soll die Gleichbehandlung von Schweizerischen und Ausländischen Anbietern sicherstellen.

- Wenn Sie schon jetzt wissen, dass Sie mit dem Belegsammeln Mühe haben werden, dann sollten Sie Ihre Firma für die Abrechnung nach dem Saldosteuersatz bei der MWST anmelden. Um bei der effektiven Methode den Vorsteuerabzug geltend zu machen, braucht es absolut jede Lieferantenrechnung und jeden Kleinbeleg! Hier schauen Steuerprüfer genau hin!

- Aber bevor Sie Ihre Unternehmung bei der MWST anmelden: Holen Sie unbedingt eine Fachmeinung bei Ihrem Treuhänder ein!

- Bieten Sie Bildungsdienstleistungen oder Heilbehandlungen an, ist eine MWST Pflicht im Detail abzuklären. Lesen Sie hier unsere Hinweise zur MWST Unterstellung von Bildungsdienstleistungen.

Startups und Kleinstfirmen: MWST Anmeldung überhaupt sinnvoll?

Dieser Abschnitt betrifft insbesondere Kleinstfirmen und Startups, welche die Schwelle von CHF 100’000 globalem Umsatz pro Jahr (bzw. pro rata) noch nicht erreichen.

Wir empfehlen, die MWST Anmeldung trotz Umsatz von weniger als CHF 100’000 pro 12 Monate rasch vorzunehmen und vorzugsweise die Methode der effektiven Abrechnung, die pro Quartal vorzunehmen ist, zu wählen. Solange Ihre Firma nicht im Mehrwertsteuerregister registriert ist, ist jeder an Lieferanten bezahlte Franken Mehrwertsteuer verlorenes Geld. Insbesondere in Phasen mit höheren Investitionen kann sich eine Nicht-Anmeldung stark negativ auswirken. Melden Sie Ihre Firma bei der MWST an, damit Sie bezahlte Mehrwertsteuern als Vorsteuer zurückfordern respektive von Ihrer Mehrwertsteuer-Zahllast in Abzug bringen können (effektive Methode). Der damit verbundene administrative Aufwand ist meist deutlich geringer als die mit der Vorsteuer geltend gemachten Beträge.

Lesen Sie hier unseren ausführlichen Artikel zur Frage, wann genau Ihre Firma MWST-pflichtig wird!

Ist die betroffene Unternehmung im B2C Bereich tätig, sollte eine frühzeitige MWST Anmeldung allerdings gut überlegt sein. Denn die Unterstellung unter die Mehrwertsteuer würde die Produkte oder Dienstleistungen auf einen Schlag um 7.7% verteuern – oder das Unternehmen 7.7% an Marge kosten. In der Praxis teilen sich Kunden und Anbieter den Schaden, denn meist lässt die angespannte Konkurrenzsituation eine vollständige Überwälzung nicht zu.

Weitere interessante Artikel zum Thema finden Sie hier:

38787

Guten Tag. Vielen Dank für die Erklärung. Ich konnte lange Zeit nicht verstehen, wo der Unterschied zwischen „vereinbart“ und „vereinnahmt“ liegt.

Guten Tag. Gern geschehen! Im unseren Blog finden Sie noch viele weitere interessante Artikel: https://treuhand-suche.ch/blog/.

Freundliche Grüsse,

Roger Frei

Grüezi. Gibt es bestimmte Einschränkungen, wer den Saldosteuersatz anwenden darf? Z.B. nur kleine Firmen oder nur Einzelunternehmen? Freundliche Grüsse

Hallo Thomas. Nein, den Saldosteuersatz darf jeder anwenden – grosse und kleine Firmen, Einzelfirmen und juristische Personen.

Freundliche Grüsse

Roger Frei

Bei grossen Firmen lohnt es sich nicht, weil diese oft viel einkaufen müssen. Beim Saldosteuersatz kann man aber die Vorsteuer nicht abziehen. Also lohnt es sich nicht.

Auch wenn es für die meisten Leser hier weit weg von relevant sein sollte: Es gibt eine Umsatz/Steuerlimite:

– max. 5’005’000 CHF Umsatz pro Jahr (inkl. Steuer)

– max 103’000 CHF MWST pro Jahr

Beispiel:

Bei einem Pauschalsteuersatz von 6.5% dürfte der Umsatz nicht über 1’584’615 CHF liegen.

Quelle: https://www.estv.admin.ch/estv/de/home/mehrwertsteuer/mwst-steuersaetze/mwst-saldosteuersatz-pauschalsteuersatz.html

Es hat hier auch noch weitere Beispiele für die Steuerlimiten – diese entsprechen den Limiten für das erste Jahr/dem Jahr vor dem Wechsel.

Guten Tag! Könnten Sie mir helfen, ich bin ein wenig verwirrt. Ich habe mich für Saldo-Methode entschieden. Welchen Steuersatz muss ich jetzt in Rechnung stellen: 4.3% (habe ich nach SSS- Methode) oder 7.7%? Und noch etwas – soweit ich weiss, es gibt noch andere MWST-Sätze. Freundliche Grüsse

Claudia

Hallo Claudia. Danke für Ihre Frage. In der Rechnung müssen Sie den MWST-Satz angeben, der für Ihre Dienstleistung vorgeschrieben ist. Meistens sind es 7.7%. Für Lebensmittel, Bücher, Zeitungen, Medikamente und weitere Güter des täglichen Bedarfs gilt ein reduzierter Satz von 2.5%. Hotels berechnen auch einen Sondersatz von 3.7%. Im Zweifelsfall wenden Sie sich an einen Treuhand-Experten. Auf treuhand-suche.ch finden Sie viele Treuhänder, die sich auf MWST-Fragen spezialisiert haben. Gerne kannst du Sie unseren Filter nach Spezialgebieten verwenden und einen Spezialisten in deiner Nähe suchen: https://treuhand-suche.ch/companies.

Freundliche Grüsse

Roger Frei