Das Cashflow-Management ist wahrscheinlich einer der wichtigsten Teile der Finanzplanung für jedes Unternehmen. Daher ist es wichtig, einen vertieften Einblick in diesen Wissensbereich zu bekommen. Möchten Sie von Experten erfahren, wie Sie den CashflowDer Cashflow ist eine betriebswirtschaftliche Kennzahl, die Aufschluss darüber gibt, wie viel Geld in einem bestimmten Zeitraum in einem Unternehmen... Mehr effektiv berechnen, interpretieren und im Endeffekt den freien Cashflow (FCF) verbessern können? In diesem Artikel bekommen Sie ausführliche Antworten auf alle diese Fragen und vieles mehr.

Was ist ein Cashflow? Wirtschaftliche Definition

Der Begriff „Cashflow“ stammt ursprünglich aus dem Englischen und bezeichnet den Geldfluss (den Zu- und Abfluss liquider Mittel) eines Unternehmens während eines bestimmten Zeitraums.

Bei der Berechnung des Cashflows werden alle Ein- und Auszahlungen einer bestimmten Zeitperiode miteinander verglichen. Die sich daraus ergebende Differenz bezeichnet man als gesamten Cashflow. Er bezieht sich daher nicht auf einen bestimmten Zeitpunkt, sondern immer auf eine bestimmte Zeitperiode. Dadurch unterscheidet sich dieser Begriff von diversen Liquiditätskennzahlen, die die Unternehmensliquidität zu einem bestimmten Zeitpunkt messen. Sämtliche Cashflow-Berechnungen werden normalerweise in einer Berechnungstabelle – der Cashflow-Rechnung – dargestellt.

Freier Cashflow (FCF): Was ist das?

Eine der wichtigsten Aufgaben der Cashflow-Berechnung ist die Antwort auf die Frage, ob das Unternehmen über freien Cashflow verfügt. Freier Cashflow (aus dem Englischen «free cash flow» oder «FCF») bezeichnet das Geld, dass dem Unternehmen nach Zahlung seiner Betriebskosten, Investitionen und Finanzierungsaktivitäten übrigbleibt. Je mehr freien Cashflow das Unternehmen hat, desto mehr davon kann es für bspw. weitere Investitionen, Auszahlung von DividendenDividenden sind die Gewinnausschüttungen, die ein Unternehmen an seine Aktionäre auszahlt. Sie werden aus den erzielten Gewinnen des Unternehmens berechnet... Mehr oder zur Schuldentilgung verwenden.

Cashflow: Bedeutung für das Unternehmen

Im Grossen und Ganzen antwortet jegliche Cashflow-Berechnung auf die Frage, wie viel Geld erwirtschaftet wurde bzw. wie hoch der Saldo aus Ein- und Auszahlungen innerhalb einer Zeitperiode ist. Daraus kann man eine Schlussfolgerung über die folgenden Aspekte der finanziellen Lage ziehen:

- Wettbewerbsfähigkeit & finanzielle Absicherung

- Bedarf nach externer Finanzierung & Tilgungskapazität

- Investitionspotenzial

Einen Schluss über die Wettbewerbsfähigkeit, das Investitionspotenzials und den Bedarf nach externer Finanzierung lässt sich vor allem basierend auf dem Cashflow aus operativer Tätigkeit ziehen, der eine der drei Cashflow-Kategorien präsentiert.

Cashflow-Kategorien

Zwecks Erleichterung von Analysen werden bei der Berechnung des Cashflows sämtliche Zu- und Abflüsse des Unternehmens in drei unterschiedliche Teile aufgeteilt. Man spricht daher von drei Cashflow-Kategorien:

1. Cashflow aus operativer Tätigkeit

Der Cashflow aus operativer Tätigkeit (operativer Cashflow) ergibt sich aus der laufenden Geschäftsaktivitäten des Unternehmens und demonstriert die Ergebnisse aller zahlungswirksamen Geschäftsvorfälle. Diese Art des Cashflows dient als Indikator für die Bewertung der Wettbewerbsfähigkeit sowie des inneren Potenzials. Je höher der operative Cashflow ist, desto mehr Geld wird durch die Betriebstätigkeit erwirtschaftet und desto stärker ist die Lage des Unternehmens im Markt (bspw. geringere Abhängigkeit von Zahlungskonditionen seiner Kunden und Lieferanten). Ein positiver Cashflow aus operativer Tätigkeit ermöglicht dem Unternehmen, ohne externe Finanzierung geplante Anlagen anzuschaffen oder seine Schulden zurückzuzahlen.

2. Cashflow aus Investitionstätigkeiten

Der Cashflow aus Investitionstätigkeit fasst zusammen, wie viel Geld infolge eines Kaufs oder Verkaufs von Anlagen ausgegeben bzw. bezogen wurde. In der Regel ist der Cashflow aus Investitionstätigkeit negativ und wird daher durch die anderen Kategorien des Cashflows abgedeckt.

3. Cashflow aus Finanzierungstätigkeiten

Der Cashflow aus Finanzierungstätigkeit umfasst alle Änderungen des Eigen- oder Fremdkapitals (Kapitalflüsse). Die Erhöhung des Aktien- oder Stammkapitals sowie die Kreditaufnahme wird als Geldzufluss betrachtet. Die Auszahlung eines Darlehens oder Ausschüttung von Dividenden wird dagegen als Geldabfluss in die Rechnung einfliessen.

Wie kann man seinen Cashflow berechnen? Berechnungsmethoden

Der Cashflow lässt sich nach zwei unterschiedlichen Methoden berechnen – direkte und indirekte Methoden.

Direkte Methode der Cashflow-Berechnung

Die direkte Methode wird angewandt, indem jegliche Ein- und Auszahlungen je nach Kategorie verglichen werden. Für diese Kalkulation sind interne Daten des Unternehmens erforderlich.

Freier Cashflow (FCF) = Zahlungswirksame Erträge – Zahlungsunwirksame Aufwendungen

- Zu den zahlungswirksamen Erträgen zählen vor allem Umsatzerlöse, Forderungseinzahlungen, Kreditaufnahmen und sonstige Einzahlungen einer Periode.

- Zu den zahlungswirksamen Aufwendungen zählen vor allem Herstellungskosten, Personalkosten, Angeschaffte Anlagen, Begleichungen von Verbindlichkeiten und sonstige Auszahlungen derselben Periode.

| Zahlungswirksame Erträge | Zahlungsunwirksame Aufwendungen |

|---|---|

|

|

Indirekte Methode der Cashflow-Berechnung

Bei dieser Methode lässt sich der Casflow nach folgender Formel berechnen:

Freier Cashflow (FCF) = Reingewinn + nicht zahlungswirksame Aufwendungen – nicht zahlungswirksame Erträge

- Zu den nicht zahlungswirksamen Aufwendungen zählen vor allem Abschreibungen, Bestands- und Forderungsminderung, Erhöhung des Gewinnvortrages etc.

- Zu den nicht zahlungswirksamen Erträgen zählen vor allem Zuschreibungen, Bestands- und Forderungserhöhung, Aktivierte Eigenleistungen, Minderung des Gewinnvortrages etc.

| Nicht zahlungswirksame Aufwendungen (+) | Nicht zahlungswirksame Erträge (-) |

|---|---|

|

|

In der Praxis wird die indirekte Ermittlung bevorzugt, deren Excel-Vorlage Sie unter dem Link finden können.

Positiver und negativer Cashflow

Wie bereits erwähnt wurde, gibt der Cashflow einen Überblick darüber, wie viel Geld das Unternehmen erwirtschaftet und wie viel ausgezahlt hat. Somit kann daraus entweder ein negativer oder positiver Cashflow entstehen.

Wenn der Geldabfluss den Geldeinfluss übersteigt, führt dies zum negativen Cashflow. Im Endeffekt reduziert sich die Summe der verfügbaren liquiden Mittel des Unternehmens. Obwohl negativer Cashflow ungewünscht ist, hat er nicht automatisch eine negative Bedeutung für Besitzer oder Investoren. Unterstehend sind vier typische Situationen aufgelistet, wodurch negativer Cashflow entsteht:

- Verlust aus operativer Tätigkeit

- Tilgung eines Kreditbetrages ohne laufende Amortisation (bullet loan)

- Hohe Investitionen im laufenden Zeitraum

- Änderungen im Cash-Management (wegen eines dem Kunden / vom Lieferanten gewährten Zahlungsaufschubs)

Ein positiver Cashflow kann hingegen auf gute Ergebnisse der Betriebstätigkeit hinweisen. In diesem Fall sind die Einnahmen höher als die Ausgaben und man sagt über einen Überschuss. Anschliessend ermöglicht dies dem Unternehmen, seinen Lieferanten rechtzeitig zu zahlen oder geplante Anlagen zu erwerben, ohne sich an externe Finanzierung zu wenden.

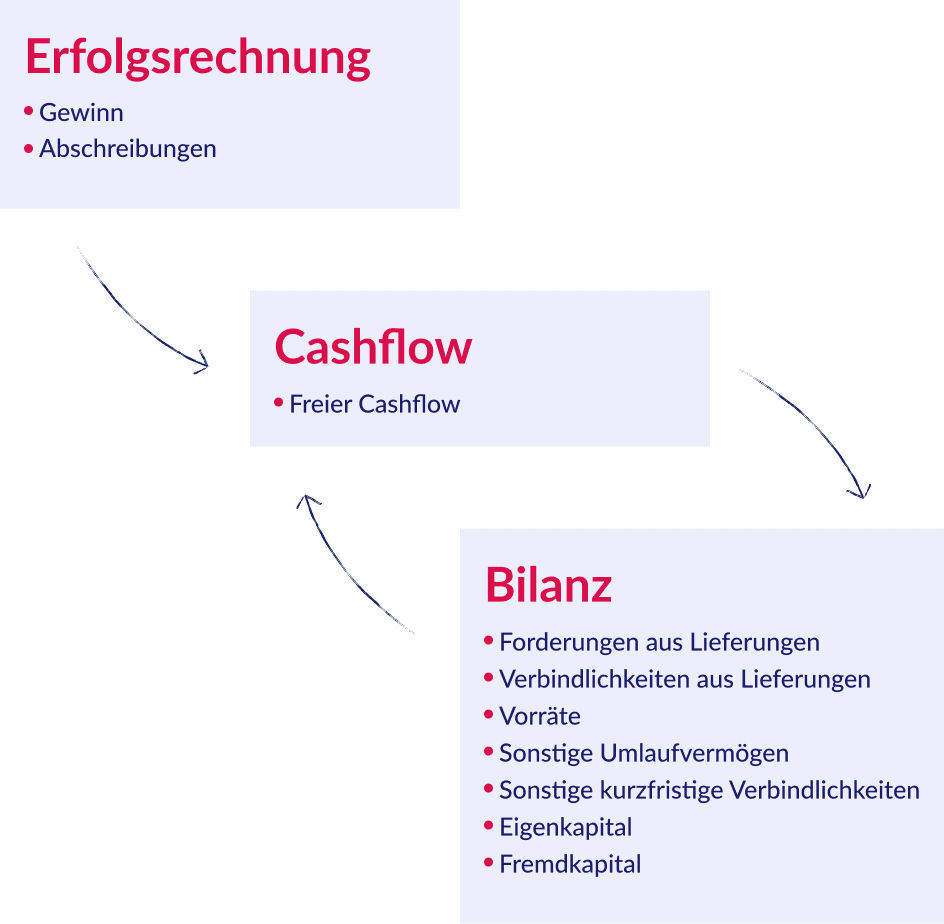

Cashflow, Bilanz und Erfolgsrechnung: Zusammenhang

Cashflow, BilanzDie Bilanz ist eine wichtige Finanzaufstellung, die die Vermögens-, Schulden- und Eigenkapitalverhältnisse eines Unternehmens zum Ende eines Geschäftsjahres darstellt. Sie... Mehr und Erfolgsrechnung sind sehr eng verbunden. Bei der indirekten Methode der Cashflow-Berechnung wird der Gewinn- und Abschreibungsbetrag aus der Erfolgsrechnung genommen. Darüber hinaus werden gewisse Informationen aus der Bilanz verwendet, um den Cashflow zu berechnen:

- Veränderung in Forderungen aus Lieferungen

- Veränderung in Verbindlichkeiten aus Lieferungen

- Veränderung in Vorräten

- Veränderung in sonstigen Umlaufvermögen und kurzfristigen Verbindlichkeiten

- Veränderung in Eigen- und Fremdkapital etc.

Ein Ergebnis der Cashflow-Berechnung – negativer oder positiver Betrag – spiegelt die Änderungen der liquiden Mittel in der Bilanz am Ende einer Zeitperiode wieder. Der Saldo aus Ein- und Auszahlungen stimmt immer mit dieser Änderung überein.

4 Tipps zur Verbesserung Ihres Cashflows

Die Bedeutung des Cashflows bzw. des freien Cashflows (FCF) für die Weiterentwicklung jedes Geschäfts ist enorm. Aus diesem Grund spielt die Verbesserung des Cashflows für Unternehmen eine Schüsselrolle, um die Wettbewerbsfähigkeit und das Entwicklungspotenzial zu behalten. Zu den wichtigsten Tipps, die zur Verbesserung des Cashflows beitragen können, gehören vor allem:

1. Verkürzen Sie den Zahlungsaufschub, den Sie Ihren Kunden gewähren.

Je schneller Ihre Kunden zahlen, desto geringerer ist der Forderungsbetrag, was zusätzliche liquide Mittel freisetzt. Deswegen lohnt es sich, Ihre Kunden auf Basis eines konkreten Kundenbedarfs mit einer Anzahlung zu bedienen.

2. Versuchen Sie, den Zahlungsaufschub zu verlängern, den Ihnen von Ihren Lieferanten gewährt ist.

Auf diese Weise bekommen Sie die benötigten Rohstoffe oder Dienstleistungen und zahlen dafür später, was Ihren Cashflow ähnlich zu einem Bankkredit beeinflusst. In der Praxis kommt es aber häufig vor, dass bei diesem Vorgehen der Einkaufspreis höher sein kann. Man muss daher bei Verhandlungen mit Lieferanten diesen Aspekt beachten.

3. Optimieren Sie Ihre Bestände.

Sind grosse Bestände immer gut für Ihr Unternehmen? Einerseits erhöhen hohe Bestände natürlich die Stabilität und machen das Business resilienter vor möglichen Lieferschwierigkeiten. Andererseits binden hohe Bestände viel liquide Mittel. Eine Erhöhung der Bestände kann manchmal zu einem negativen operativen Cashflow und somit zu Schwierigkeiten mit der Liquidität führen.

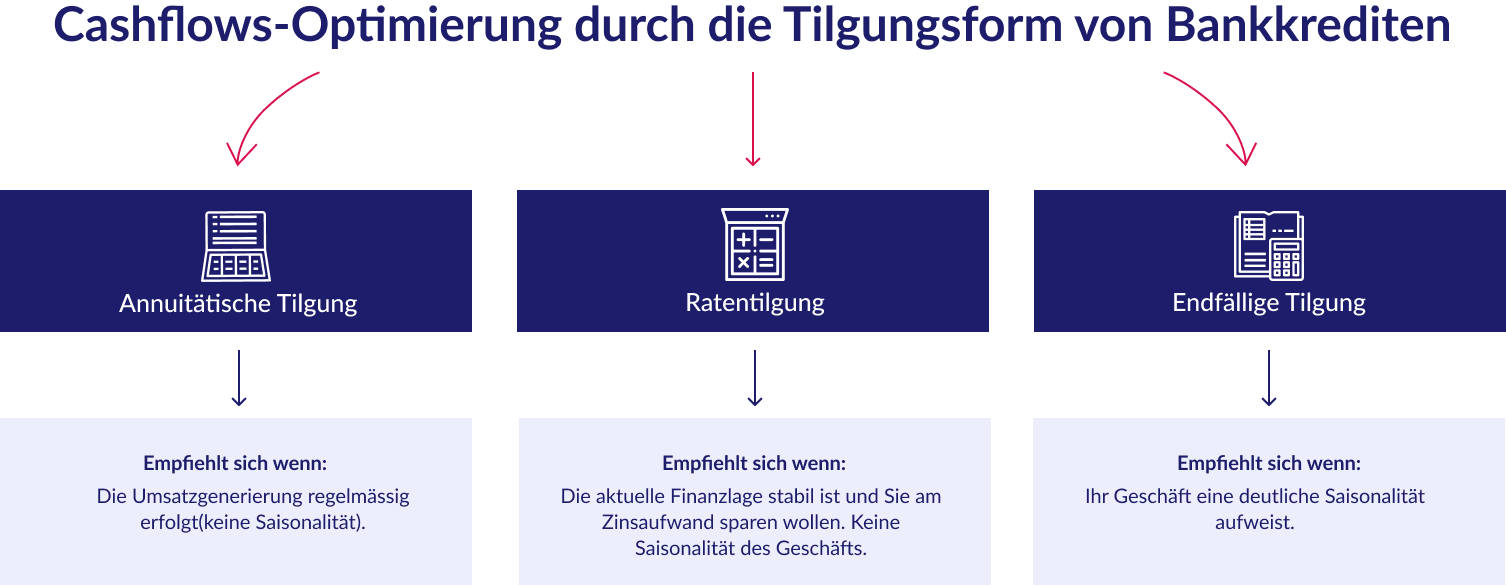

4. Achten Sie auf die Tilgungsform bei der Kreditaufnahme.

Häufig müssen sich Unternehmen extern finanzieren. Als klassisches Beispiel dafür dient ein Bankkredit. Dabei ist es äusserst wichtig, sich für eine optimale Tilgungsform zu entscheiden. In der Praxis kommen drei Tilgungsformen zum Einsatz:

Annuitätische Tilgung

Annuitätische Tilgung

Dabei bleiben die monatlichen Raten stets gleich. Das Unternehmen zahlt der Bank immer den gleichen Betrag während des ganzen Darlehenszeitraums (Zinsen und Tilgungen zusammen). Die annuitätische Tilgung ist die verbreiteste Tilgungsform der Finanzierung. Diese Tilgungsform ist empfehlenswert, sofern die Umsatzgenerierung regelmässig und ohne Saisonalität (grosse Schwankungen während des Jahres) erfolgt.

Ratentilgung

Ratentilgung

Bei dieser Tilgungsform bleibt nur der Tilgungsanteil innerhalb des ganzen Darlehenszeitraums gleich, während die Höhe der Kreditraten kontinuierlich abnimmt. Das liegt daran, dass Zinsen auf Basis des restlichen, kontinuierlich reduzierenden Schuldenbetrages berechnet werden. Diese Tilgungsform findet relativ selten ihre Anwendung in der Praxis. Grund dafür ist die höhere Belastung am Anfang der Kreditnutzung, was in der Regel nicht den Bedürfnissen des Kreditnehmers entspricht. Wenn allerdings die aktuelle Finanzlage des Unternehmens stabil ist und es am Zinsaufwand sparen will, empfiehlt es sich, diese Tilgungsform zu vorzuziehen.

Endfällige Tilgung

Endfällige Tilgung

Bei dieser Tilgungsform werden während der ganzen Laufzeit nur die Zinsen beglichen. Der gesamte Kreditbetrag wird am Ende der Laufzeit in einer sehr hohen, einmaligen Schlussrate zurückgezahlt. Zu den Hauptnachteilen dieser Tilgungsform gehört vor allem der höhere Zinsaufwand und die hohe Belastung des Cashflows am Ende der Kreditlaufzeit. Darüber hinaus werden solche Kredite von Banken als riskanter eingestuft und daher in der Regel mit einem höheren Zinssatz belegt. Diese Tilgungsform ist hauptsächlich beim saisonalen Geschäft sinnvoll (bspw. die Agrarindustrie). Wenn das Geld aus dem Verkauf von Waren oder Dienstleistungen in einer kurzen Zeitperiode eintrifft, wird diese Tilgung eine optimierende Auswirkung auf Ihren Cashflow haben.

Cashflow FAQ

Cashflow und Gewinn: Was ist der Unterschied?

Während der Gewinn die Profitabilität misst, zeigt der Cashflow die Zahlungsfähigkeit des Unternehmens an. Der Gewinn antwortet auf die Frage, um wie viel die Einkommen des Unternehmens seine Kosten übersteigen. Der Cashflow vergleicht hingegen die Geldflüsse, die innerhalb einer Zeitperiode mit den Einkommen und Kosten nicht exakt korrelieren. Es kann bspw. sein, dass dem Kunden die Waren auf Rechnung geliefert worden sind. Obwohl der Gewinn bereits erfasst ist, hat das Unternehmen sein Geld noch nicht bekommen. Als weiteres Beispiel dient die Anschaffung von Anlagen oder Kredittilgung. Diese Geschäftsfälle sind nicht erfolgswirksam, allerdings haben diese einen Einfluss auf den Geldbestand und somit die Zahlungsfähigkeit des Unternehmens.

Cashflow und Umsatz: Was ist der Unterschied?

Der Cashflow und Umsatz sind zwei ganz verschiedene Paar Schuhe. Der Cashflow fasst sämtliche Geldflüsse zusammen, während der Umsatz lediglich das Verkaufsniveau (erfolgswirksame Verkaufsgeschäftsfälle) umfasst.

Welche Cashflows gibt es?

Es gibt drei Arten oder Kategorien von Cashflows:

- Cashflow aus operativer Tätigkeit

- Cashflow aus Investitionstätigkeiten

- Cashflow aus Finanzierungstätigkeiten

Jede Art spiegelt eine konkrete Seite von Unternehmensaktivitäten wider.

Wo sieht man Cashflow-Ergebnisse in der Bilanz?

Wie bereits erwähnt wurde, gibt es einen engen Zusammenhang zwischen dem Cashflow und der Bilanz. Ein Cashflow-Ergebnis sieht man nicht direkt in der Bilanz. Nichtsdestotrotz stellt es die Änderung von liquiden Mittel innerhalb einer Zeitperiode dar.

Weitere interessante Artikel zum Thema finden Sie hier:

32732

Recht herzlichen Dank für das Schreiben. Man kann daraus viele nützliche Informationen entnehmen. Verstehe ich es richtig, dass ein negativer Cashflow vermieden werden sollte? Oder bedeutet ein negativer Cashflow automatisch, dass das Unternehmen mit gewissen Liquiditätsproblemen konfrontiert ist?

Hallo Kai

In der Tat bedeutet ein negativer Cashflow (negativ Free Cash Flow) nicht unbedingt, dass das Unternehmen finanzielle Schwierigkeiten hat. Das liegt meistens daran, dass dieser Parameter von mehreren Faktoren beeinflusst wird, die nicht immer direkt mit der Geschäftstätigkeit zu tun haben. Wenn Ihre Firma einen Kredit zurückzahlt oder verschiedene kostspielige Anlagen erworben hat, kann der Cashflow ins Minus geraten, während die Geschäftstätigkeit positive Einnahmen generiert. Und umgekehrt: Wenn das Unternehmen eine Fremdfinanzierung erhalten hat, wird der Cashflow erhöht. Deswegen sollten kontinuierliche negative Cashflows vermieden werden, da dies zu Konkurs führen kann. Gewisse Schwankungen im Cashflow sind jedoch ganz normal.