Crowdfunding-Plattformen in der Schweiz: Finanzierung für KMU

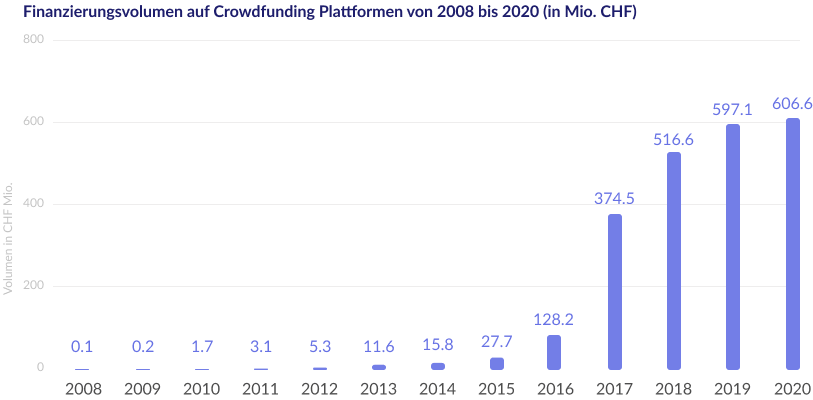

Sind Sie Eigentümer eines kleinen oder mittleren Unternehmens oder Ihr Start-up befindet sich bereits in Gründung? Dann haben Sie wahrscheinlich auch schon die Möglichkeit einer (zusätzlichen) Finanzierung mittels Crowdfunding in Erwägung gezogen, denn dieses Finanzierungsform wird immer beliebter. Laut einer Studie der Hochschule Luzern zum Thema «Crowdfunding Monitor Schweiz 2021» ist die Zahl der Unternehmen, die sich für eine Crowdfunding-Finanzierung entschieden haben, im Jahr 2019 um 15.6% gestiegen. Die Covid-19-Pandemie hat diese Tendenz nun jedoch deutlich verlangsamt: Im Jahr 2020 wurde gegenüber dem Vorjahr gerade noch ein Anstieg von 1.6% verzeichnet.

Sollten Sie diese Option Crowdfunding noch nicht genutzt haben, sollten Sie unseren Artikel lesen, um herauszufinden, ob sich diese Form der Finanzierung für Sie eignet und für welche Plattform Sie sich entscheiden sollten.

Was ist Crowdfunding?

Crowdfunding entsteht durch den Einsatz kleinerer Kapitalbeträge von einer grossen Anzahl von Investoren — «Crowd» — zur Finanzierung eines neuen Geschäftsvorhabens.

Crowdfunding nutzt den Vorteil riesiger Netzwerke von Individuen über Crowdfunding-Websites, um Investoren und Kreditnehmer zusammenzubringen. Dahinter verbirgt sich die Option, das Unternehmertum generell zu stärken, indem der Pool an Investoren über den traditionellen Kreis von Eigentümern, Verwandten und Risikokapitalgebern hinaus erweitert wird.

Laut wissenschaftlichen Untersuchungen sind die Volumina im Crowdfunding in der Schweiz in den vergangenen drei Jahren um 78.6% gewachsen. Was macht Crowdfunding so attraktiv für kleine und mittlere Unternehmen und wie können Sie davon profitieren?

Crowdfunding — welche Arten es gibt?

Formal existieren vier Formen des Crowdfundings und sie alle verfolgen unterschiedliche Ansätze und jede Firma kann die gewünschte Finanzierungsvariante individuell wählen.

-

Crowddonating

— Unterstützer geben Geld für Projekte, ohne dafür eine Gegenleistung oder Rückzahlung zu erhalten. Diese Variante wendet sich an Spender für kulturelle oder soziale Projekte.

-

Crowdinvesting

— eröffnet Investoren die Chance, ein Unternehmen mitzufinanzieren und dafür im Gegenzug Anteile an der Gesellschaft oder eine Gewinnbeteiligung zu erhalten. Crowdinvesting ist ein relativ neues, aber gleichwohl schnell wachsendes Konzept. In der Schweiz sind Crowdinvesting-Plattformen vor allem im Immobilien-Sektor bekannt. Das Besondere an diesem Format ist, dass das Mindestvolumen der Investitionen meist mehr als CHF 10’000 beträgt.

-

Crowdsupporting

— auch als «Reward based crowdfunding» bezeichnet. In diesem Fall erhält der Unterstützer keine Rendite, sondern lediglich eine Belohnung für die Finanzierung eines Projektes. In Einzelfällen kann es sich um ein Geschenk oder ein bereits entwickeltes Produkt vor dem Verkauf handeln. Crowdsupporting-Plattformen unterstützen nicht nur kommerzielle Projekte, sondern auch Aktivitäten im kulturellen oder sozialen Bereich.

-

Crowdlending

— nennt man auch gern Peer-to-Peer (P2P) Lending. Es erlaubt dem Unterstützer, dem KMU Geld zu leihen und dafür Zinsen zu erhalten. Das eröffnet KMU die Möglichkeit, komplizierte Abläufe mit Banken zu vermeiden und günstigere Zinsbedingungen zu erzielen.

Crowddonating und Crowdinvesting sind für eine KMU-Finanzierung weniger geeignet. Deswegen werden wir uns in diesem Artikel auf Crowdsupporting und Crowdlending fokussieren.

Welcher Unterschied herrscht zwischen einer Crowdfinanzierung auf Crowdsupporting- und Crowdlending-Plattformen?

Grundsätzlich kann man bereits aus dem Namen den Unterschied erkennen: Beim Crowdlending handelt es sich um einen Kredit, der inkl. Zinsen zurückbezahlt werden muss. Beim Crowdsupporting können Unternehmen eine Unterstützung entweder kostenlos oder gegen eine kleine Belohnung erhalten. Dieses KapitalKapital ist ein Begriff aus der Finanzwelt und umfasst die verschiedenen Arten von Vermögen, die von Unternehmen oder Einzelpersonen genutzt... Mehr müssen diese Unternehmen nicht zurückzahlen.

Die Vorgehensweise gilt für alle Plattformen

Man registriert sich auf der Website und lädt die notwendigen Unterlagen hoch. Manche Plattformen stellen eine Liste der benötigten Dokumente zur Verfügung. Andere bieten die Möglichkeit, alles hochzuladen, was wichtig sein könnte.

Bei Crowdlending-Plattformen werden die Dokumente des Antragsstellers sorgfältig analysiert. Auf Basis dieser Analyse wird dem potenziellen Kreditnehmer ein individuelles Risiko zugeordnet und er erhält einen entsprechend kalkulierten Zinssatz über eine bestimmte Laufzeit. Manche Plattformen arbeiten mit Versicherungsunternehmen zusammen, um das Kreditrisiko zu bestimmen.

Zusätzlich muss der Kreditnehmer der Plattform eine einmalige Service-Gebühr entrichten. Meistens werden sämtliche Zahlungen zwischen Kreditnehmer und Kreditgeber über die Plattform abgewickelt.

Crowdlending Projekte werden zwischen wenigen Personen mit hohen finanziellen Beträgen finanziert.

Auf Crowdsupporting-Plattformen sollte der Antragssteller eine Präsentation seiner Idee und evtl. einige Benefits für die Spender vorbereiten. Es kann aber auch möglich sein, dass ein Projekt ohne Belohnung unterstützt wird. Am Ende des Finanzierungsprozesses soll der Antragssteller eine Plattformgebühr bezahlen. Diese beträgt meistens unter 10% des eingesammelten Betrags.

Crowdsupporting-Kampagnen werden typischerweise von einer grossen Anzahl von Personen mit kleinen Geldbeitragen finanziert.

Vorteile der Crowdfinanzierung

- Crowdfinanzierung-Plattformen sind alternative Finanzierungsquellen, mit anderen Business-Vorstellungen und einem anderen Risiko-Profil als ihre traditionellen Pendants (z. B. Banken). So können auch Projekte, die bei keiner Bank Unterstützung gefunden haben, plötzlich eine Finanzierung erhalten.

- Diversifizierung ist grundsätzlich gut. Deshalb kann es durchaus sinnvoll sein mehr als einen Finanzierungspartner im Portfolio zu haben.

- Wenn eine Idee bei kleinen Investoren eine gute Performance hinterlässt, sind die Chancen für attraktive Kreditbedingungen besser als bei einer Bank.

- Crowdsupporting ist oft die einzige Möglichkeit für kleinere und interessante Projekte für eine Finanzierung.

- Mit Crowdfunding-Plattformen erhalten Sie nicht nur notwendige Geldmittel, sondern Sie können zusätzlich auf Ihr Produkt oder auf die Idee aufmerksam machen und so potentielle Partner bzw. Kunden finden.

- Eine Crowdfunding-Kampagne bietet Ihnen die Möglichkeit, Ihre Geschäftsidee zu testen und herauszufinden, was andere Menschen davon halten. So kann die Crowdfinanzierung als ein erster Test für einen Markteintritt eingesetzt werden.

Nachteile der Crowdfinanzierung

- Nicht jede Idee kommt bei der Crowdfinanzierung gut an, auch wenn sie finanziell vielversprechend ist: In der Crowdfinanzierung werden oft nicht-professionelle Investoren involviert und diese haben oft andere Auswahlkriterien als professionelle Geldgeber.

- Oft müssen Sie selbst dazu beitragen, dass der Kreditgeber auf Sie aufmerksam wird. Hier ist oft Kreativität gefragt: Sie brauchen nämlich dann ein wenig mehr als den Standard-Businessplan für eine Bank.

- Crowdfunding-Kampagnen sind selten Selbstläufer: Häufig muss viel Aufwand und Zeit investiert werden. In Gegensatz zu einer Banken-Kooperation erfordert die Crowdfunding-Kampagne spezielle Marketingmassnahmen.

- Funktioniert die Plattform nach dem «Alles-oder-nichts arbeitet»-Konzept, können alle Anstrengungen vergeblich sein, wenn die beantragte Summe nicht vollständig eingesammelt wird.

- Leider scheitern auch nicht wenige Kampagnen: Es gibt keine 100%-Garantie, dass Sie Ihr Geld bekommen.

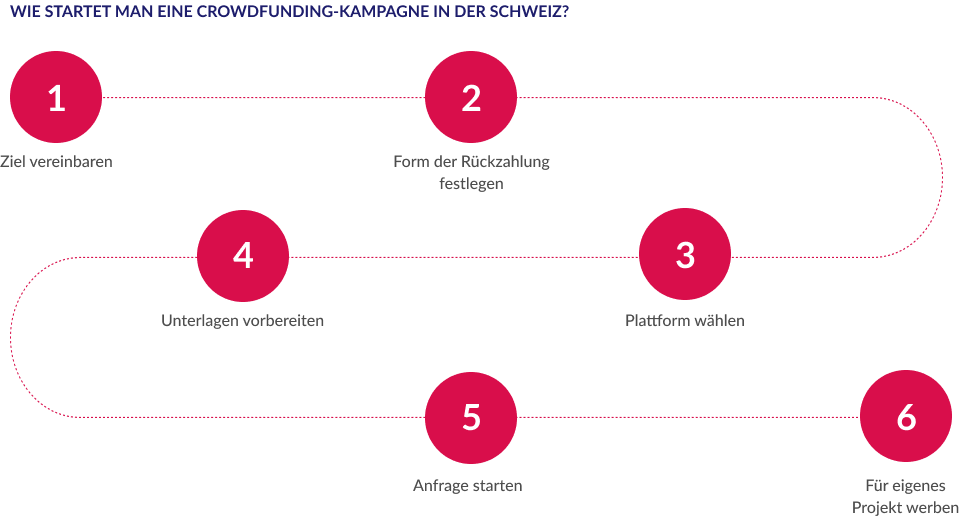

Wie startet man eine Crowdfunding-Kampagne in der Schweiz?

-

Ziel vereinbaren

Kalkulieren Sie, wie viel Kapital und für welchen Zweck Sie dieses benötigen. Davon hängt die Wahl des Formats sowie der Plattform für Crowdfunding ab.

-

Form der Rückzahlung festlegen

Überlegen Sie sich, wie viel Zinsen Sie zu zahlen bereit sind. Oder welche andere Gegenleistungen Sie anbieten können, falls Sie sich für ein Crowdsupporting entschieden haben.

-

Plattform wählen

Diese Auswahl ist nicht so einfach, denn nicht nur die Plattformgebühren sollten entscheidend sein. Weiter unten im Artikel haben wir unterschiedliche Plattformen detaillierter präsentiert.

-

Unterlagen vorbereiten

Bereiten Sie sämtliche notwendigen Unterlagen vor. Erkundigen Sie sich bei der gewählten Plattform, welche Unterlagen gefordert sind. Bei den Plattformen sind die Anforderungen häufig individuell unterschiedlich.

-

Anfrage machen

Laden Sie sämtliche Unterlagen hoch und warten Sie ab, bis Ihre Anfrage angenommen wird. Häufig benötigen die Plattformen einige Zeit, um Ihre Unterlagen zu bearbeiten.

-

Eigenes Projekt werben

Auch wenn die Plattform über ein eigenes Investoren- bzw. Supporter-Netzwerk verfügt, ist es empfehlenswert, die Kampagne zusätzlich selbst zu bewerben.

Tipp

Glauben Sie, dass er schwierig ist, ein Crowdfunding-Projekt zu starten? Keine Angst! Oft helfen die Plattformen den Startern mit der Vorbereitung von Unterlagen oder der Präsentation. Dies ist besonders wichtig beim Crowdsupporting, wo eine richtige Präsentation eine entscheidende Rolle spielt.

Wie findet man die passende Plattform in der Schweiz?

Um diese Frage zu beatworten, haben wir uns die die bekannten Plattformen in den Bereichen Crowdsupporting und Crowdlending genauer angeschaut. Dafür haben wir eine detaillierte Befragung entwickelt und an die einzelnen Plattformen zur Beantwortung gesendet. Auf Grundlage dieser Antworten haben wir eine Empfehlung für jeden Interessenten ausgearbeitet. Am Ende des Artikels finden Sie einen detaillierten Vergleich der Plattformen.

Beantworten Sie unsere Fragen, um die passende Finanzierungsquelle zu finden

Funders wurde im Jahre 2016 gegründet, um Schweizer KMU und Privatpersonen smart bei der Finanzierung zu helfen. Hier findet man bei den Optionen folgende Finanzierungsformen: Crowdsupporting und Crowdfinanzierung, wobei der Fokus klar beim Crowdsupporting liegt. Das Funders-Team berät und unterstützt die Starter während aller Projektphasen.

Die Plattform ist sowohl für Privatpersonen als auch für juristische Personen geeignet. Die grundlegende Voraussetzung ist ein Wohnsitz bzw. ein steuerlicher Sitz in der Schweiz.

Die Nutzer der Plattform haben über 270 Projekte erfolgreich abgeschlossen und über CHF 7’500’000 eingesammelt.

Crowdsupporting

- Entwurfsphase

- Beschreibung der Idee und des Finanzierungsziels

- Vorbereitung der Präsentation (Video, Pitch, Blogartikel)

- Finanzierungsphase

Projekt ist öffentlich sichtbar und jeder kann das Projekt unterstützen. - Abschlussphase

Funders arbeitet nach dem «Alles-oder-nichts-Prinzip»: Das Fundingziel muss vollständig eingesammelt werden. Das Geld wird 25 Arbeitstage nach erfolgreicher Projektbestätigung auf das Konto ausbezahlt. - Erfolg feiern und Danke sagen

Projektrealisation kann beginnen und die Gegenleistung müssen versendet werden.

Crowdlending

- Entwurfsphase

- Definierung des Finanzierungsziels (Kreditbetrag, Zinssatz und Laufzeit)

- Vorbereitung der Unterlagen (Jahresabschlüsse, Budget usw.) und ihre Bewertung

- Auktionsphase

Kreditgebote werden abgegeben. Ein Kredit kommt nur zustande, wenn das Finanzierungsziel zu 100% erreicht wird. - Abwicklungsphase

Auszahlung durch Lastschrift oder Banküberweisung an den Starter. - Kreditphase

Rückzahlungen (Tilgung und Zinsen) erfolgen via Plattform an die Funde.

creditworld wurde im Jahr 2015 gegründet und bietet Finanzierungslösungen für Schweizer KMU in Zusammenarbeit mit institutionellen Investoren aus der Schweiz wie Versicherungen, Pensionskassen, Family Offices, etc.

creditworld hat seit der Gründung Finanzierungen im Wert von über CHF 100 Millionen in mehr als 100 Projekten erfolgreich abgewickelt. Der Fokus liegt auf Schweizer kleinen und mittelgrossen Unternehmen, welche einen Finanzierungspartner suchen. Die möglichen Finanzierungsgrössen beginnen bei CHF 100’000 und gehen bis zu CHF 10 Millionen.

creditworld macht in einem ersten Schritt eine Kurzprüfung basierend auf mindestens zwei Jahresabschlüssen. Der Antragsteller erhält spätestens nach 48 Stunden eine Einschätzung, ob die Finanzierung grundsätzlich machbar ist. Im Anschluss wird eine detaillierte Due Dilligence und individuelle Strukturierung durchgeführt.

Seit dem Jahr 2017 bietet Crowd4Cash Privatkredite und KMU-Kredite. Speziell im KMU-Segment bietet Crowd4Cash neben traditionellen KMU-Krediten weitere Dienstleistungen im Sinne eines one-stop Shop-Konzepts an. So unterstützt Crowd4Cash beispielsweise Point of Sales (PoS) bei Ratenzahlungsangeboten. Dabei lagert der Shop die Ratenzahlung an Crowd4Cash aus.

Als one-stop shop für KMU bietet Crowd4Cash seinen Partnern zusätzlich eine Rechnungslösung (mit Ratenzahlungsoption) für E-Commerce und ein Rechnungs-Outsourcing (Factoring-Format) an.

Zielgruppe für die Kreditnehmer sind:

- Privatpersonen

- KMU

- PoS für eine Ratenzahlungslösung (LaaS) für KMU.

Auf der Plattform Crowd4Cash wurden 750 Projekte erfolgreich abgeschlossen und CHF 68’221’100 eingesammelt.

- Kreditantrag. Dazu benötigt Crawd4Cash die letzten zwei Jahresabschlüsse, ID-Kopie des wirtschaftlich Berechtigten.

- Kreditprüfung.

- Bewilligung.

- Finanzierung.

- Vertragserstellung und -unterzeichnung.

- Einzahlung durch Anleger.

- Auszahlung.

I Believe In You ist eine Sport-Crowdfunding Plattform und unterstützt seit 2013 Sportler jeden Alters/Niveaus sowie Sportorganisationen wie Vereine oder Eventveranstalter bei der Finanzierung ihrer Projekte.

I Believe You funktioniert nicht nur in der Schweiz, sondern auch in Frankreich und Österreich.

Die Nutzer der Plattform können auch zusätzliche Unterstützungen wie Postfinance oder Mobiliar von den Partnern erhalten.

Zielgruppe für die Kreditnehmer sind:

- Sportler

- Sportvereine

- Sportorganisationen

I Believe In You hat über 3000 Sport-Projekte unterstützt und dabei CHF 17’000’000 eingesammelt.

- Registrierung auf der Seite

- Erstellung des Projektes mit dem Coaching des Teams «I believe in you»

- Vereinbarung des finanziellen Ziels und der Zeitspanne in der man dieses erreichen will

- Überlegung der Gegenleistungen

- Finanzierungsphase

- Auszahlung, falls das Ziel erreicht wird

Im Anhang finden Sie eine ausführliche Analyse sämtlicher oben genannter Schweizer Crowdfunding Plattformen.

Laden Sie sich die Tabellen mit vollständigem Vergleich herunter.

Weitere interessante Artikel zum Thema finden Sie hier:

27426