Kapitalerhöhung AG/GmbH: Wirtschaftliche und rechtliche Aspekte

Fast jedes Unternehmen wird ab und an im Zuge seiner Entwicklung mit der Notwendigkeit konfrontiert, sein Eigenkapital zu erhöhen. Planen Sie grössere Investitionen, möchten Sie die Kreditwürdigkeit verbessern oder sehen Sie Optionen, Ihr Unternehmen weiterzuentwickeln? Wenn Sie diese Fragen positiv beantworten, ist die Wahrscheinlichkeit gross, dass Ihr Unternehmen eine Kapitalerhöhung benötigt. In diesem Fall sollten Sie wichtige rechtliche und wirtschaftliche Aspekte nicht ausser Acht lassen, die wir Ihnen im Folgenden umfassend darlegen möchten.

Was versteht man unter einer Kapitalerhöhung?

Bei einer Kapitalerhöhung handelt es sich im weit gefassten Sinne um Massnahmen eines Unternehmens, die sich auf die Vergrösserung des Eigenkapitals konzentrieren. Dieser Vorgang ist nur auf Kapitalgesellschaften anwendbar.

Wann benötigt ein Unternehmen eine Kapitalerhöhung?

Steigerung der Kreditwürdigkeit

Steigerung der Kreditwürdigkeit

In einigen Fällen empfiehlt es sich für ein Unternehmen, die Eigenkapitalquote zu erhöhen, um beispielsweise Anforderungen der Banken im Zuge einer Kreditanfrage zu erfüllen. Das Verhältnis zwischen Eigen- und Fremdkapital ist für Kreditinstitute ein wichtiger Faktor bei der Bewertung von Risiken.

Grössere Kapitalanlagen

Grössere Kapitalanlagen

Um grössere Investitionen zu tätigen, sind häufig finanzielle Ressourcen notwendig.

Schuldentilgung

Schuldentilgung

Schulden des Unternehmens werden durch den Einsatz eigener Mittel der Gesellschafter kompensiert. In manchen Fällen wird der Finanzaufwand dadurch gesenkt und der Gewinn gesteigert.

Änderung der Rechtsform

Änderung der Rechtsform

Wenn eine GmbHDie Gesellschaft mit beschränkter Haftung (GmbH) ist eine der beliebtesten Gesellschaftsformen in der Schweiz. Im Gegensatz zur Aktiengesellschaft (AG) ist... Mehr in die Rechtsform einer AGDie Aktiengesellschaft (AG) ist eine der bekanntesten und am häufigsten genutzten Rechtsformen für Unternehmen. Sie wird insbesondere dann genutzt, wenn... Mehr wechseln möchte, jedoch die gesetzlichen Mindestkapitalanforderungen der neuen Rechtsform nicht erfüllt, muss das Eigenkapital erhöht werden.

Das Stammkapital einer GmbH muss mindestens CHF 20’000 betragen, während die minimale Eigenkapitalbasis für eine AG CHF 100’000 erfordert.

Falls Sie sich Gedanken über die Kapitalerhöhung in Ihrem Unternehmen machen, lassen Sie sich von echten Experten in diesem Bereich beraten.

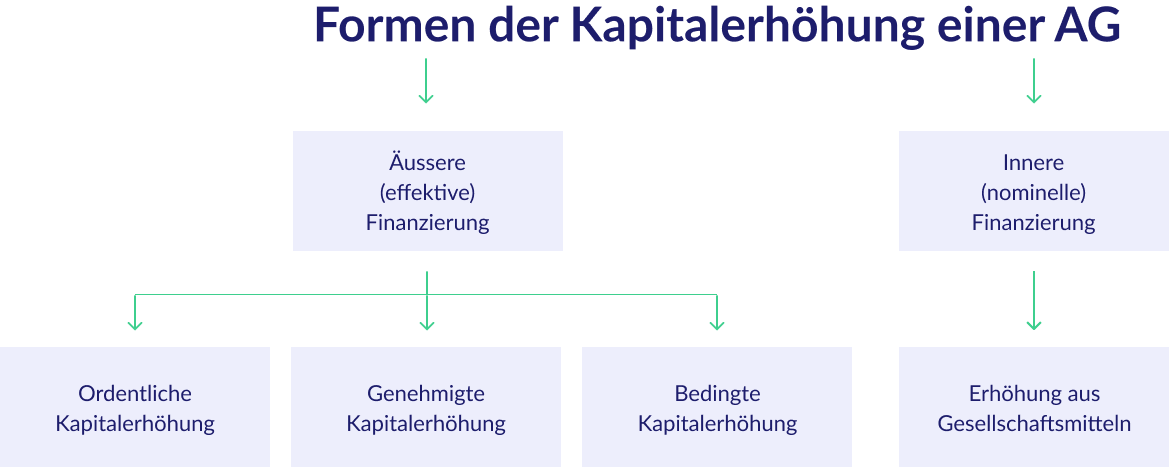

Formen der Kapitalerhöhung einer AG

Ordentliche Kapitalerhöhung

Bei einer ordentlichen Kapitalerhöhung werden neue Aktien einer AG ausgegeben. Mit der Platzierung der neuen Aktien erhält die AG zusätzliche finanzielle Ressourcen und kann damit das Eigenkapital erhöhen.

Ablauf einer ordentlichen Kapitalerhöhung:

- Beschluss der Gesellschafterversammlung (GV-Beschluss) und Beauftragung des Verwaltungsrates (VR);

- Ausgabe der neuen Aktien innerhalb von maximal drei Monaten nach dem GV-Beschluss und nachfolgender Liberierung;

- Kapitalerhöhungsbericht des VR und Prüfung durch den Revisor;

- Feststellungsbeschluss des VR und Statutenänderung;

- Handelsregistereintragung.

Der Kapitalerhöhungsbeschluss muss von mindestens zwei Dritteln der vertretenen Stimmen sowie von der absoluten Mehrheit des gesamten gezeichneten Kapitals gefasst werden. Öffentliche Beurkundung ist erforderlich.

Die wesentlichen Punkte des GV-Beschlusses:

- Der gesamte Nennbetrag der Kapitalerhöhung;

- Art, Anzahl und Nennwert der neuen AG-Aktien;

- Emissionspreis und Start der Dividendenberechtigung;

- Beschränkung der Übertragbarkeit neuer Namensaktien.

Bisherige Aktionäre erhalten bei einer Kapitalerhöhung die Option, ihren Beteiligungsanteil zu wahren. Jeder Aktionär hat Anspruch auf den Anteil der neu ausgegebenen Aktien, der seiner bisherigen Beteiligung entspricht. Es handelt sich dabei um das sogenannte Bezugsrecht.

Bei der neuen Aktienausgabe stehen den bisherigen Aktionären drei Optionen zur Auswahl:

- Ausübung des Bezugsrechts und folglich die Liberierungspflicht für das gezeichnete KapitalKapital ist ein Begriff aus der Finanzwelt und umfasst die verschiedenen Arten von Vermögen, die von Unternehmen oder Einzelpersonen genutzt... Mehr;

- Verzicht auf die Anwendung des Bezugsrechts;

- Weiterverkauf des Bezugsrechts.

Sowohl die Aktionäre einer AG als auch die Gesellschafter einer GmbH können ihre Beteiligung in unterschiedlicher Form einzahlen.

- Barkapital;

- Einbringung von Vermögensgegenständen als Sacheinlage;

- Verrechnung eines Darlehens.

Wird die erste Zahlungsform gewählt, muss die Einlage auf einem Sperrkonto hinterlegt werden. Bei einer Erhöhung vom gezeichneten Kapital mittels Sacheinlage leistet der Gesellschafter seinen Beitrag durch Einbringung von Vermögenswerten, die zwangsläufig eine offizielle Bewertung benötigen.

Beispiel einer ordentlichen AG-Kapitalerhöhung:

Die AG verfügt bisher über 1000 Aktien AG zu einem Nennwert von CHF 100, aktueller Kurs CHF 200. Die Gesellschaft beabsichtigt, das AG-Kapital durch Ausgabe von 200 Aktien zum Nennwert von CHF 100 und einem Ausgabepreis von CHF 180 zu erhöhen. Die Summe von 200 x 100 = CHF 20’000 wird als gezeichnetes Kapital verbucht, während der Rest von 200 x 80 = CHF 16’000 als Kapitalrücklage zählt.

Genehmigte Kapitalerhöhung

Dieser Rechner für eine Kapitalerhöhung dient zur Erleichterung der Kapitalbeschaffung. Bei der genehmigten Kapitalerhöhung erhält der VR einer AG die Vollmacht, das Eigenkapital der AG ohne GV-Beschluss zu erhöhen. Die GV ermächtigt den VR, das Aktienkapital innert einer Frist und im Rahmen einer maximalen Summe zu erhöhen. Es bedarf in diesem Zeitraum keiner weiteren Zustimmung der GV. Diese Form der Kapitalerhöhung ermöglicht es einer AG, neue Aktien auszugeben ohne dafür jedes Mal eine GV abhalten zu müssen, da deren Einberufung häufig mit grossem Aufwand verbunden ist.

Ablauf der genehmigten Kapitalerhöhung:

- Ermächtigungsbeschluss der Aktionäre zugunsten des VR;

- Handelsregistereintragung der Statutenänderung;

- Beschluss des VR über Kapitalerhöhung der AG;

- Aktienzeichnung und Liberierung;

- Kapitalerhöhungsbericht des VR und folgende Prüfung dieses Berichtes durch den Revisor;

- Feststellungsbeschluss des VR, Statutenänderung und Handelsregister-eintragung.

Wesentliche Vorgaben der genehmigten Kapitalerhöhung:

- Das genehmigte Kapital darf die Hälfte des bisherigen Aktienkapitals nicht übersteigen;

- Die Ermächtigung des VR ist per Gesetz auf zwei Jahre befristet;

- Die Aktionäre dürfen ihr Bezugsrecht ausüben.

- Um die Flexibilität der Gesellschaft zu erhöhen, auf Änderungen am Kapitalmarkt reagieren zu können;

- Zur Ausgabe von Mitarbeiteraktien der AG.

Beispiel einer genehmigten AG-Kapitalerhöhung:

Die AG vollzieht eine Kapitalerhöhung, die in drei Schritten durchgeführt wird. Am 01.02.2020 fand die GV statt. 79% der Aktionäre der AG stimmen zu, die Ermächtigung der Kapitalerhöhung auf VR zu übergeben. Während des aktuellen Jahres sind bereits drei Aktienausgaben durchgeführt worden. Der Nennwert der Aktien – CHF 10, der Ausgabewert – CHF 12, 12.5 und 13.0 für jede entsprechende Ausgabe. Die Anzahl der neu ausgegebenen Aktien belief sich auf 90’000, bzw. 30’000 für jede einzelne Ausgabe. Insgesamt buchte die AG Kapitalerhöhungen des gezeichneten Kapitals in Höhe von CHF 900’000 (90’000 X 10) und Erhöhung der Rücklagen in Höhe von 30’000 X 2 + 30’000 X 2.5 + 30’000 X 3 = CHF 225’000.

Bedingte Kapitalerhöhung

Eine bedingte Kapitalerhöhung bedeutet die Kapitalerhöhung einer AG durch eine spätere Umwandlung von Fremd- in Eigenkapital. Die Halter von Anleihen der AG tauschen somit ihre Forderungen in Beteiligungsrechte ein. Infolgedessen wird das Fremdkapital der Gesellschaft in AG-Eigenkapital übertragen.

In der Praxis erfolgt dieser Wechsel durch eine Umwandlung der vorher von der AG ausgegebenen Anleihen. Es existieren zwei Formen von Anleihen, wodurch eine AG eine bedingte Kapitalerhöhung realisieren kann:

- Wandelanleihe. Diese Anleihen sind abgeschlossen, sobald der jeweilige Anleger sein Wandlungsrecht ausgeübt hat.

- Optionsanleihe. Diese Anleihen sind im Gegenteil zu Wandelanleihen stets bis zum Ende der Laufzeit und unabhängig von der Ausübung der Option gültig. Beim Kauf von Optionsanleihen erwerben Investoren zusätzliche Ankaufsrechte zum Erwerb von Aktien der AG.

Für eine AG ist eine bedingte Kapitalerhöhung besonders attraktiv, weil sie das Fremdkapital mit niedriger Verzinsung erhält. Der Käufer der Anleihen akzeptiert die niedrige Verzinsung, weil er damit das Recht erhält, seine Forderung zukünftig gegenüber AG-Aktien einzutauschen. Zum einen verfügt der Käufer über die Garantie der Mindestverzinsung, zum anderen hat er die Option einer Kapitalbeteiligung an der AG und folglich das Recht auf Dividende, falls die Gesellschaft erfolgreich ist. Nachteil dieser Finanzierungsart für eine AG ist die Ungewissheit, ob die Umwandlung von Fremdkapital in Eigenkapital tatsächlich stattfindet. Denn die Kapitalerhöhung geschieht lediglich unter der Voraussetzung, dass der Käufer seine Forderungen ausübt.

Ablauf der bedingten Kapitalerhöhung:

- GV-Beschluss;

- Handelsregistereintragung über die Statutenänderung;

- Ausübung der Optionsrechte;

- Prüfung der Durchführung der AK-Erhöhung durch den Revisor;

- Feststellungsbeschluss des VR und Anpassung der Statuten;

- Handelsregistereintragung;

- Streichung einer Statutenbestimmung über das bedingte Kapital.

- Die Erhöhung vom Nennbetrag des Aktienkapitals darf die Hälfte des bisherigen Aktienkapitals nicht übersteigen;

- Die geleisteten Einlagen müssen mindestens dem Nennwert entsprechen;

- Die Aktionäre behalten Aktienrechte bzw. Bezugsrechte. D.h., wenn Anleihen mit den Wandelrechten ausgegeben werden, müssen diese Obligationen vorweg den Aktionären entsprechend ihrer bisherigen Beteiligung zur Zeichnung angeboten werden. Dieses Vorwegzeichnungsrecht kann beschränkt oder aufgehoben werden, falls ein wichtiger Grund vorliegt.

- Bei der Ausgabe von Belegschaftsaktien. Es ist vorgesehen, dass sich Mitarbeiter am Unternehmen beteiligen.

- Verschmelzung von zwei oder mehr AGs.

Beispiel einer bedingten AG-Kapitalerhöhung:

Eine AG hat 100 Wandelanleihen ausgegeben, Laufzeit – 5 Jahre, Nennwert CHF 1000. Der Nennwert der ehemals ausgegebenen Aktien beträgt CHF 60, Marktwert – CHF 90. Die Wandelanleihe ermächtigt den Halter der Anleihen, für jede Anleihe 10 Aktien zu beziehen. Wegen der Emission der Wandelanleihen produziert die AG ein bedientes Kapital in Höhe von CHF 60’000. In der BilanzDie Bilanz ist eine wichtige Finanzaufstellung, die die Vermögens-, Schulden- und Eigenkapitalverhältnisse eines Unternehmens zum Ende eines Geschäftsjahres darstellt. Sie... Mehr der AG bleibt das gezeichnete Kapital zunächst unverändert. Das bedingte Kapital in Höhe von CHF 60’000 wird jedoch im Handelsregister eingetragen. Bei der Ausgabe bucht die AG eine Verbindlichkeit in Höhe von CHF100’000 (100 X 1000). Nach einer Laufzeit von 5 Jahren erhöht sich das gezeichnete Kapital der AG durch die Wandlung um CHF 60’000, während der Rest – CHF 40’000 – als Kapitalrücklage verbucht wird. Gleichzeitig streicht die Gesellschaft Verbindlichkeiten in Höhe von CHF 100’000.

Nominelle Kapitalerhöhung

Bei einer nominellen Kapitalerhöhung (aus Gesellschaftsmitteln) werden freie Rücklagen eines Unternehmens in gezeichnetes Kapital transformiert. Während bei den anderen Kapitalerhöhungsarten frisches Geld von Investoren generiert wird, findet bei der nominellen (formellen) Kapitalerhöhung eines Unternehmens lediglich eine Verschiebung innerhalb der Bilanz ohne Zufluss neuer Mittel statt. Die Mittel zur Kapitalerhöhung stammen aus realisierten Gewinnen.

Der Vorgang der nominellen Kapitalerhöhung ähnelt der ordentlichen Erhöhung des Kapitals. Der Unterschied liegt in der Liberierung, da es keinen echten Zufluss neuer Mittel durch die Ausgabe neuer Aktien der AG gibt. Die Gesellschaft schüttet sogenannte Gratisaktien an die bisherigen Aktionäre aus.

Obwohl die nominelle Kapitalerhöhung dem Unternehmen keine zusätzliche Mittel liefert, gibt es einige Gründe, weswegen Unternehmen diese Transformation umsetzen.

- Um den Aktienkurs billiger zu gestalten (für AG). Da das gleichgebliebene Gesamtkapital auf eine höhere Anzahl von AG-Aktien verteilt wird, resultiert daraus im Endeffekt ein Rückgang des Aktienkurses der AG;

- Um ein angemessenes Verhältnis zwischen Stammkapital und Gesamtkapital zu produzieren;

- Für niedrigere, optisch erwünschte Dividendensätze. Die Dividendensätze werden gesenkt, weil sich die künftigen Gewinne auf eine breitere Kapitalbasis beziehen;

- Um die Kreditwürdigkeit zu steigern. Zum einen bedeutet die Umwandlung einer Rücklage ins Stammkapital, zum anderen erhält die Gesellschaft zusätzliche Luft bei der Bildung zusätzlicher Rücklagen und einer Steigerung des zukünftigen gesamten Eigenkapitals. Dieser Vorgang erhöht letztlich die Eigenkapitalquote. Diese höhere Eigenkapitalquote spielt eine wichtige Rolle bei der Bewertung der Kreditwürdigkeit.

Der Börsenkurs der bisherigen Aktien der AG fällt im gleichen Verhältnis durch die Herausgabe von Gratisaktien. Der Aktienkurs sinkt um den sogenannten «R-Faktor», der nach folgender Formel berechnet wird:

R-Faktor = Anzahl von bestehenden Aktien / Anzahl von neuen AktienAktienkurs neu = Aktienkurs alt x R-Faktor

Beispiel einer nominellen AG-Kapitalerhöhung:

Das AG Kapital beträgt CHF 100’000 und wird durch Umwandlung von Kapitalrücklagen um CHF 20’000 erhöht. Aktienkurs vor der Erhöhung – CHF 500.

R-Faktor = 100’000 / 120’000 = 0.833

Aktienkurs nach der Kapitalerhöhung = 500 x R-Faktor = 500 x 0.833 = CHF 416.67

Benötigen Sie Hilfe bei der Buchhaltung? Oder brauchen Sie einen Experten zur Kontrolle Ihrer Buchhaltung? Wählen Sie aus mehr als 2600 Treuhändern in unserer Datenbank.

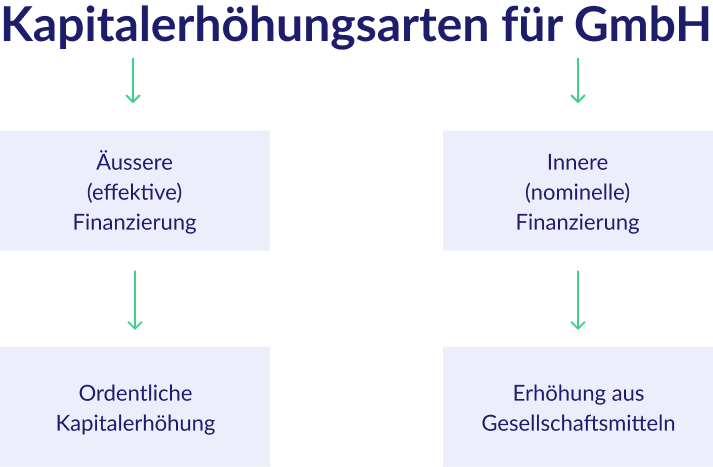

Besonderheiten der Kapitalerhöhung einer GmbH

Im Gegensatz zur AG sind für GmbHs genehmigte und bedingte Kapitalerhöhungen nicht zulässig. Wenn eine GmbH ihr Eigenkapital erhöhen will, stehen lediglich zwei Optionen zur Verfügung – entweder eine ordentliche oder eine nominelle Kapitalerhöhung.

Der Vorgang der Kapitalerhöhung ist vierstufig ausgestaltet:

- Kapitalerhöhungsbeschluss der GV. Nach dem Gesetz muss die GmbH- oder AG- Kapitalerhöhung innerhalb von drei Monaten umgesetzt werden;

- Einzahlung der neuen Stammanteile;

- Kapitalerhöhungsbericht und Prüfungsbestätigung;

- Handelsregistereintragung.

Ein Kapitalerhöhungsbericht der Geschäftsführer ist bei jeder Kapitalerhöhung einer GmbH erforderlich. Der Kapitalerhöhungsbeschluss muss von mindestens zwei Dritteln der vertretenen Stimmen sowie von der absoluten Mehrheit des gesamten Stammkapitals gefasst werden.

GV-Beschluss muss öffentlich beurkundet sein und folgende wesentliche Punkte beinhalten:

- Den Nennbetrag;

- Die Form der Einlagen;

- Den Beginn der Dividendenberechtigung;

- Im Fall von Sacheinlagen: Gegenstand, Bewertung, Name des Einlegers sowie die ihr/ihm zukommenden Stammanteile.

Beispiel der Kapitalerhöhung einer GmbH:

Die GV einer GmbH, die aus zwei Gründern besteht, hat die Entscheidung getroffen, das Stammkapital durch Einbringung eines weiteren Gesellschafters zu erhöhen. Das Stammkapital beträgt CHF 50’000. Beteiligungsanteil des Gründers 1 – CHF 30’000 (60%) und des Gründers 2 – CHF 20’000 (40%). Der neue Gründer wird sich mit Sachanlagen an der GmbH beteiligen, deren Bewertungswert gleich CHF 20’000 ist. Nachdem die Statutenänderung registriert wurde, werden die Beteiligungsanteile der Gründer folgendermassen aussehen: Gründer 1 – 42.86%, Gründer 2 – 28.57%, Gründer 3 – 28.57%, die Summe des Stammkapitals beläuft sich auf CHF 70’000.

Die Abläufe der nominellen Kapitalerhöhung in einer GmbH und in einer AG ähneln sich.

Fazit

- Das Thema der Kapitalerhöhung betrifft nahezu jedes Unternehmen im Laufe seiner Entwicklung – vor allem aber AGs und GmbHs.

- Kapitalerhöhungen erfolgen entweder durch den Zufluss neuer Mittel oder durch die Verschiebung der bestehenden Gesellschaftsmittel des Unternehmens.

- Es bestehen drei Formen der Kapitalerhöhung als Mittelzufluss – die ordentliche, die genehmigte und die bedingte Kapitalerhöhung sowie mit der nominalen Kapitalerhöhung nur eine Form, die sich aus den bestehenden Gesellschaftsmitteln finanziert.

- Eine Kapitalerhöhung beginnt mit dem GV-Bericht und endet mit den Änderungen der Statuten sowie der Eintragung ins Handelsregister.

- Das Gesetz schützt die bisherigen Aktionäre und Gesellschaftsführer bei einer neuen Kapitalerhöhung durch die Bezugsrechte.

- Aktionäre und Gesellschaftsführer können ihre Beteiligungsanteile in unterschiedlicher Form einzahlen: Flüssige Mittel (Barkapital), Einbringung von Vermögensgegenständen oder Verrechnung eines Darlehens.

Weitere interessante Artikel zum Thema finden Sie hier:

33390

Danke für den spannenden und verständlichen Üeberblick!!!›

Eine Passage verstehe ich aber nicht: «Für niedrigere, optisch erwünschte Dividendensätze. Die Dividendensätze werden gesenkt, weil sich die künftigen Gewinne auf eine breitere Kapitalbasis beziehen;»

Warum sollen tiefere Dividendensätze wünschenswert sein? Ein Investor sagt doch, oh wow, hohe Dividende, also ist die Aktie günstig bewertet und das Geschäftsmodell wirft einen hohen Cash Flow ab….und kauft die Aktie… oder nicht? Was ist hier gemeint? Merci für eine kurze Erklärung.

Eine tiefe Dividende bzw. -rendite soll Dem Investor zeigen, dass es sich um eine spannende «Growth Stock» handelt. Diese haben typischerweise keine oder nur eine geringe Dividende. Denke aber nicht, dass man als Grosskonzern einfach die Dividende kürzen und dann prahlen kann, man sei nun auf dem «Growth-Pfad» …LOOL