Debitoren- und Kreditorenbuchhaltung: das Wichtigste in Kürze!

Update des Artikels vom

Wollen Sie als Unternehmensgründer riskieren, dass Ihr Unternehmen schon zu Beginn der Geschäftstätigkeit Bankrott geht? Sicher nicht. Dieses Risiko ist jedoch speziell am Anfang hoch, wenn die Liquidität des Unternehmens begrenzt ist und Debitoren oder Kreditoren in der Buchhaltung nicht präzise geführt werden. Vor allem wird es kritisch, wenn Rechnungen von Kunden nicht ordnungsgemäss beziehungsweise überhaupt nicht bezahlt werden.

Oder stellen Sie sich vor, wie heikel es für Sie werden kann, wenn relativ hohe Geldstrafen gezahlt werden müssen, weil versehentlich vergessen wurde, die eine oder andere Rechnung pünktlich zu bezahlen.

Um die oben beschriebenen Situationen zu vermeiden, müssen die gestellten Rechnungen und erhaltene Zahlungen ordnungsgemäss kontrolliert werden. In dieser Hinsicht spielt die Wahl der optimalen Buchungsmethode eine Schlüsselrolle. Zu Beginn der Geschäftstätigkeit, wenn die Grösse des Unternehmens es noch zulässt, kann man noch entscheiden, ob dafür eine Offenpostenbuchhaltung geführt oder direkt eine Debitoren-/Kreditoren-Buchhaltung eingeführt wird.

Was ist der Unterschied zwischen der Offenposten- und Debitoren- / Kreditoren-Buchhaltung?

Bei der Offenpostenbuchhaltung werden Zahlungen erst dann verbucht, wenn sie tatsächlich getätigt wurden, während bei der Debitoren- / Kreditoren-Buchhaltung Debitoren und Kreditoren stets laufend erfasst werden. In anderen Worten stellt sich die Offenpostenbuchhaltung als eine relativ simple Form der Buchhaltung dar, da lediglich die liquidierten Rechnungen (sowohl von Ihnen als auch vom Kunden) in der Buchhaltung eingebucht werden. Weitere Information dazu kann man auf diesem KMU-Portal unter folgendem Link finden.

Für welche Option man sich entscheiden muss, wird im Art. 957 OR geregelt.

Wir werden uns aber hauptsächlich auf die Debitoren- und Kreditorenbuchhaltung konzentrieren, da diese Buchhaltungsvariante in der Praxis häufig zum Einsatz kommt.

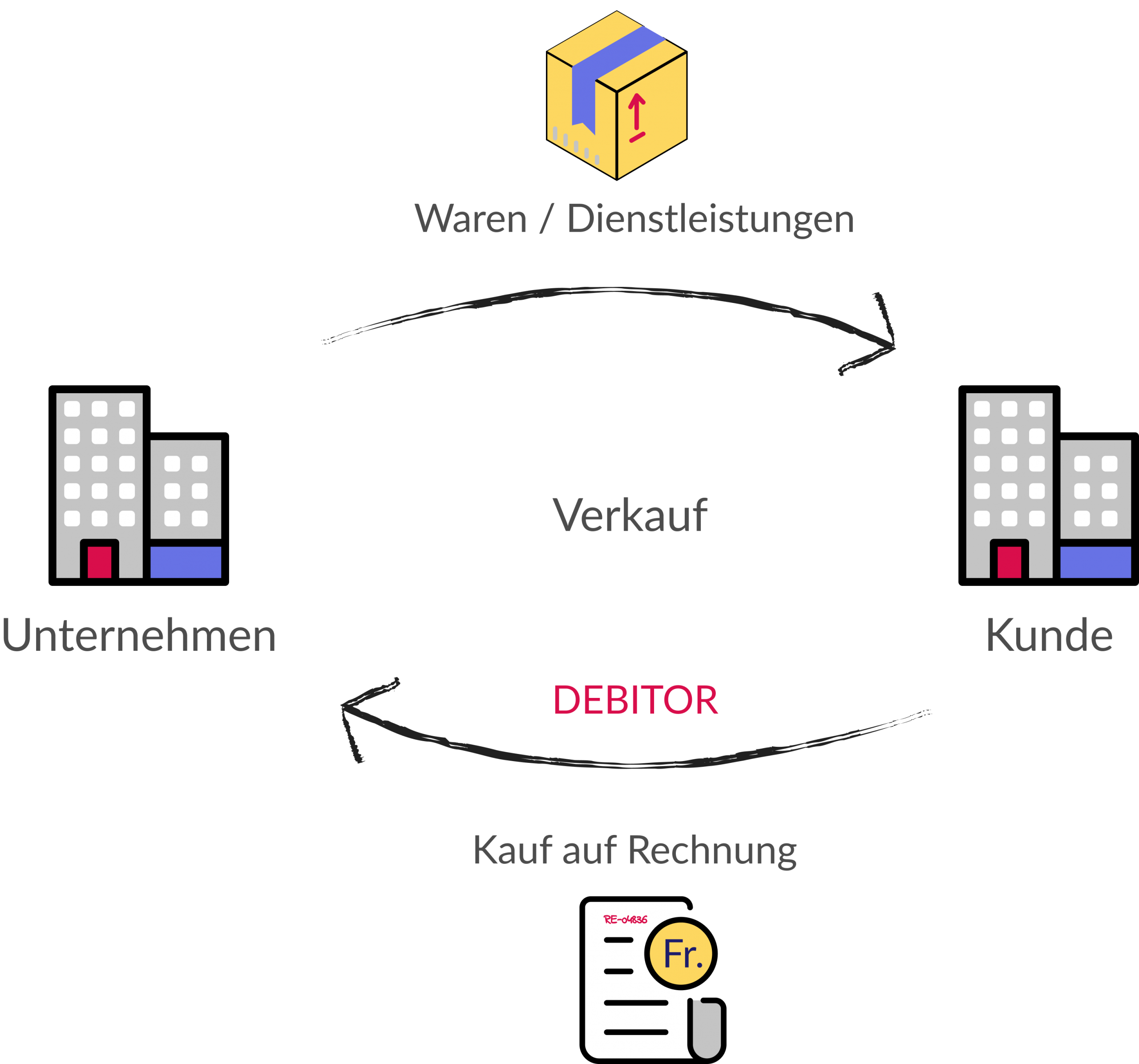

Debitorenbuchhaltung und Debitorenmanagement

Bei der Debitorenbuchhaltung handelt es sich vor allem um die ordnungsgemässe Erfassung und folgende Überwachung der an Kunden ausgestellten Rechnungen – sprich Ausgangsrechnungen.

Damit die Liquidität Ihres Unternehmens auf einem akzeptablen Niveau gehalten wird, sollten Zahlungseingänge pünktlich kontrolliert werden. Diese Kontrolle wird als Debitorenmanagement bzw. Forderungsmanagement bezeichnet. Zur Verwaltung wird für jeden einzelnen Debitor ein separates Konto in der Buchhaltung geführt. Sämtliche gestellten Rechnungen und alle erhaltenen Zahlungen werden darin gebucht.

Wenn Kunden Ihre Rechnungen nicht rechtzeitig begleichen, müssen Massnahmen wie z.B. Zahlungserinnerungen oder Mahnungen ergriffen werden. Es kann jedoch auch vorkommen, dass entweder das Zahlungsverhalten des Kunden äusserst schlecht ist oder er Konkurs angemeldet hat. Unter Umständen wird die Rechnung dann gar nicht mehr beglichen. Es gehört zu den zentralen Aufgaben der Debitorenbuchhaltung, eine derartige Situation rechtzeitig zu erkennen oder sogar vorauszusehen.

Forderungsausfälle können folgendermassen gelöst werden:

Die Forderungen können einem Anwalt oder einem Inkasso-Unternehmen übergeben werden.

Das Unternehmen kann solche Forderungen speziellen Factoring-Unternehmen weiterverkaufen.

Diese Forderungen können über das Konto «Wertberichtigungen Forderungen» abgeschrieben werden.

Um sich vor derartigen Verlusten im Voraus durch «Wertberichtigungen» zu schützen, bauen Unternehmen ein Delkredere auf. Ein Delkredere stellt ein Wertberichtigungskonto für erfahrungsgemäss geschätzte Zahlungsausfälle dar. Je nachdem, ob der Schuldner inländisch oder ausländisch ist, genehmigen die Steuerbehörden ein entsprechendes Delkredere von pauschal 5% und 10% der Forderungen.

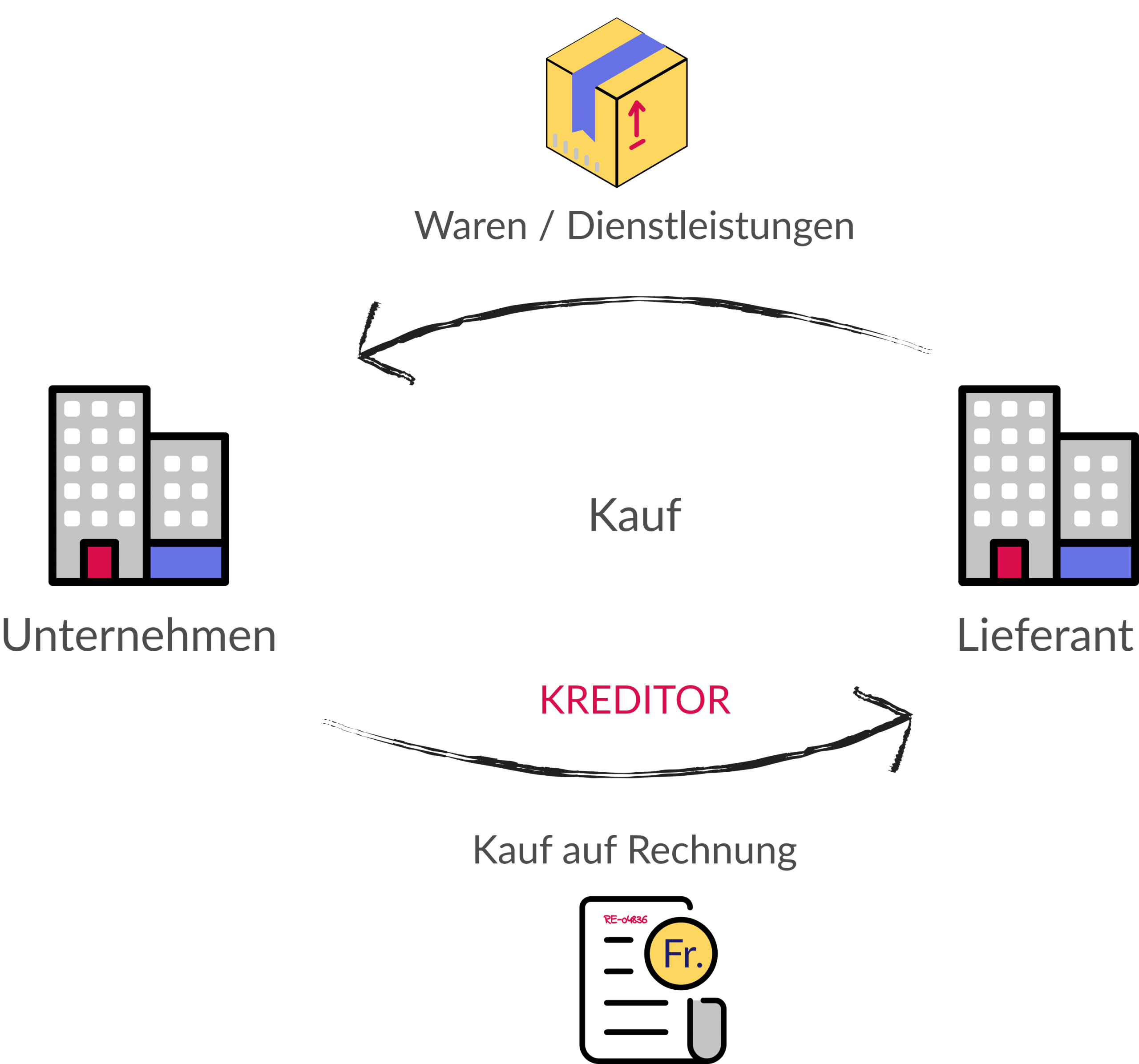

Kreditorenbuchhaltung und Kreditorenmanagement

Bei der Kreditorenbuchhaltung versteht man vor allem die ordnungsgemässe Erfassung und folgende Überwachung der von Lieferanten ausgestellten Rechnungen – sprich Eingangsrechnungen. In diesem Fall handelt es sich eigentlich um eine Art kurzfristiges Darlehen. Einerseits möchte man die Zahlungen so lange wie möglich hinausschieben, ohne zusätzliche Kosten zu produzieren. Andererseits sollte aber auch gewährleistet sein, dass sämtliche Waren und Dienstleistungen pünktlich und in angemessener Qualität an Sie geliefert werden. Das ist die zentrale Frage des Kreditorenmanagements.

Wenn eine präzise Unternehmens-Buchhaltung geführt wird, lassen sich auf dem Kreditorenkonto sämtliche Verbindlichkeiten erkennen. Im Hauptbuch stehen die Gesamtsummen aus dem Nebenbuch. So erhält man zwar einen ersten Überblick auf die Gesamtsituation, kommt jedoch damit nicht viel weiter. Deshalb führt man ein Nebenbuch (Hilfsbuch), um den Geldfluss im Zusammenhang mit jedem einzelnen Lieferanten (Kreditors) detailliert analysieren zu können. Die Führung eines derartigen Nebenbuchs wird als Debitorenbuchhaltung bezeichnet.

Zur Verwaltung wird für jeden einzelnen Kreditor ein separates Konto in der Buchhaltung geführt. Sämtliche erhaltene Rechnungen und alle ausgeführten Zahlungen mit dem Eintrag den entsprechenden Zahlungsfristen werden darin gebucht.

FAQ zu Debitoren und Kreditoren in der Buchhaltung

Was versteht man unter Debitoren?

Unter Debitoren versteht man in der Buchhaltung Forderungen gegenüber Kunden, die sich aus Lieferungen und Leistungen Ihres Unternehmens ergeben. Das Konto «Debitoren» zeigt auf, welche Rechnungen Ihre Kunden noch nicht beglichen haben beziehungsweise welcher Anteil Ihrer Forderungen noch nicht eingegangen ist.

Was versteht man unter Kreditoren?

Kreditoren stellen in der Buchhaltung das Gegenteil der Debitoren dar. Hier geht es darum, wem Sie Geld schulden.

Als Unternehmer schulden Sie Unternehmen Geld, die Ihnen Waren oder Dienstleistungen liefern, also Ihre Lieferanten sind. Je später Lieferantenrechnungen beglichen werden müssen, desto mehr Geld steht Ihnen kurzfristig zur Verfügung und umso länger kann die Liquidität Ihres Unternehmens gesichert werden.

Welche Vorteile bringt die Offenpostenbuchhaltung mit sich?

Zu den Vorteilen der Offenpostenbuchhaltung gehören:

- Einfachheit

- Zeitersparnis

Aufgrund dessen kommt die Offenpostenbuchhaltung, insbesondere bei kleineren Unternehmen mit einer überschaubaren Anzahl von Kunden- und Lieferantenbelegen häufig zum Einsatz. Bei dieser Methode werden Kundenrechnungen entweder in einem separaten Auftragsbearbeitungsprogramm oder manuell geführt.

Welche Vorteile bringt die Debitoren- und Kreditorenbuchhaltung mit sich?

Zu den Vorteilen der Debitoren- und Kreditorenbuchhaltung gehören:

- Hohe Transparenz bei Eingangs- und Ausgangsrechnungen

- Möglichkeit, eine grosse Menge an Zahlungseingängen und -ausgängen zu bewältigen

Diese Vorgehensweise ist besonders gewinnbringend, wenn es eine grosse Anzahl von Kunden- und Lieferantenbelegen gibt und die Rechnungen automatisch verbucht werden.

Wie werden Debitoren und Kreditoren in Geschäftsberichten ausgewiesen?

Beim Jahresabschluss werden die ausstehenden Debitorenforderungen auf der Aktivseite der BilanzDie Bilanz ist eine wichtige Finanzaufstellung, die die Vermögens-, Schulden- und Eigenkapitalverhältnisse eines Unternehmens zum Ende eines Geschäftsjahres darstellt. Sie... Mehr erfasst und als Teil des Umlaufvermögens im Konto «Forderungen aus Lieferungen und Leistungen (FLL)» ausgewiesen.

Die ausstehenden Rechnungen von Ihren Kreditoren werden dagegen auf der Passivseite der Bilanz als Teil des kurzfristigen Fremdkapitals im Konto «Verpflichtungen aus Lieferungen und Leistungen (VLL)» erfasst.

Sollten Sie weitere Fragen zum Thema «Debitoren- und Kreditoren-Buchhaltung» haben, können Sie sich an erfahrene Treuhänder wenden. Bei Bedarf können Sie bei Experten im Forum nachfragen.

Weitere interessante Artikel zum Thema finden Sie hier:

45379