Quellensteuer. Kennt Ihr Arbeitgeber die aktuellen Regelungen?

Sind Sie Ausländer und haben vor, in der Schweiz zu arbeiten? Oder sind Sie Schweizer Arbeitgeber und möchten ausländische Mitarbeiter einstellen? In diesem Fall ist das Thema «Quellensteuer» ein absolutes Must-Know für Sie.

Grundsätzlich ist das Schweizer Steuersystem dahingehend konzipiert, dass jeder Schweizer bzw. jeder Ausländer mit einer Niederlassungsbewilligung C jedes Jahr eine SteuererklärungEine Steuererklärung ist eine Dokumentation, die von Steuerzahlern eingereicht wird, um ihre Einkommenssteuer gegenüber den Steuerbehörden zu erklären. Die Steuererklärung... einreichen muss, in der alle Einkünfte und Abgaben angegeben sind. Viele ausländische Arbeitnehmer sind jedoch aufgrund unzureichender Kenntnisse der Steuergesetzgebung nicht selten mit diesem System überfordert. Unter anderem sieht das schweizerische Steuerrecht eine QuellensteuerDie Quellensteuer ist eine in der Schweiz erhobene Steuer, die auf Einkommen und Vermögen von Personen und Unternehmen erhoben wird.... Mehr auf die Besteuerung des Einkommens dieser Arbeitnehmer vor.

Bei der Quellensteuer handelt es sich um eine Steuer, die direkt vom Einkommen ausländischer Arbeitnehmer abgezogen wird. Der Arbeitgeber ist dafür verantwortlich, dass das auch funktioniert. Die Quellensteuer umfasst üblicherweise die Staats-, Gemeinde- und die direkte Bundessteuer sowie in der Regel auch die Kirchensteuer. Damit ist sichergestellt, dass der Mitarbeiter nicht in das Heimatland zurückkehrt, ohne zuvor Steuern in der Schweiz entrichtet zu haben.

Die Quellensteuer gilt als geeignetes Verfahren, um im Ausland ansässige Steuerpflichtige zu besteuern. Schliesslich wäre es rechtlich und sachlich kompliziert, das Steuererklärungsverfahren abzuschliessen, wenn sich die betreffende Person im Ausland befindet.

Wer ist quellensteuerpflichtig?

Quellensteuerpflichtig sind:

- Ausländische Arbeitnehmer mit steuerrechtlichem Wohnsitz oder Aufenthalt in der Schweiz, die aber noch nicht die Niederlassungsbewilligung (Ausweis C) besitzen – in der Regel handelt es sich um Arbeitnehmer mit einer Aufenthaltsbewilligung (Ausweis B) oder einer Kurzaufenthaltsbewilligung (Ausweis L).

- Personen ohne steuerrechtlichen Wohnsitz oder Aufenthalt in der Schweiz, die jedoch – wie beispielsweise Grenzgänger oder Wochenaufenthalter – in der Schweiz vorübergehend oder dauerhaft arbeiten.

- Auch im Ausland ansässige Mitglieder der Verwaltung oder Geschäftsführung von juristischen Personen mit Sitz oder tatsächlicher Verwaltung in der Schweiz (wenn die Vergütung für die Ausübung der Tätigkeit einem Dritten und nicht unmittelbar den Mitgliedern der Verwaltung oder der Geschäftsführung zufliesst).

Ausländer mit einer Bewilligung C zahlen keine Quellensteuer, weil sie der ordentlichen Selbstdeklaration unterliegen.

Was muss ich als Arbeitgeber beachten?

Der Arbeitgeber ist ein sogenannter Schuldner einer steuerbaren Leistung (SSL), weil er gesetzlich verpflichtet ist:

- die Quellensteuer beim für den Arbeitnehmer zuständigen Kantonalen Steueramt anzumelden;

- die fällige Steuer selbst zu berechnen und vom Monatslohn des Arbeitnehmers abzuziehen;

- die Lohnsumme des Arbeitnehmers regelmässig (je nach Höhe monatlich, quartalsweise oder jährlich) an das für den Arbeitnehmer zuständige Kantonale Steueramt zu melden und abzuführen;

- die Quellensteuer auf der Lohnabrechnung und dem Lohnausweis des Arbeitnehmers auszuweisen.

Aktuelle Regelungen zur Quellensteuer

Am 1. Januar 2021 traten neue Bestimmungen zur Quellenbesteuerung in Kraft, deren zentrales Ziel die Beseitigung von Ungleichbehandlungen zwischen quellenbesteuerten und ordentlich besteuerten Personen ist. Die Kantone sind verpflichtet, die Berechnung der Quellensteuern schweizweit zu vereinheitlichen. Detaillierte Informationen sind im Kreisschreiben Nr. 45, welches am 12. Juni 2019 publiziert wurde, zu finden.

Im Folgenden beschreiben wir die wichtigsten Änderungen in der Quellensteuerregelung für Arbeitgeber.

Abrechnungskanton

Der Arbeitgeber (SSL) hat die geschuldete Quellensteuer direkt mit dem anspruchsberechtigten Kanton und nach dessen Weisungen und Tarifen abzurechnen (107 DBG und Art. 38 StHG). Eine Quellensteuerabrechnung für sämtliche quellensteuerpflichtigen Personen über den Kanton des Sitzes oder der Betriebsstätte des Unternehmens bzw. des Arbeitgebers hinaus ist nicht mehr erlaubt und lediglich in Ausnahmefällen vorzunehmen. Dies zwingt einzelne Arbeitgeber dazu, ihr System umzustellen und sich unter Umständen mit einem Abrechnungsmodell auseinanderzusetzen, das im Kanton des Unternehmenssitzes nicht angewandt wird.

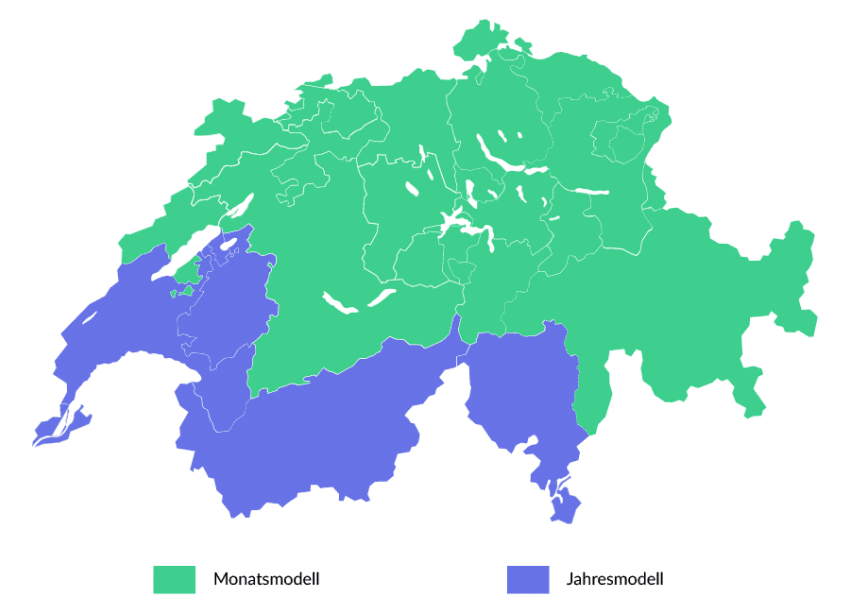

Je nach Kanton wird zwischen zwei Abrechnungsmodellen unterschieden: das Monatsmodell (wird von den meisten Kantonen angewendet) oder das Jahresmodell (wird von den Kantonen Tessin, Freiburg, Genf, Waadt und Wallis angewendet). Die Modelle sind verbindlich und werden von den entsprechenden Kantonen identisch abgerechnet.

Kantone gemäss dem Berechnungsmodell für die Quellensteuer

| Bei quellensteuerpflichtigen Arbeitnehmern mit steuerrechtlichem Wohnsitz oder Aufenthalt in der Schweiz | Bei im Ausland ansässigen quellensteuerpflichtigen Arbeitnehmern ohne Wochenaufenthalterstatus | Bei im Ausland ansässigen quellensteuerpflichtigen Arbeitnehmern mit Wochenaufenthalterstatus |

|---|---|---|

| Mit der zuständigen Steuerbehörde des Wohnsitz- bzw. Aufenthaltskantons | Mit der zuständigen Steuerbehörde des Sitz-, Verwaltungs- oder Betriebsstättenkantons des Arbeitgebers | mit der zuständigen Steuerbehörde des Wochenaufenthaltskantons |

Tarife und Informationsbedarf

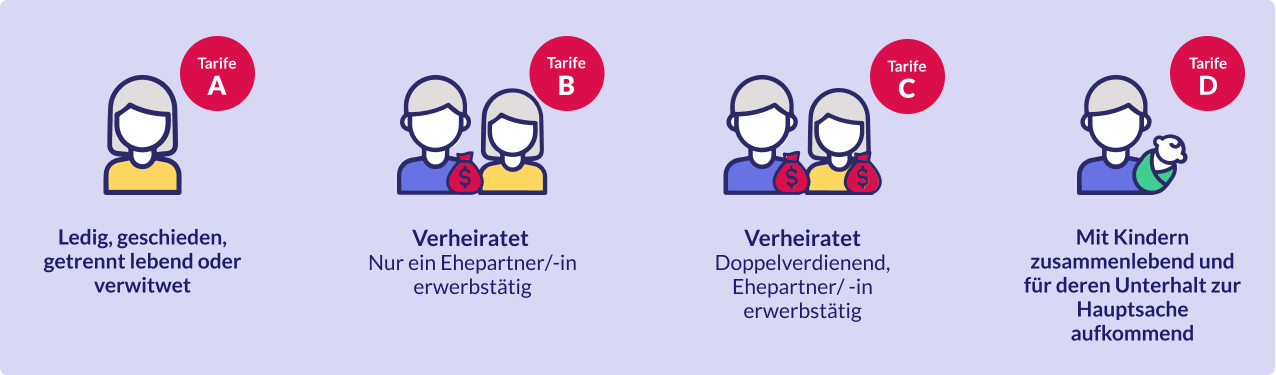

Die Höhe der Quellensteuerforderung ist tariflich geregelt. Die Festsetzung des Tarifs ist abhängig vom Zivilstand, von einer allfälligen Erwerbstätigkeit des Partners/der Partnerin, von der Anzahl der Kinder und von der Konfession. Die Tarifsätze sind je nach Kanton unterschiedlich hoch.

Bis 01.01.2021 bestehende reduzierte Tarife für Nebenerwerbs- oder Ersatzeinkünfte (D) und für deutsche Grenzgänger (O) entfallen vollständig. Einheitlich ist die Tarifcodeanwendung.

Dies zwingt nicht wenige Arbeitgeber dazu, ihr Lohnabrechnungssystem umzustellen. Zudem müssen zukünftig weitere Informationen von den Quellenbesteuerten eingefordert werden. Bislang wurden diese häufig im Nebenerwerbstarif abgerechnet, da man sonst den korrekten Tarif und gegebenenfalls den korrekten satzbestimmenden Lohn eruieren musste.

Aktuelle Anleitungen und Tarife zur Quellensteuerberechnung finden Sie auf der Website des kantonalen Steueramtes.

| № | Kanton | Steueramt | Wegleitung | Tarife | Berechnung |

|---|---|---|---|---|---|

| 1 | Zürich | www.zh.ch | |||

| 2 | Bern | www.sv.fin.be.ch | |||

| 3 | Luzern | www.lu.ch | |||

| 4 | Uri | www.ur.ch | |||

| 5 | Schwyz | www.sz.ch | |||

| 6 | Obwalden | www.ow.ch | |||

| 7 | Nidwalden | www.nw.ch | |||

| 8 | Glarus | www.gl.ch | |||

| 9 | Zug | www.zg.ch | |||

| 10 | Freiburg | www.fr.ch | |||

| 11 | Solothurn | www.so.ch | |||

| 12 | Basel-Stadt | www.bs.ch | |||

| 13 | Basel-Land | www.baselland.ch | |||

| 14 | Schaffhausen | www.sh.ch | |||

| 15 | Appenzell Ausserrhoden | www.ar.ch | |||

| 16 | Appenzell Innerrhoden | www.ai.ch | |||

| 17 | St. Gallen | www.sg.ch | |||

| 18 | Graubünden | www.gr.ch | |||

| 19 | Aargau | www.ag.ch | |||

| 20 | Thurgau | www.tg.ch | |||

| 21 | Tessin | www.ti.ch | |||

| 22 | Waadt | www.vd.ch | |||

| 23 | Wallis | www.vs.ch | |||

| 24 | Neuenburg | www.ne.ch | |||

| 25 | Genf | www.ge.ch | |||

| 26 | Jura | www.jura.ch |

Nebenerwerbs- und die Teilzeitangestellte

Ist ein Arbeitnehmer lediglich bei einem Arbeitgeber in einem Teilzeitbereich angestellt und erzielt daneben keine weiteren Erwerbs- bzw. Ersatzeinkünfte, hat keine Umrechnung des Lohns für die Satzbestimmung zu erfolgen.

Da der Tarif D für Nebenerwerbstätigkeiten wegfällt, hat der Arbeitgeber die Quellensteuer der quellensteuerpflichtigen Person mit mehreren Arbeitsverhältnissen (inkl. Ersatzeinkünfte) nach dem massgebenden ordentlichen Tarif (A, B, C, H) abzurechnen und dabei ein Tarifsatzbestimmendes Einkommen anzugeben.

Tipp

Sämtliche Bruttoeinkünfte des Arbeitnehmers aus nicht-selbstständiger Erwerbstätigkeit (auch Nebeneinkünfte, Naturalleistungen und Ersatzeinkünfte) gelten als Grundlage für die Berechnung des Tarifsatzes (Quellensteuertarif).

Der anwendbare SteuersatzDer Steuersatz bezieht sich auf den Prozentsatz, zu dem das steuerpflichtige Einkommen einer Person oder eines Unternehmens besteuert wird. In... (= tarifsatzbestimmendes Bruttomonatseinkommen) für jedes einzelne Arbeitsverhältnis ist gemäss der nachfolgenden Kriterien zu ermitteln:

- Umrechnung auf den effektiven Gesamtbeschäftigungsgrad sämtlicher Erwerbstätigkeiten (inkl. Ersatzeinkünfte) des Arbeitnehmers;

- Umrechnung auf einen Beschäftigungsgrad von 100 Prozent, wenn der effektive Gesamtbeschäftigungsgrad durch den Arbeitnehmer nicht offengelegt wird;

- Umrechnung auf das tatsächliche Gesamtbruttoeinkommen, sofern die Einkünfte dem Schuldner der zu versteuernden Leistung bekannt sind bzw. bekannt gegeben werden (bspw. im Konzern oder mehrere Arbeitsverträge beim gleichen Schuldner der zu versteuernden Leistung).

Beispiel 1. Umrechnung auf einen Beschäftigungsgrad von 100 Prozent

Zwei Arbeitsverhältnisse in der Schweiz (Gesamtpensum: 90%):

Arbeitnehmer Z. ist bei der A GmbHDie Gesellschaft mit beschränkter Haftung (GmbH) ist eine der beliebtesten Gesellschaftsformen in der Schweiz. Im Gegensatz zur Aktiengesellschaft (AG) ist... Mehr, Bern und bei der B AGDie Aktiengesellschaft (AG) ist eine der bekanntesten und am häufigsten genutzten Rechtsformen für Unternehmen. Sie wird insbesondere dann genutzt, wenn... Mehr, Thun angestellt und erzielt folgende Lohneinkommen (beiden Arbeitgebern ist das jeweils andere Pensum nicht bekannt)

| Arbeitgeber | Pensum | Bruttolohn | Satzbestimmend |

|---|---|---|---|

| A GmbH | 50% | CHF 4'500 | CHF 9'000 |

| B AG | 40% | CHF 4'400 | CHF 11'000 |

Beispiel 2. Umrechnung auf den effektiven Gesamtbeschäftigungsgrad aller Erwerbstätigkeiten

Zwei Arbeitsverhältnisse in der Schweiz (Gesamtpensum: 90%):

Arbeitnehmer Z. ist bei der C AG, Bern und bei der D AG, Thun angestellt und erzielt folgende Lohneinkommen (beiden Arbeitgebern ist das jeweils andere Pensum bekannt)

| Arbeitgeber | Pensum | Bruttolohn | Satzbestimmend |

|---|---|---|---|

| C AG | 50% | CHF 4'500 | CHF 8'100 |

| D AG | 40% | CHF 4'400 | CHF 9'900 |

Prüfung von Steuerrulings und faktischer Arbeitgeberschaft

Ein Blick auf gültige Steuerregeln (sogenannte Rulings) zwischen Arbeitgeber und der Steuerbehörde ist im Zuge einer Revision zu empfehlen. Sind diese Rulings existent, verlieren sämtliche Steuervereinbarungen, die den neuen Vereinbarungen der QStV (beziehungsweise dem KS 45) widersprechen, ihre Wirkung und sollten daher vorgängig neu verhandelt werden.

Eine faktische Arbeitgeberschaft liegt vor, wenn der Arbeitnehmer seine Arbeitsleistung (vorübergehend) nicht dem Arbeitgeber schuldet, mit dem er einen Arbeitsvertrag abgeschlossen hat (formeller Arbeitgeber), sondern einem weiteren Unternehmen (in der Regel einer Konzerngesellschaft; sog. faktischer bzw. wirtschaftlicher Arbeitgeber). Die Lohnzahlungen werden weiterhin durch den formellen Arbeitgeber mit Sitz im Ausland geleistet, jedoch dem Einsatzbetrieb mit Sitz in der Schweiz weiterverrechnet bzw. müssten nach Verrechnungspreisgrundsätzen weiterverrechnet werden.

Das Vorliegen einer faktischen Arbeitgeberschaft ist insbesondere anhand folgender Kriterien zu prüfen:

- Die Leistung des Arbeitnehmers gilt als integraler Bestandteil der Geschäftstätigkeit der schweizerischen Unternehmung;

- Die schweizerische Unternehmung trägt die Verantwortung und das Risiko für die Leistung des entsandten Arbeitnehmers (bzw. die ausländische Gesellschaft trägt eine Gewährleistungspflicht im Zusammenhang mit dem Arbeitsergebnis);

- Die schweizerische Unternehmung übt die Weisungshoheit aus;

- Der entsandte Arbeitnehmer ist in die Betriebsorganisation der schweizerischen Unternehmung eingegliedert (Einrichtung, Zurverfügungstellung von Räumlichkeiten und Arbeitsmitteln, Entscheide über Art und Umfang der täglichen Arbeit des entsandten Arbeitnehmers usw.);

- Die schweizerische Unternehmung trägt die Lohnkosten oder muss die Lohnkosten wirtschaftlich tragen.

Für das Vorliegen einer faktischen Arbeitgeberschaft müssen nicht sämtliche Kriterien kumulativ erfüllt sein.

Liegt nun für eine Person, die vom Ausland in die Schweiz entsendet wird, eine derartige faktische Arbeitgeberschaft vor, ist es möglich, dass damit eine Quellensteuerpflicht in der Schweiz besteht. Daher wird der faktische Arbeitgeber in der Schweiz als Schuldner der versteuerbaren Leistung angesehen.

Ausserordentliche Zahlungen und sonstige Änderungen

Die Quellensteuerberechnung bei ausserordentlichen Zahlungen kann sich ebenfalls als Herausforderung für den Arbeitgeber erweisen. Korrekturen zu fehlerhaft übermittelten Abrechnungen müssen bis spätestens Ende März des Folgejahres beim kantonalen Steueramt eingereicht werden. Die Verzugsprovision wurde auf 1% bis 2% des Quellensteuerbetrags reduziert.

Die wichtigsten Änderungen für quellensteuerpflichtige Arbeitnehmer

Quasi-Ansässigkeit

Als wesentliche Änderung gilt die Möglichkeit für Quellensteuerpflichtige, die in der Schweiz nicht steuerlich ansässig sind, einen Antrag auf nachträglich ordentliche Veranlagung zu stellen und somit eine Steuererklärung auszufüllen. Dafür muss die Voraussetzung der «Quasi-Ansässigkeit» erfüllt sein. Diese Situation liegt vor, wenn der quellensteuerpflichtige Arbeitnehmer seinen Hauptwohnsitz im Ausland hat, aber mindestens 90 Prozent seines weltweiten Bruttoeinkommens in der Schweiz versteuern muss.

Für die Berechnung des weltweiten Einkommens des Quellensteuerpflichtigen bzw. für die 90 Prozent-Regel werden auch die Bruttoeinkünfte des in rechtlich und tatsächlich ungetrennter Ehe lebenden Ehegatten hinzugerechnet.

Um als «Quasi-Ansässiger» veranschlagt zu werden, müssen Quellenbesteuerte bis zum 31. März des auf die Fälligkeit der Leistung folgenden Jahres einen Antrag stellen – und zwar jedes Jahr aufs Neue -, um die Quasi-Ansässigkeit geltend zu machen.

Nachträglich ordentliche Veranlagung bei Ansässigkeit in der Schweiz

Alle Quellensteuerpflichtigen mit einem steuerlichen Wohnsitz in der Schweiz, die bislang nicht die erforderliche Höhe bezüglich jährlicher Bruttolohnhöhe von CHF 120’000 erreichten, haben die Möglichkeit, ab Steuerperiode 2021 (also erstmals Anfang 2022) einen Antrag auf eine nachträglich ordentliche Veranlagung zu stellen und somit eine Steuererklärung auszufüllen. Dazu müssen sie bis zum 31. März des folgenden Steuerjahres (erstmals bis 31. März 2022 für das Steuerjahr 2021) einen entsprechenden Antrag bei der zuständigen kantonalen Steuerverwaltung einreichen. Dies ist jedoch nicht in jedem Fall positiv für den Steuerpflichtigen.

Die nachträgliche ordentliche Veranlagung gilt in diesem Fall ebenfalls bis zum Ende der Quellensteuerpflicht. Zu beachten ist, dass im Gegensatz zur derzeitigen Rechtslage Personen, die keinen Antrag auf nachträgliche ordentliche Veranlagung stellen, keine zusätzlichen Abzüge gewährt werden können, insbesondere in Verbindung mit Beiträgen an die Säule 3a.

Zahlungen vor Antritt bzw. nach Beendigung des Arbeitsverhältnisses der quellensteuerpflichtigen Person

Es handelt sich um Zahlungen bei (respektive kurz vor) Stellenantritt und bei Austritt.

«Sign-on Boni»

«Sign-on Boni»

Gemäss KS 45 müssen diese Zahlungen an Quellen in der Schweiz besteuert werden, auch wenn sich der (zukünftige) Arbeitnehmer zum Zeitpunkt der Zahlung im Ausland befindet und die Zahlung auch dort besteuert werden muss.

Abgangsentschädigungen

Abgangsentschädigungen

Gemäss KS 45 sind Zahlungen durch die schweizerische SSL bei oder nach Austritt auf jeden Fall quellensteuerpflichtig.

Lohnfortzahlung während Freistellung

Lohnfortzahlung während Freistellung

Lohnfortzahlungen an einen im Ausland ansässigen Arbeitnehmer, der nach erfolgter Kündigung freigestellt wird, sind – da diese auf einem weiterhin gültigen Arbeitsvertrag sowie einer in der Schweiz ausgeübten Tätigkeit beruhen – an der Quelle zu besteuern. Die Quellenbesteuerung hat dabei auf einem reduzierten Bruttolohn (unter Progressionsvorbehalt) zu erfolgen, sofern die Arbeit ohne die Freistellung mutmasslich im Ausland geleistet worden wäre.

In allen Fällen steht dem Steuerpflichtigen offen, die Quellensteuer auf solche Zahlungen, die er für nicht gerechtfertigt hält, mittels Neuveranlagung der Quellensteuer bzw. Tarifkorrektur oder einer nachträglichen ordentlichen Veranlagung überprüfen zu lassen. Es können jedoch im Bereich der internationalen Besteuerung solcher Zahlungen Konflikte auftreten.

Weitere interessante Artikel zum Thema finden Sie hier:

18207