Lohnnebenleistungen im Lohnausweis – wie können Sie damit Steuern sparen?

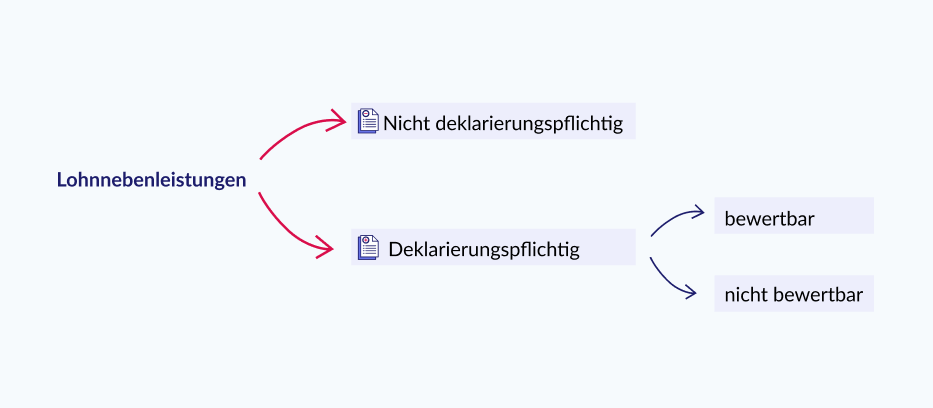

LohnnebenleistungenLohnnebenleistungen sind Zusatzleistungen, die Arbeitgeber ihren Arbeitnehmern zusätzlich zum Lohn anbieten. Solche Sozialleistungen können die Arbeitsbedingungen und die Attraktivität des... Mehr sind für Arbeitgeber und Arbeitnehmer am attraktivsten, wenn sie nicht steuerbar sind. In diesem Artikel erfahren Sie, welche Arten von Lohnnebenleistungen üblich sind, wie sie gehandhabt werden und welche Steueroptimierungsmöglichkeiten in diesem Zusammenhang entstehen.

Definition und Arten von Lohnnebenleistungen

Lohnnebenleistungen sind Leistungen, die nicht in Geldform ausgerichtet werden, sondern verschiedene Vergünstigungen darstellen. Solche Leistungen werden auch oft als Fringe Benefits bezeichnet, die sich in folgende Arten aufsplitten lassen:

Gemäss Wegleitung zum Ausfüllen des Lohnausweises werden einige Lohnnebenleistungen aus Praktikabilitätsgründen nicht deklariert. Sofern die erbrachten Leistungen bestimmte Grenzbeträge nicht überschreiten, unterliegen sie keinen Sozialversicherungsabzügen und keinen Einkommenssteuern bei den Arbeitnehmern. Dabei können folgende Nebenleistungen als Geschäftsaufwand geltend gemacht werden und reduzieren somit die Steuerbasis des Unternehmens:

Reisen

- Gratis abgegebene Halbtaxabonnemente der SBB;

- REKA-Check-Vergünstigungen bis CHF 600 jährlich;

- Die Bezahlung der Reisekosten für den Ehegatten oder den Partner, welcher den Arbeitnehmer auf einer Geschäftsreise begleitet;

- Gratis-Parkplatz am Arbeitsort

Geschenke

- Übliche Naturalgeschenke an Mitarbeiter bis CHF 500 pro Ereignis (z.B. Weihnachten, Geburtstag, Heirat, etc.);

- Zutrittskarten für kulturelle, sportliche und andere gesellschaftliche Anlässe bis CHF 500 pro Ereignis;

Finanzbeiträge

- Beiträge an Vereins- und Clubmitgliedschaften bis CHF 1’000 im Einzelfall (nicht aber Abonnemente für Fitnessclubs);

- Beiträge an Fachverbände unbeschränkt;

Gesundheit

- Kosten für ärztliche Vorsorgeuntersuchungen, die auf Verlangen des Arbeitgebers oder der Pensionskasse erfolgen

Andere Leistungen

- Private Nutzung von Arbeitswerkzeugen (Handy, Computer usw.);

- Branchenübliche Rabatte auf Waren, die zum Eigenbedarf bestimmt sind;

- Diverse kleinere Leistungen: z.B. Gratisgetränke, Pausenverpflegung, Tischfussball etc.

- Beiträge an Kinderkrippen, die für Kinder des Arbeitnehmers verbilligte Plätze anbieten;

Die Lohnbuchhaltung toleriert keine Fehler. Vertrauen Sie hierbei den Experten. Wählen Sie aus mehr als 2.600 Treuhänder auf unserer Website.

Bewertbare und steuerbare Gehaltsnebenleistungen sind im Lohnausweis vor allem unter Ziffer 2 zu deklarieren. Diese Ziffer umfasst folgende Leistungskategorien:

- 2.1. Verpflegung, Unterkunft;

- 2.2. Privatanteil Geschäftsauto;

- 2.3. Andere Lohnnebenleistungen.

Darüber hinaus sind die bewertbaren Fringe Benefits zwingend unter Ziffer 7 (Andere Leistungen) und Ziffer 13.3 (Beiträge des Arbeitgebers für die berufsorientierte Aus- und Weiterbildung) anzugeben.

Beispiele von deklarierungspflichtigen Verpflegungsleistungen:

| Art | Deklaration im Lohnausweis | AHV-Pflicht |

|---|---|---|

| Naturalleistung: Gratis-Mittagessen | Ziffer 2.1 (Ansätze gem. Merkblatt N2/2007) | Ja |

| Lunch-Checks (Stand vom 1.1.2015): | ||

| bis CHF 180 / Monat | Feld “G” ankreuzen | Nein |

| über CHF 180 / Monat | Ziffer 1: Betrag über CHF 180 / Monat | Ja |

| Mittagsessenentschädigungen an Aussendienstmitarbeiter für > 50 % der Arbeitstage | Feld “G” ankreuzen |

Nein |

| Ziffer 2.1: Nur Beträge, die die Richtwerte der Spesenentschädigungen übersteigen | ||

| Verbilligte Kantinenverpflegung für alle Mitarbeiter | Feld “G” ankreuzen | Nein |

Sofern dem Arbeitnehmer kein Lohnabzug für die gewährte Unterkunft gemacht wird, ist diese Leistung zu bewerten und im Lohnausweis aufzuführen.

| Art | Deklaration im Lohnausweis | AHV-Pflicht |

|---|---|---|

| Gratis-Zimmer (nicht Wohnung) |

Ziffer 2.1 (Ansätze gem. Merkblatt N2/2007) |

Ja |

| Gratis-Dienstwohnung | Ziffer 2.3 (ortsüblicher Mietzins) |

Ja |

Eine der häufigsten Lohnnebenleistungen ist die private Nutzung des Geschäftsautos. Weitere Informationen zur steuerlichen Behandlung dieses geldwerten Vorteils sowie diverse Szenarien der Geschäftsfahrzeugnutzung und viel mehr rund ums Thema Geschäftsauto finden Sie in unserem Blog-Artikel Geschäftsfahrzeug mit Privatanteil oder Privatauto mit Autospesen.

Unter “anderen Gehaltsnebenleistungen” sollten folgende Fringe Benefits zum Marktwert wie folgt ausgewiesen werden:

| Art | Deklaration im Lohnausweis | AHV-Pflicht |

|---|---|---|

| Generalabonnement: | ||

| geschäftlich benötigt (falls GA günstiger als andere Abo-Varianten) | Feld “F” ankreuzen | Nein |

| ohne geschäftliche Notwendigkeit | Ziffer 2.3 | Ja |

| Beförderungen zum Arbeitsort mittels Sammeltransport (z.B. im Baugewerbe) | Feld “F” ankreuzen | Nein |

| Vergütungen für den Arbeitsweg: (Bezahlung der vollen Arbeitswegkosten; z.B. Bahnkosten; Auto: CHF 0.70/km, Motorrad CHF 0.40/km) | Ziffer 2.3 | Ja |

| Naturalgeschenke: > CHF 500 pro Ereignis | Ziffer 2.3 | Ja |

| Reka-Checks: > CHF 600 pro Jahr | Ziffer 2.3 | Ja |

| Eintrittskarten für kulturelle, sportliche und andere Anlässe: > CHF 500 pro Ereignis | Ziffer 2.3 | Ja |

| Arbeitgeber vergütet dem Mitarbeiter monatliche Prämien für Krankenkasse | Ziffer 7 | Ja |

| Arbeitgeber übernimmt Kosten der freien Vorsorge (Säule 3b) | Ziffer 7 | Ja |

| Berufsorientierte Aus- und Weiterbildung: | ||

| Arbeitgeber vergütet dem Arbeitnehmer die Kosten | Ziffer 13.3 | Nein |

| Arbeitgeber bezahlt die Kosten direkt an Dritte (Rechnung ist auf Arbeitgeber ausgestellt) | Keine | Nein |

Nicht bewertbare Gehaltsnebenleistungen werden unter Ziffer 14 des Lohnausweises als weitere Gehaltsnebenleistungen ausgewiesen. Sie können vom Arbeitgeber nicht bewertet werden, daher werden sie ohne Angabe des Betrags aufgeführt.

Tipp

Ein Hinweis auf nicht bewertbare Gehaltsnebenleistungen ist nicht notwendig, wenn die Gehaltsnebenleistung gemäss den AHV-Richtlinien als geringfügig (Stand vom 1.1.2015: bis CHF 2’300) gilt (u.a. Rabatte auf Waren, sofern der Arbeitgeber die Waren dem Arbeitnehmer ausschliesslich zu dessen Eigengebrauch und zu einem Preis, der mindestens die Selbstkosten deckt, übergibt).

Fazit

Lohnnebenleistungen sind für Arbeitgeber und Arbeitnehmer häufig eine gute Sache.

Der Arbeitgeber kann den Arbeitnehmer zusätzlich entlohnen, muss oft keine Arbeitgeberbeiträge auf den Wert entrichten und kann den Aufwand entsprechend in der ErfolgsrechnungEine Erfolgsrechnung ist ein zentraler Bestandteil des Rechnungswesens in Unternehmen. Diese Rechnung wird auch Gewinn- und Verlustrechnung genannt. Sie gibt... geltend machen.

Der Arbeitnehmer profitiert im besten Fall von einkommenssteuerfreien und AHV-abgabefreien Leistungen.

Sind allerdings Sozialabgaben zu leisten und Einkommenssteuern auf die Leistungen zu entrichten, muss die Sinnhaftigkeit der spezifischen Lohnnebenleistung hinterfragt werden.

Weitere interessante Artikel zum Thema finden Sie hier:

55258

Benötigen Sie professionelle Unterstützung bei der Erstellung Ihrer Steuererklärung?