Update des Artikels vom

Häufig hört man von Begrifflichkeiten wie Unterbilanz, Kapitalverlust oder Überschuldung. Es gehört zum Geschäftsalltag, dass Unternehmen gelegentlich in schwierige Situationen geraten und Verluste verzeichnen. Solange das Unternehmen in der Lage ist, seine Schulden gegenüber den Gläubigern zu begleichen, ist ein vorübergehender Umsatzrückgang keine Katastrophe. Doch was passiert, wenn ein Ausgleich nicht mehr möglich ist? Die Antworten liegen im Verantwortungsbereich des Verwaltungsrats oder des Geschäftsführers einer GmbHDie Gesellschaft mit beschränkter Haftung (GmbH) ist eine der beliebtesten Gesellschaftsformen in der Schweiz. Im Gegensatz zur Aktiengesellschaft (AG) ist... Mehr.

Oft geht man davon aus, dass nur die Inhaber der Einzelfirmen und Personengesellschaften für die Verbindlichkeiten eines Unternehmens verantwortlich sind. Kapitalgesellschaften haften lediglich mit dem Gesellschaftsvermögen. Das stimmt grundsätzlich, doch wenn die Gläubiger durch Firmenkonkurs zu Schaden kommen, prüft das Gericht, ob der Verwaltungsrat bzw. der Geschäftsführer seine Sorgfaltspflichten erfüllt haben. Sollten die Gläubiger Schadenersatz verlangen, haften die VR-Mitglieder mit ihrem persönlichen Vermögen.

Daher ist es für den Verwaltungsrat wichtig, zwischen Unterbilanz, Kapitalverlust oder Überschuldung unterscheiden zu können, um die Rechte und Pflichten zu kennen sowie die notwendigen Massnahmen rechtzeitig einzuleiten.

Unterschied zwischen Unterbilanz, Kapitalverlust und Überschuldung

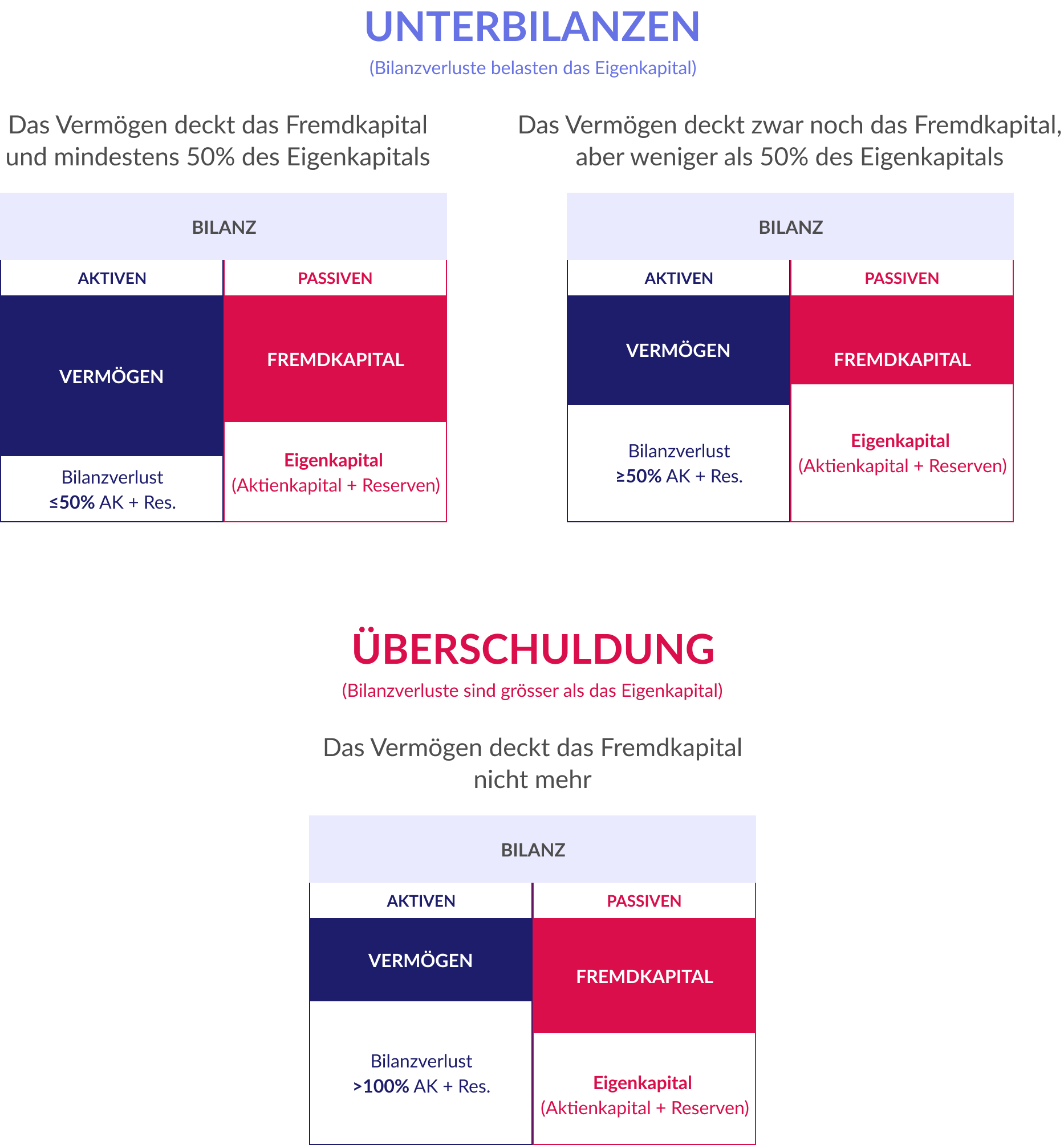

Unterbilanz, Kapitalverlust und Überschuldung sind Begriffe, die unterschiedliche Aspekte der Liquidität eines Unternehmens beschreiben. Sie beschreiben Ansätze, potenzielle Probleme frühzeitig zu erkennen und zeitnah geeignete Massnahmen zu ergreifen, um einen möglichen Konkurs zu vermeiden. Das nachfolgende Schema verdeutlicht anschaulich, wie sich eine Bilanzstruktur von Fall zu Fall unterschiedlich gestalten kann.

Reaktion auf Unterbilanz, Kapitalverlust oder Überschuldung

Die Optionen des Verwaltungsrates einer Aktiengesellschaft im Falle einer Unterbilanz, eines Kapitalverlusts oder einer Überschuldung umfassen folgendes Spektrum:

1. Finanziellen Stand des Unternehmens überwachen

Als Verwaltungsratsmitglied sind Sie dafür verantwortlich, die finanzielle Situation ständig (nicht nur im Falle einer Unterbilanz oder eines Kapitalverlusts) zu überwachen und zu prüfen, ob begründete Besorgnis hinsichtlich einer Überschuldung besteht.

Begründete Besorgnis hinsichtlich einer Überschuldung besteht, wenn Sie den Verdacht haben, dass das Gesellschaftskapital aufgezehrt ist und die Schulden den Wert des Vermögens übersteigen.

Beispiele für Indikatoren für diesen Zustand sind:

- Preisverfall auf dem Verkaufs- / Einkaufsmarkt

- Umsatzrückgang (Erhöhung der Lagerbestände)

- Mittelabfluss

2. Zwischenbilanz erstellen lassen

Wenn Besorgnis hinsichtlich einer Überschuldung besteht, sollten Sie gemäss Art. 725 Abs. 2 ORDas Schweizer Obligationenrecht (OR) ist ein zentrales Gesetz für Unternehmen in der Schweiz. Es regelt das Gesellschafts- und Vertragsrecht und... Mehr eine Zwischenbilanz erstellen und diese einem zugelassenen Revisor zur Prüfung vorlegen. Für die Erstellung der Zwischenbilanz sollte eine kurze Frist ausreichen.

Die Zwischenbilanz spiegelt die Finanzlage des Unternehmens zu einem Stichtag im laufenden Geschäftsjahr wider.

Grundsätzlich sollten Sie die Zwischenbilanz zu Fortführungswerten erstellen. Es sei denn, es wurde beschlossen, die Geschäftstätigkeit des Unternehmens einzustellen. Wenn eine Fortführung der Gesellschaft offensichtlich nicht möglich oder nicht beabsichtigt ist oder die Zwischenbilanz zu Fortführungswerten eine Überschuldung widerspiegelt, erstellen Sie eine Zwischenbilanz zu Liquidationswerten.

Die Prüfung kann von einer ausgewählten Revisionsstelle oder – falls keine bestellt wurde – von einem zugelassenen Revisor im Namen des Unternehmens durchgeführt werden.

3. Den Richter benachrichtigen

Stellt der Revisor infolge einer Prüfung der Zwischenbilanz fest, dass die Forderungen der Gläubiger des Unternehmens weder zu Fortführungs- noch zu Veräusserungswerten abgedeckt sind, ist die Gesellschaft überschuldet. In diesem Fall sind Sie verpflichtet, den Richter zu benachrichtigen und die BilanzDie Bilanz ist eine wichtige Finanzaufstellung, die die Vermögens-, Schulden- und Eigenkapitalverhältnisse eines Unternehmens zum Ende eines Geschäftsjahres darstellt. Sie... Mehr zu deponieren, mit der das Insolvenzverfahren eingeleitet wird.

Wenn Sie die kurzfristig realisierbaren Sanierungsmassnahmen einleiten oder einen ausreichenden Rangrücktritt vereinbaren können, kann die Benachrichtigung des Richters verschoben werden.

Die Überschuldungsanzeige (Bilanzdeponierung) liegt in der Verantwortung des Gesamtverwaltungsrats. Daher müssen Sie die Entscheidung, die Überschuldung zu melden, in den entsprechenden Protokollen dokumentieren und dem Richter zusammen mit einem überprüften Zwischenbericht vorlegen. Anstelle einer Überschuldungsanzeige kommt auch eine Insolvenzerklärung in Frage, wonach Sie das Unternehmen vor Gericht für zahlungsunfähig erklären und um Eröffnung des Konkurses ersuchen.

Grundsätzlich existiert keine gesetzlich festgelegte Frist für die Benachrichtigung des Richters nach Erkennen der offensichtlichen Überschuldung. Doch in der Praxis ist vorgesehen, dass Sie der Richter innerhalb von 60 Tagen nach Bekanntwerden der offensichtlichen Überschuldung benachrichtigen muss, wenn keine kurzfristige Sanierung möglich ist.

4. Generalversammlung durchführen und Sanierungsmassnahmen beantragen

Bei einer Unterbilanz gibt es noch keine gesetzlichen Folgen. Deshalb sind noch keine Sanierungsmassnahmen erforderlich.

Bei einem Kapitalverlust gemäss Gesetz (Art. 725 Abs. 1 OR), muss eine sofortige Generalversammlung einberufen und dabei die Sanierungsmassnahmen beantragt werden. Diese Massnahmen müssen in der Einladung und in der Tagesordnung aufgelistet werden [i] Die Pflicht des Verwaltungsrats obliegt bei der GmbH den Geschäftsführern..

Die bekanntesten und wahrscheinlich häufigsten Gegenmassnahmen sind:

- Kapitalerhöhung (Art. 650 OR);

- Kapitalschnitt: nominelle Kapitalherabsetzung (Art. 732 OR) mit gleichzeitiger Kapitalerhöhung (Art. 650 OR);

- Rangrücktritte (Art. 725 Abs. 2 OR und Art. 219 SchKG).

|

Die AGDie Aktiengesellschaft (AG) ist eine der bekanntesten und am häufigsten genutzten Rechtsformen für Unternehmen. Sie wird insbesondere dann genutzt, wenn... Mehr hat einen Kapitalverlust und die Bilanz sieht so aus: |

|||

|

Aktiven 31.12.2022 |

Passiven 31.12.2022 |

||

|---|---|---|---|

|

Umlauf- und Anlagevermögen |

250 000 |

Fremdkapital |

150 000 |

|

Grundkapital |

150 000 |

||

|

Gesetzliche Reserven |

75 000 |

||

|

Verlustvortrag |

- 125 000 |

||

|

Total |

250 000 |

Total |

250 000 |

|

Beim Kapitalschnitt erfolgt zunächst eine Kapitalherabsetzung von CHF 50 000 und die Auflösung der Gewinnrücklagen zum Ausgleich der Verluste. Danach sieht die Bilanz wie folgt aus: |

|||

|

Aktiven 31.12.2022 |

Passiven 31.12.2022 |

||

|---|---|---|---|

|

Umlauf- und Anlagevermögen |

250 000 |

Fremdkapital |

150 000 |

|

Grundkapital |

100 000 |

||

|

Gesetzliche Reserven |

0 |

||

|

Verlustvortrag |

0 |

||

|

Total |

250 000 |

Total |

250 000 |

|

Der Verlustvortrag ist bereinigt und das Grundkapital verringert. Erfolgt nun eine Kapitalerhöhung um CHF 50 000, wird das Grundkapital auf die frühere Höhe zurückgeführt (CHF 150 000) und die Bilanz wird so aussehen: |

|||

|

Aktiven 31.12.2022 |

Passiven 31.12.2022 |

||

|---|---|---|---|

|

Umlauf- und Anlagevermögen |

300 000 |

Fremdkapital |

150 000 |

|

Grundkapital |

150 000 |

||

|

Gesetzliche Reserven |

0 |

||

|

Verlustvortrag |

0 |

||

|

Total |

300 000 |

Total |

300 000 |

Mit dem Rangrücktritt verzichtet der Gläubiger – meist ein Gesellschafter des schuldnerischen Unternehmens – im Konkursfalle auf die Befriedigung seiner Forderung, bis der Verwertungserlös die Forderungen der anderen Gläubiger gedeckt hat.

Die Bedingungen eines Rangrücktritts sind:

- Er muss unbedingt, unbefristet und unwiderruflich sein.

- Er ist schriftlich abzufassen.

- Die Bonität des Gläubigers muss geprüft werden.

- Die Verfügungsberechtigung des Gläubigers über die mit dem Rangrücktritt belastete Forderung geprüft werden.

- Der Zinsenlauf wird durch den Rangrücktritt weder gehemmt, noch unterliegen die Zinsen automatisch ebenfalls dem Rangrücktritt.

- Garantien und Patronatserklärungen sind kein Ersatz für den Rangrücktritt.

Dokumentieren Sie genau alle vom Verwaltungsrat getroffenen Entscheidungen bezüglich der gewählten Sanierungsmassnahmen. Hat der Verwaltungsrat aus bestimmten Gründen beschlossen, keine zusätzlichen Sanierungsmassnahmen zu ergreifen, muss diese Entscheidung ebenfalls dokumentiert werden.

FAQ über Unterbilanz, Kapitalverlust und Überschuldung

Was ist eine Unterbilanz – einfach erklärt?

Eine Unterbilanz liegt vor, wenn die Aktiva eines Unternehmens nach Abzug des Fremdkapitals das Grund- oder Stammkapital und die gesetzlichen Reserven nicht mehr vollständig abdecken. Mit anderen Worten: Eine Unterbilanz liegt vor, wenn ein Bilanzverlust vorliegt.

|

Bilanz per 31.12.2019 |

|||

|

Aktiven |

Passiven |

||

|---|---|---|---|

|

Umlaufvermögen |

125'000 |

Fremdkapital |

80'000 |

|

Anlagevermögen |

60'000 |

Eigenkapital: |

105'000 |

|

Aktienkapital (AK) * |

110'000 |

||

|

Gesetzliche Reserven (Res.) * |

20'000 |

||

|

Verlustvortrag * |

- 25'000 |

||

|

Total |

185'000 |

Total |

185'000 |

- 50% * (AK + Res.) = 50% * (110’000 + 20’000) = 65’000

- Fremdkapital + 50% * (AK + Res.) = 80’000 + 65’000 = 145’000

- Aktiven = 185’000

- Aktiven ≥ Fremdkapital + 50% * (AK + Res.)

Deckt das Vermögen das gesamte Fremdkapital und mindestens die Hälfte des Aktienkapitals sowie der gesetzlichen Reserven, hat diese Situation noch keine gesetzlichen Folgen.

Wann liegt ein Kapitalverlust vor?

Wenn die Aktiva eines Unternehmens abzüglich der Verbindlichkeiten nicht einmal die Hälfte des Grund- oder Stammkapitals und der gesetzlichen Reserven abdecken, handelt es sich um eine qualifizierte Form einer Unterbilanz (sogenannter Kapitalverlust).

|

Bilanz per 31.12.2019 |

|||

|

Aktiven |

Passiven |

||

|---|---|---|---|

|

Umlaufvermögen |

80'000 |

Fremdkapital |

80'000 |

|

Anlagevermögen |

60'000 |

Eigenkapital: |

60'000 |

|

Aktienkapital (AK) * |

110'000 |

||

|

Gesetzliche Reserven (Res.) * |

20'000 |

||

|

Verlustvortrag * |

- 70'000 |

||

|

Total |

140'000 |

Total |

140'000 |

- 50% * (AK + Res.) = 50% * (110’000 + 20’000) = 65’000

- Fremdkapital + 50% * (AK + Res.) = 80’000 + 65’000 = 145’000

- Aktiven = 140’000

- Aktiven ≤ Fremdkapital + 50% * (AK + Res.)

Wie kommt es zu einer Überschuldung?

Eine Überschuldung entsteht, wenn das Vermögen das Fremdkapital nicht mehr vollständig abdeckt. In diesem Fall ist das Eigenkapital negativ. Die Überschuldung einer Gesellschaft (AG / GmbH / Genossenschaft / Stiftung) bedeutet in der Regel Insolvenz und damit Handlungsunfähigkeit. Manchmal kann jedoch das negative Eigenkapital rein buchmässige Probleme ausweisen. In jedem Fall setzt die Überschuldung weitere Handlungen voraus.

|

Bilanz per 31.12.2019 |

|||

|

Aktiven |

Passiven |

||

|---|---|---|---|

|

Umlaufvermögen |

10'000 |

Fremdkapital |

80'000 |

|

Anlagevermögen |

60'000 |

Eigenkapital: |

- 10'000 |

|

Aktienkapital (AK) * |

110'000 |

||

|

Gesetzliche Reserven (Res.) * |

20'000 |

||

|

Verlustvortrag * |

- 140'000 |

||

|

Total |

70'000 |

Total |

70'000 |

- Fremdkapital = 80’000

- Aktiven = 70’000

- Aktiven < Fremdkapital

Benötigen Sie Hilfe bei der Buchhaltung? Oder brauchen Sie einen Experten zur Kontrolle Ihrer Buchhaltung? Wählen Sie aus mehr als 2600 Treuhändern in unserer Datenbank.

Sind Vorstandsmitglieder bei einem Schadenfall verantwortlich?

Vergessen Sie nicht, dass Sie als Mitglied des Verwaltungsrates zur Rechenschaft gezogen werden können, wenn der Verwaltungsrat einer der in Art. 725 OR aufgeführten Pflichten nicht oder zu spät (Sorgfaltspflichtverletzung) nachkommt.

Tipp

Nehmen Sie die Dokumentation Ihres Argumentations- und Entscheidungsrahmens ernst. Schliesslich können Sie bei einem Schadenfall nur mit einer umfassenden Dokumentation nachweisen, dass sie alle Sorgfaltspflichten als Verwaltungsrat erfüllt haben.

Spezialfall 1.

Rücktritt des Verwaltungsrates

Wenn Sie als Mitglied des Aufsichtsrats im Falle einer ungünstigen Situation zurücktreten möchten und glauben, dass Sie dadurch von der Haftung befreit werden, funktioniert das nicht. Ein Verwaltungsratsmitglied bleibt für alle Vorkommnisse verantwortlich, die vor seinem Rücktritt stattgefunden haben und hat bei einem Rücktritt keinen Einfluss mehr auf das fristgerechte Einleiten von nötigen Massnahmen.

Spezialfall 2.

Rücknahme eines Aktionärsdarlehens

Wenn einige Aktionäre feststellen, dass das Unternehmen kurz vor dem Bankrott steht, werden sie versuchen, das Aktionärsdarlehen oder zumindest einen Teil davon mit dem letzten Geld des Unternehmens zurückzuzahlen. Wir raten Ihnen davon ab, da solche Zahlungen nach der Konkurseröffnung angefochten werden können und sogar zu Strafverfahren gegen bevorzugte Gläubiger führen können.

Verbleibt die Verpflichtung zur Zahlung von AHV/IV/EO- und ALV-Beiträgen in einer bevorstehenden Insolvenz?

Denken Sie daran, dass auch in einer bevorstehenden Insolvenz die Verpflichtung zur Zahlung von AHV/IV/EO- und ALV-Beiträgen beim Unternehmen verbleibt. Gemäss Art. 52 Abs. 2 AHVG (Bundesgesetz über die Alters- und Hinterlassenen-Versicherung) haften sämtliche Verwaltungsratsmitglieder persönlich und solidarisch mit ihrem Privatvermögen (abgesehen von möglichen strafrechtlichen Verfahren). Somit kann ein beliebiges Mitglied des Verwaltungsrates für den ganzen Schaden einklagen.

Fazit

Unterbilanz, Kapitalverlust und Überschuldung sind sehr eng verbundene Begriffe, die vor allem dem Zweck einer plausiblen Darstellung der finanziellen Lage eines Unternehmens dienen. Im Kern handelt es sich um die Relation zwischen dem Reinvermögen bzw. dem gesamten Eigenkapital des Unternehmens und dem Grund- bzw. Stammkapital. Der Gesetzgeber sieht diverse Sanierungsmassnahmen vor, falls ein Unternehmen mit einem Kapitalverlust oder einer Überschuldung konfrontiert wird. Eine zeitnahe Umsetzung der Massnahmen soll dazu beitragen, der Insolvenz vorzubeugen. Sollten Sie noch offene Fragen zum Thema «Unterbilanz, Kapitalverlust und Überschuldung» haben, zögern Sie bitte nicht, im Forum bei den Experten nachzufragen.

Weitere interessante Artikel zum Thema finden Sie hier:

81457

Super Text und auch die Berechnung bringen klarheit. Danke!

Eine Frage hätte ich noch:

Wie wirkt sich : Nicht einbezahltes Aktienkapital auf die jeweiligen Berechnung aus? Falls überhaupt.

Besten Dank für Ihre Arbeit.

Christian

Hallo Christian,

Recht herzlichen Dank für die berechtigte Frage. Bei den Berechnungen muss man nur das einbezahlte Aktienkapital einbeziehen, das dem Unternehmen zur Verfügung steht. Wenn man nicht einbezahltes Aktienkapital als Eigenkapital berücksichtigt, wird die finanzielle Lage des Unternehmens fehlerhaft geschönt.

Super Artikel, übersichtlich dargestellt und gut erklärt. Vielen Dank!

Eine Verständnisfrage habe ich aber trotzdem noch: Könnte man auch innerhalb des Eigenkapitals herausfinden, ob eine Unterbilanz, ein Kapitalverlust oder eine Überschuldung besteht?

Bsp. 1: 50% von AK + Reserven sind grösser als der Verlustvortrag, somit lediglich Unterbilanz

Bsp. 2: 50% von AK + Reserven sind kleiner als der Verlustvortrag, insgesamt ist das EK aber noch positiv, somit Kapitalverlust

Bsp. 3: Der Verlustvortrag ist so hoch, dass das EK negativ ausfällt und nicht mehr gedeckt ist, somit Überschuldung

Danke vielmals für die Rückmeldung.

Hoi Marina

Besten Dank für Dein Kompliment – und eine wirklich durchdachte Frage!

Absolut, man kann anhand der Zusammensetzung des Eigenkapitals (EK) in vielen Fällen schon gut abschätzen, ob eine Unterbilanz, ein Kapitalverlust oder sogar eine Überschuldung vorliegt.

Gerade bei einer möglichen Überschuldung braucht es aber oft zusätzlich eine Überschuldungsbilanz zu Fortführungs- oder Veräusserungswerten – das geht dann über das reine EK hinaus.

Was Deine drei Beispiele betrifft:

Beispiel 1:

50 % von AK + Reserven > Verlustvortrag → das EK liegt also noch über der Hälfte des AK → Unterbilanz ohne Kapitalverlust

Beispiel 2:

50 % von AK + Reserven < Verlustvortrag, aber das EK ist noch positiv → Kapitalverlust

Beispiel 3:

EK ist negativ, d. h. die Aktiven decken das Fremdkapital nicht mehr → Überschuldung

Ich hoffe, das hilft dir weiter!