Die Grundlagen der Milchbüchleinrechnung einfach erklärt

Haben Sie gewusst, dass manche neugegründete Startups, Freelancer und bestehende Einzelfirmen die Möglichkeit haben, eine einfache Buchhaltung zu führen und damit ihren Buchhaltungsaufwand zu halbieren? Das aktuelle Rechnungslegungsrecht sieht nämlich einige Erleichterungen für kleine Unternehmen vor. Im Volksmund nennt man diesen Ansatz «Milchbüchleinrechnung». Doch häufig stellt sich heraus, dass manche Aspekte der einfachen Buchhaltung nicht ganz einfach nachvollziehbar sind und grundsätzliche Erläuterung benötigen.

- Was versteht man unter «Milchbüchleinrechnung»

- Anwendbarkeit der Milchbüchleinrechnung

- Gesetzliche Anforderungen

- Wesentliche Unterschiede im Vergleich zur doppelten Buchhaltung

- Optionen zur Buchhaltungsführung

- Erfassung der Einnahmen und Ausgaben

- Dokumentierung der Vermögenslage

- Häufig gestellte Fragen

Was versteht man unter «Milchbüchleinrechnung»?

Im Jahr 2013 wurde in der Schweiz das neue Rechnungslegungsrecht eingeführt, das es kleinen Unternehmen erlaubt, ihre Bücher nicht mehr doppelt führen zu müssen, sondern auf eine einfache Buchhaltung – im Volksmund «Milchbüchleinrechnung» genannt – umzustellen. Die zentrale Idee beruht auf einer Einnahmen-Ausgaben-Rechnung sowie der Angabe der Vermögenslage für kleine Firmen.

Wenn Sie Fragen haben und zusätzliche Erläuterung zu diesem Thema benötigen, können Sie sich an einen Treuhänder wenden, der Ihnen gerne zur Seite steht. Nutzen Sie unsere Suchfunktion und finden Sie einen Experten in der Nähe.

Anwendbarkeit der Milchbüchleinrechnung

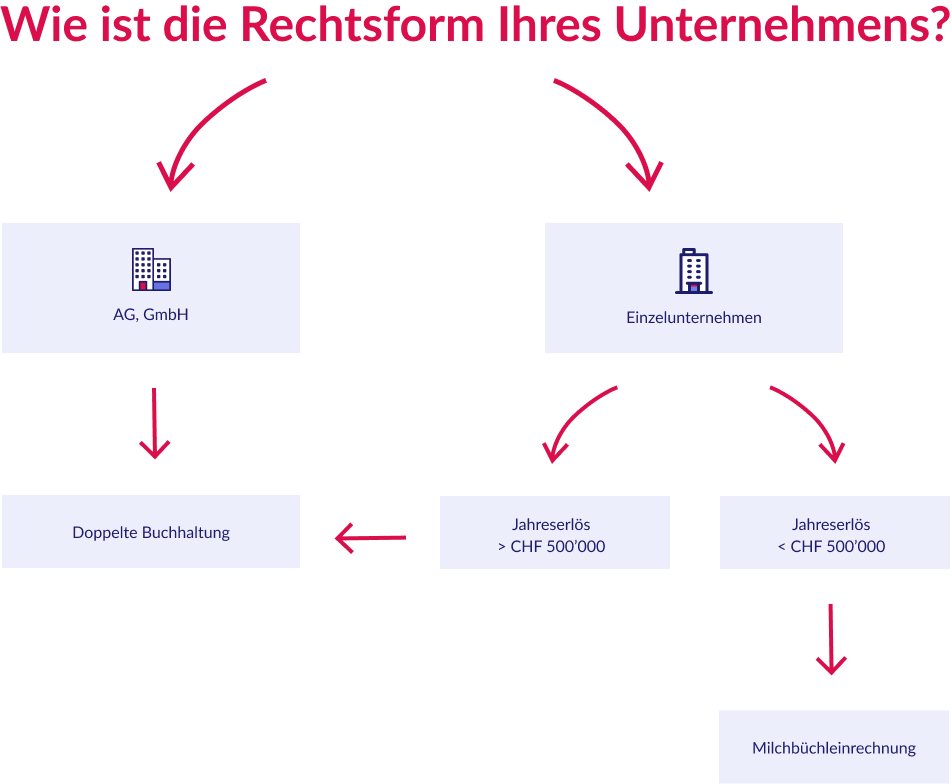

Gesetzesgemäss darf ein Unternehmen die einfache Buchhaltung (Milchbüchleinrechnung) unter folgender Voraussetzung führen:

- Der Umsatzerlös belief sich im letzten Geschäftsjahr auf weniger als CHF 500’000.

- Das Unternehmen ist als Einzelfirma/Einzelunternehmer registriert. AGs und GmbHs sind unabhängig vom erzielten Umsatzerlös immer zur doppelten Buchhaltung verpflichtet.

Nach Art. 957 Abs.2 OR entspricht die Anforderung an die CHF 500’000 dem «Nettoerlös» und ist stets ohne MwSt. einzuschätzen. Bei der Bestimmung des Umsatzerlöses müssen Erlösminderungen ebenfalls abgezogen werden.

Zusätzlich ist die Milchbüchleinrechnung bei folgenden Organisationen anwendbar:

- Vereine und Stiftungen, die nicht verpflichtet sind, sich ins Handelsregister eintragen zu lassen.

- Stiftungen, die von der Pflicht zur Bezeichnung einer Revisionsstelle befreit sind (Gemäss Art. 83b Abs. 2 ZGB).

Gesetzliche Anforderungen

In Art. 957a Abs. 2 OR sind die Grundsätze ordnungsgemässer Buchführung aufgelistet, die sowohl für die Milchbüchleinrechnung als auch für die doppelte Buchhaltung gelten:

Wesentliche Unterschiede im Vergleich zur doppelten Buchhaltung

Abrechnungsart

Einer der zentralen Unterschiede liegt in der Abrechnungsart. Die einfache Buchhaltung beruht auf der Anwendung der sogenannten «Ist-Methode». Das heisst, die Buchungen werden ausschliesslich bei effektivem Geldfluss fällig. Also, wenn die tatsächliche Bargeld-Übergabe stattfindet. In der doppelten Buchhaltung wird der Ertrag bzw. der Aufwand beim Versand/Erhalt einer Rechnung verbucht. Deshalb werden bei der einfachen Buchführung sämtliche Einnahmen und Ausgaben nicht zweimal, sondern lediglich einmal erfasst. Dieses Prinzip halbiert den Zeitaufwand für die Buchführung. Es ist der Grund, weswegen eine Milchbüchleinrechnung besonders attraktiv und zweckdienlich für kleine und junge Unternehmen ist. Ausserdem vermeidet man damit die Debitoren-/Kreditoren-Buchhaltung, da unbezahlte Rechnungen nicht verbucht werden.

Tipp

Um Ihre wirtschaftliche Lage unter Kontrolle zu halten, empfiehlt es sich, eine Liste von gestellten Rechnungen zu führen. Unter diesem Link finden Sie eine Vorlage, die Ihnen hilft, Rechnungen mit allen Ihren Debitoren und Kreditoren unter Kontrolle zu behalten.

Merkmalsvergleich

| Merkmale | Einfache Buchführung | Doppelte Buchführung |

|---|---|---|

| Anwendbarkeit | Mikrounternehmen | Komplexe Unternehmen, z.B. GmbH, AG |

| Abrechnungsart | «Ist-Methode» | «Soll-Methode» |

| Gewinnermittlung | Einnahmen-Ausgaben Rechnung | Gewinn- und Verlust Rechnung |

| Basis der Besteuerung | Differenz zwischen Zufluss von Einnahmen und Abfluss von Ausgaben | Periodengerechter Erfolg |

| Rechnungsabgrenzung | nicht erforderlich | erforderlich |

| Rückstellungen für Risiken | unzulässig | zulässig |

| Vermögensbestandaufnahme und -Bewertung (Inventur) | nicht erforderlich | erforderlich |

| Abstimmung der Finanzkosten mit den Aufzeichnungen | nicht erforderlich | erforderlich |

Vorteile der Milchbüechli

- Reduzierung des Buchungsaufwandes um mehr als die Hälfte.

- Kein Bedarf an Kontenplan, Nebenbüchern, Buchungssätzen.

- Simpel zu erlernen.

Nachteile der Milchbüechli

- Fehleranfällig, weil jede Transaktion nur einmal gebucht wird.

- Beschränkte Information über die finanzielle Lage des Unternehmens.

- Aus Perspektive der Kapitalgeber eine geringere Glaubwürdigkeit aufgrund der beschränkten Information.

Optionen zur Buchhaltungsführung

Wenn Sie sich für die Milchbüchleinrechnung entschieden haben, sollten Sie Ihre Buchhaltung bzw. die Einnahmen-Ausgaben-Rechnung folgendermassen führen:

- Automatisiert mit Hilfe eines Buchhaltungsprogramms, z.B. Banana, Bexio, Pinus.

- Manuell mit Excel. Laut Gesetz reicht es vollständig aus, die einfache Buchhaltung mittels einer Excel-Buchhaltungsvorlage zu führen.

Tipp

Die Entscheidung, welche Methode für Sie besser geeignet ist, hängt hauptsächlich davon ab, ob Sie Ihren Zeitaufwand optimieren möchten und dafür zu zahlen bereit sind. Wenn Sie eine relativ grosse Anzahl an Rechnungen bearbeiten und so mehr Zeit der einfachen Buchhaltung widmen müssen, als Sie geplant haben, lohnt es sich, diesen Vorgang mittels einer smarten Buchhaltungssoftware zu optimieren.

Erfassung der Einnahmen und Ausgaben

Es gibt unterschiedliche Massnahmen, mit deren Hilfe man Einnahmen und Ausgaben festhalten kann:

- Kassenbuch. Besonders nützlich, wenn das Unternehmen eine grosse Menge an Bargeldtransaktionen durchführt.

- Die Kontoauszüge der Geschäftskonten im Original.

Tipp

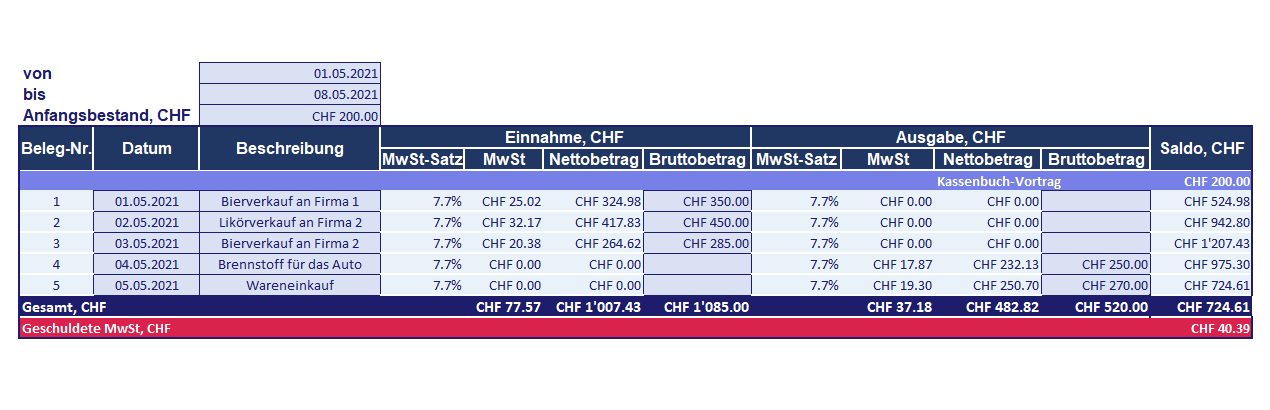

Operiert ein Unternehmen mit Bargeld, ist die Kassenbuchführung obligatorisch. Je nach MwSt.-Pflicht des Unternehmens kann sich das Kassenbuch unterscheiden.

Die schrittweise Buchführung der Einnahmen und Ausgaben anhand von Beispielen

Beispiel 1

Mittels der Kontoauszüge der Geschäftskonten

Ein Einzelunternehmer will die Einnahmen-Ausgaben-Rechnung mittels Auszügen der Geschäftskonten durchführen. Er entscheidet sich für eine Excel-Tabelle und trägt darin sämtliche Transaktionen seiner Bankkonten ein. Der Saldo in der Excel-Tabelle muss stets dem Banksaldo entsprechen, da sonst sämtliche Einträge in der Tabelle nicht korrekt dargestellt sind. Anschliessend korrigiert man diese Tabelle um Privateinlagen und Privatentnahmen, um Geschäftseinnahmen zu definieren.

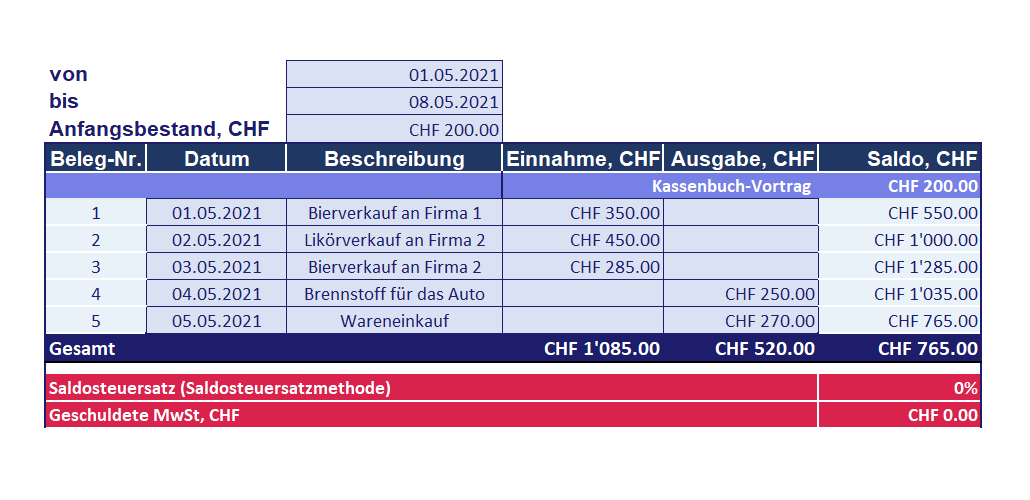

Beispiel 2

Mittels des Kassenbuches

Ein Einzelunternehmer, der eine Brauerei besitzt, verbucht geschäftliche Transaktionen mittels eines Kassenbuches.

Zu Beginn des Monats belief sich die Summe in der Kasse auf CHF 200. In der Zeit von 01. bis 03. Mai 2021 erhielt der Einzelunternehmer die Zahlungen für erfolgte Bier- und Likörverkäufe. Diese Geschäftstransaktionen stellt der Unternehmer in der ersten Spalte ein.

Am 04. Mai zahlte er den Brennstoff und am 05. Mai kaufte er Rohstoffe für die Produktion. Diese Geschäftstransaktionen stellt er in der zweiten Spalte «Ausgabe» ein. Der Saldo berechnet sich zzgl. Anfangssaldo aus der Differenz zwischen Einnahmen und Ausgaben in einem bestimmten Zeitraum.

In Kassenbüchern müssen alle geschäftlichen Einnahmen und Ausgaben Ihres Unternehmens lückenlos und ausnahmslos geführt werden. Bei der Darstellung der Daten müssen folgende Einzelheiten erfasst werden:

- Zeitpunkt/Datum

- Belegnummer

- Betrag in CHF

- Beschreibung: Leistungssteller/Leistungsempfänger

Ein Beleg ist für jeden Eintrag erforderlich. Als Buchungsbelege gelten sämtliche schriftliche Aufzeichnungen auf Papier oder in elektronischer Form wie z. B. Debitoren- Lieferantenrechnungen oder Quittungen. Es ist ratsam, alle vorliegenden Belege fortlaufend nach Datum zu sortieren.

Dokumentierung der Vermögenslage

Ausser der Einnahmen- und Ausgabenrechnung müssen Einzelunternehmen in der Milchbüchleinrechnung die Anfang- und Endbestände der Vermögensteile separat festhalten. Darunter fallen z.B. flüssige Mittel (Kassa, Bankkonto), angefangene Arbeiten, Vorräte, Anlagevermögen, Forderungen, Vorauszahlungen und Lieferantenverbindlichkeiten. Lieferantenrechnungen sowie Anzahlungen von Kunden müssen als Minusposition bei den Vermögensteilen abgezogen und Kundenrechnungen als Pluspositionen addiert werden.

Ein Einzelunternehmer beschränkt die Buchführung auf das Geschäftsvermögen. Das setzt folglich die erforderliche Abgrenzung von Geschäfts- und Privatvermögen voraus. Als Geschäftsvermögen gelten sämtliche Vermögenswerte, die sich im Eigentum des Einzelunternehmers befinden und ganz oder teilweise der Geschäftstätigkeit dienen.

Der gesetzliche Mindeststandard verlangt lediglich die Aufzeichnung der Vermögenswerte sowie die Verbindlichkeiten des Geschäftsvermögens zum letzten Tag des Geschäftsjahres.

Tipp

Die Liste der Geschäftsvermögen dürfen Sie in freier Form erstellen. Es gibt diesbezüglich keine strengen Vorschriften. Die Summe der Geschäftsvermögen wird in der Steuererklärung, Punkt 32. «Eigenkapital Selbständigerwerbender ohne Geschäftswertschriften» dargestellt. Suchen Sie nach einer problemlosen Lösung für Darstellung der Vermögenslage, können Sie sich an folgende Schablone wenden.

Häufig gestellte Fragen

Lohn des Inhabers

Im Gegensatz zu einer GmbHDie Gesellschaft mit beschränkter Haftung (GmbH) ist eine der beliebtesten Gesellschaftsformen in der Schweiz. Im Gegensatz zur Aktiengesellschaft (AG) ist... Mehr oder AGDie Aktiengesellschaft (AG) ist eine der bekanntesten und am häufigsten genutzten Rechtsformen für Unternehmen. Sie wird insbesondere dann genutzt, wenn... Mehr muss der Inhaber einer Einzelfirma seinen Lohn bei der vereinfachten Buchführung nicht buchen. Der Gewinn der Einzelfirma ist automatisch der Lohn des Einzelunternehmers und wird im Weiteren in der privaten SteuererklärungEine Steuererklärung ist eine Dokumentation, die von Steuerzahlern eingereicht wird, um ihre Einkommenssteuer gegenüber den Steuerbehörden zu erklären. Die Steuererklärung... versteuert.

Buchung der Privateinlagen und Privatentnahmen

Abschreibungen und Ausgaben für Anlagevermögen

Geschäftliche Ausgaben für persönliches Fahrzeug

Wenn Sie Ihr Fahrzeug teilweise für geschäftliche und teilweise für persönliche Zwecke nutzen, haben Sie das Recht, die Finanzergebnisse des Einzelunternehmens um den entsprechenden Teil dieser Geschäftsausgaben zu reduzieren. Genauere Informationen diesbezüglich finden Sie in unserem Artikel «Geschäftsfahrzeug mit Privatanteil oder Privatauto mit Autospesen?».

Weitere interessante Artikel zum Thema finden Sie hier:

37905